前言

在当前高供应低需求的背景下,丙烷进口对聚丙烯(PP)有着显著的影响。丙烷进口量的变化,尤其是从美国进口的量的变化,将直接影响PDH制PP的成本与利润,进而影响PP的供需平衡。

一、丙烷对美国进口依赖度高,影响PDH制PP的生产

丙烷作为一种重要的能源和化工原料,具有广泛的用途,主要分为燃料领域和化工领域两大类。丙烷脱氢是一种将丙烷转化为丙烯的化工工艺,丙烯是生产聚丙烯(PP)、丙烯腈、环氧丙烷等化工产品的关键原料。

1、美国是中国丙烷进口的主要来源国

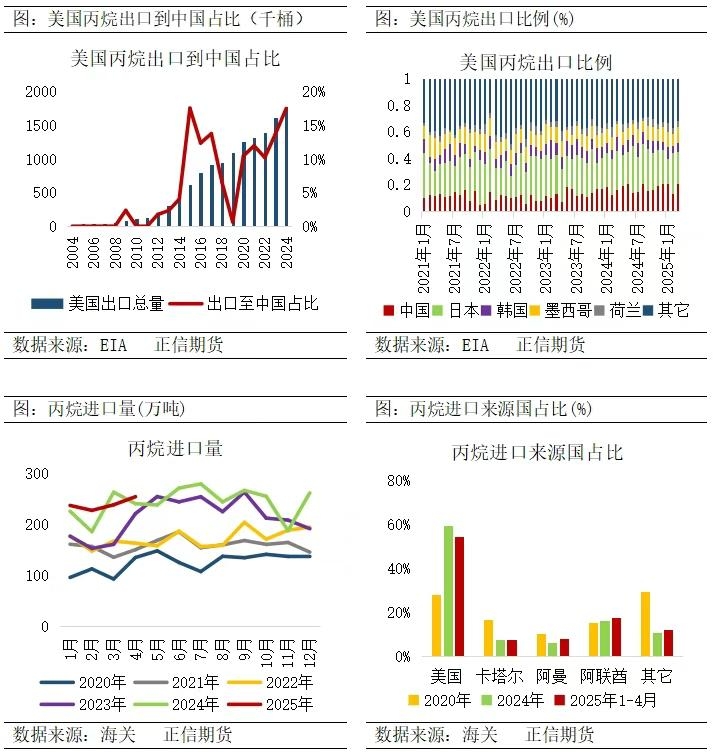

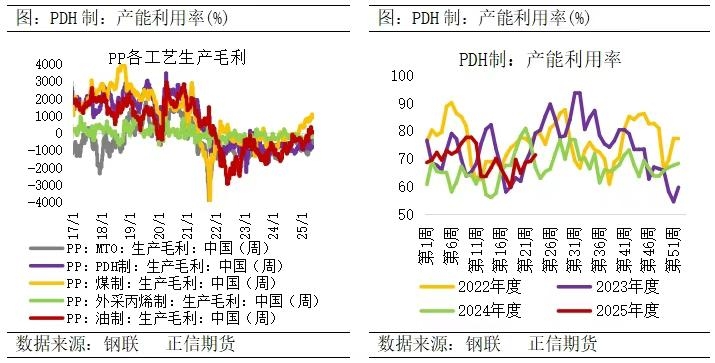

中国进口丙烷约60%来自于美国,进口丙烷大概占到国内丙烷表需40%。2024年,中国丙烷进口总量为2923.68万吨,进口依存度高达84%,其中从美国进口的丙烷量为1731.59万吨,占比59.22%,美国是中国丙烷进口的主要来源国。2025年1-4月丙烷进口总量958.65万吨,较去年同期增长4.57%,美国进口总量521.55万吨,占比54.41%。相比之下,其他国家如卡塔尔、阿曼等的比例有所下降。

美国丙烷出口能力的增长带动了其在中国丙烷进口中的比例逐年上升。丙烷化工需求快速增长,美国出口能力增长带动其在中国丙烷进口占比中逐年增长,从2020年的28%增长至2024年的59%。

国产丙烷指标不适用于化工装置,导致国产丙烷多流向燃烧市场,增加了对进口丙烷的依赖。中国丙烷脱氢制丙烯装置及裂解制烯烃装置均对丙烷原料有较高要求,而国产丙烷大部分指标对化工装置不适用,国产丙烷多流向燃烧市场,且受炼厂气分装置扩能受限影响,国内丙烷产量增加潜力不大。

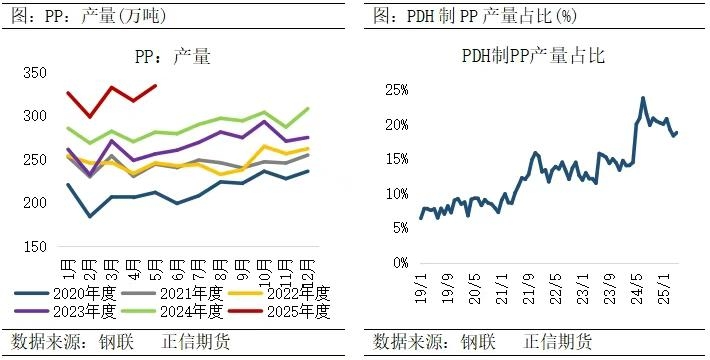

2、丙烷扰动下,PDH制PP生产企业亏损增加

丙烷价格上涨,使得PDH制PP成本环比上涨39.44元/吨,涨幅0.49%;PDH制PP价格小跌,均价环比下跌189.14元/吨,跌幅2.56%,PDH制PP价格下跌但PDH制PP成本上涨,因此PDH制PP毛利亏损增加,5月PDH制PP生产企业毛利亏损增加,平均毛利在-937.55元/吨,较上月毛利减少228.58元/吨,跌幅在32.24%。

3、PDH制PP在聚丙烯整体供应中占据重要地位

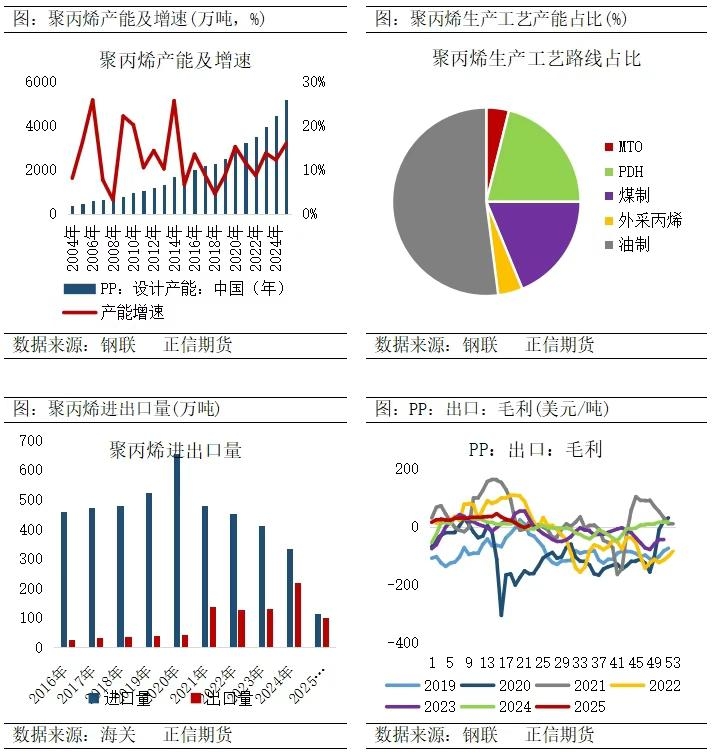

截止2025年6月初聚丙烯产能基数达4656.5万吨/年,其中聚丙烯分原料来源产能占比变化来看,目前油制PP遥遥领先,占比高达52.7%,PDH制PP产能990万吨/年,占PP总产能的21.2%,2025年1-5月PP产量约1600万吨,较去年同期增长约16%,其中PDH制产量312万吨,占PP产量的19.5%。PDH制PP在聚丙烯整体供应中占据重要地位,但因丙烷价格上涨,PDH制PP企业的盈利水平收窄,生产积极性下降。

二、过剩周期下,PP高供应难解

1、供增需弱,聚丙烯上半年阶梯式下跌

2025年上半年,PP市场呈现阶梯式下跌趋势,拉丝价格从年初7508元/吨跌至低点7133元/吨,同比下跌7.36%。上半年国内聚丙烯新增产能385.5万吨/年,高供应增速与弱需求持续压制市场,尽管有出口套利开启带来的亮点,但整体市场需求仍显疲软。随着供应增量明显,各大生产企业积极“减”进“拓”出,国内生产企业加快产品研发进程,积极实现进口资源替代,减少进口资源流入,同时,在价格优势加持下,持续扩张出口体量,借助进出口实现中国聚丙烯供需再平衡。2024年3月,中国聚丙烯月度进口量31.07万吨,出口量31.55万吨,净进口-0.48万吨,首次实现中国聚丙烯月度出口量高于进口量的逆转。继2024年3月份出口逆袭之后,2025年3-4月连续再度实现逆袭,且累积净出口量达3.96万吨,聚丙烯出口连续逆势是上半年为数不多的亮点之一。中国出口数量的快速扩张,主要基于出口套利的开启,价格优势明显下,聚丙烯出口量持续增加,2025年1-4月累计进口量在114.22万吨,同比-2.77%,累计出口量在101.84万吨,同比+16.90%。

2、供应压力持续,关注需求的季节性复苏

6-8月份聚丙烯新增投产计划较为集中,裕龙石化40万吨已投产,另外40万吨待投;镇海二期50万吨装置计划中旬投料试产;中景石化150万吨开工产粉料;宁波大榭90万吨装置计划投产。下半年预计新增产能高达325万吨,供应压力进一步增大。三季度需求季节性回升与扩能投放节奏之间的博弈加剧,预计PP市场将回归区间震荡格局,四季度重心或将继续下移,关注继续空配01合约节点,择机介入。

三、结论

丙烷进口特别是来自美国的进口比例较高,对PDH制PP的成本和利润产生了直接而深远的影响。丙烷价格抬升,使得PDH制PP企业面临更大的成本压力,可能影响PP市场的供需平衡。下半年预计新增产能高达325万吨,供应压力进一步增大。三季度需求季节性回升与扩能投放节奏之间的博弈加剧,预计PP将回归区间震荡格局,四季度供应压力及需求弱势下,预计PP重心或将继续下移,关注继续空配01合约节点,关注丙烷进口动态及其对PP市场的影响。