01 棕榈油概述

马来:库存高点将现

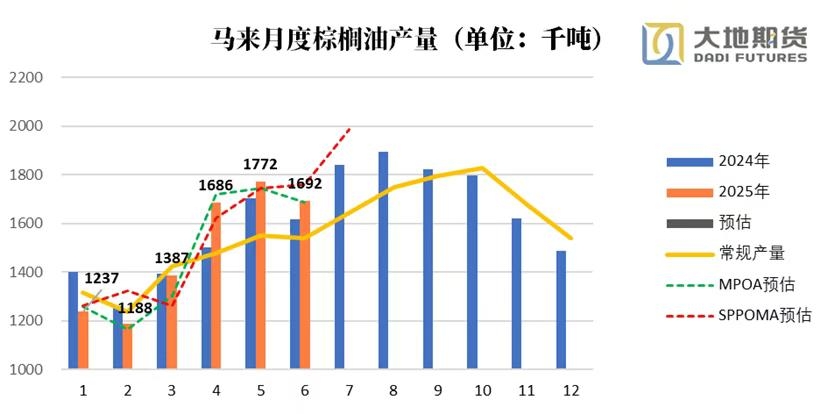

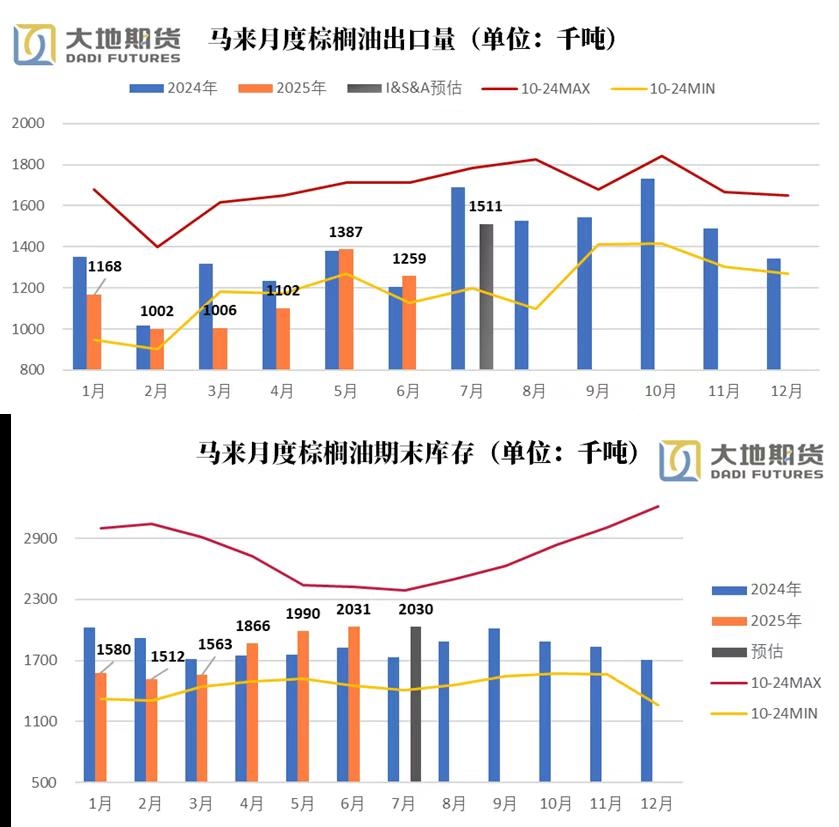

按25年产量和24年基本持平或略增的角度看,马来1-6月的累计产量同比24年增约9万吨,两者实际差距不大;因此,25年下半年马来的累计产量和24年相比也不会有太大变化,节奏上也比较一致。就此预期进行推导,预计7月马来的期末库存可能相对6月持平,且考虑到后期销区需求的持续增加,马来年内库存高点可能就出现在7-8月之间。

至于6月报告中马来国内异常的消费情况,最为合理的解释是因为马来脂肪酸出口的增加,进而导致棕榈油潜在的掺兑情况。

数据来源:mpob,大地期货研究院

印尼&马来:来自印尼的神秘驱动

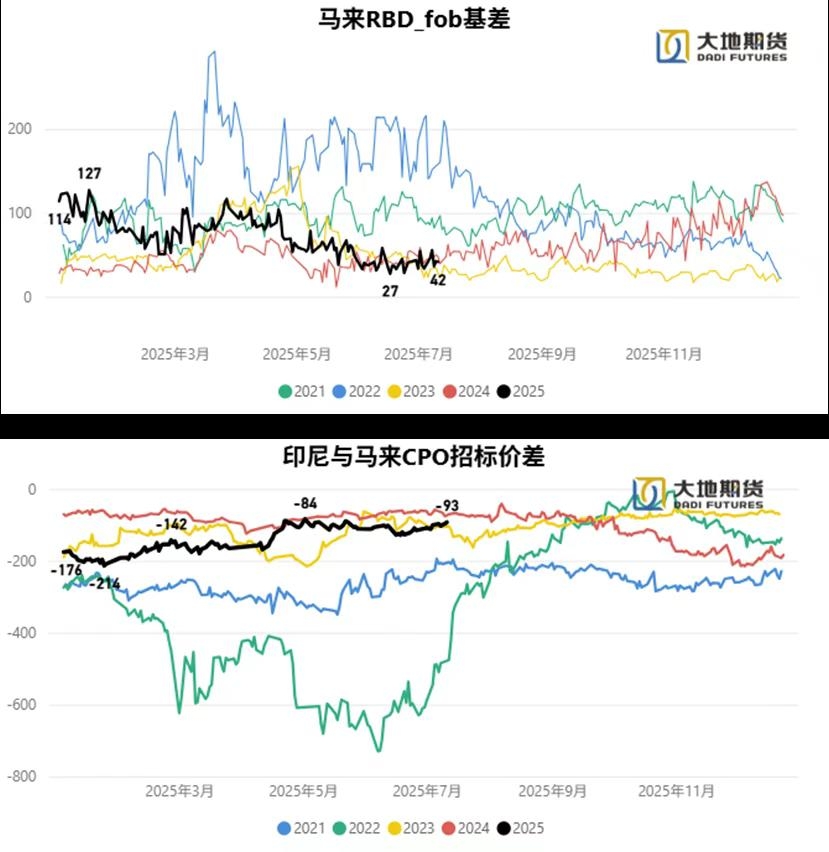

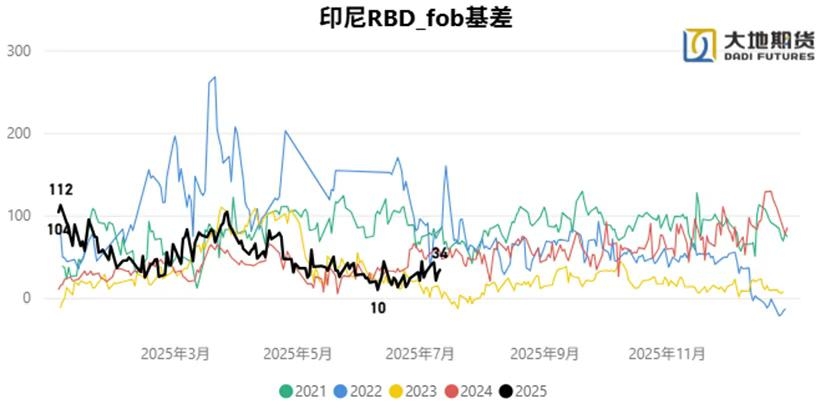

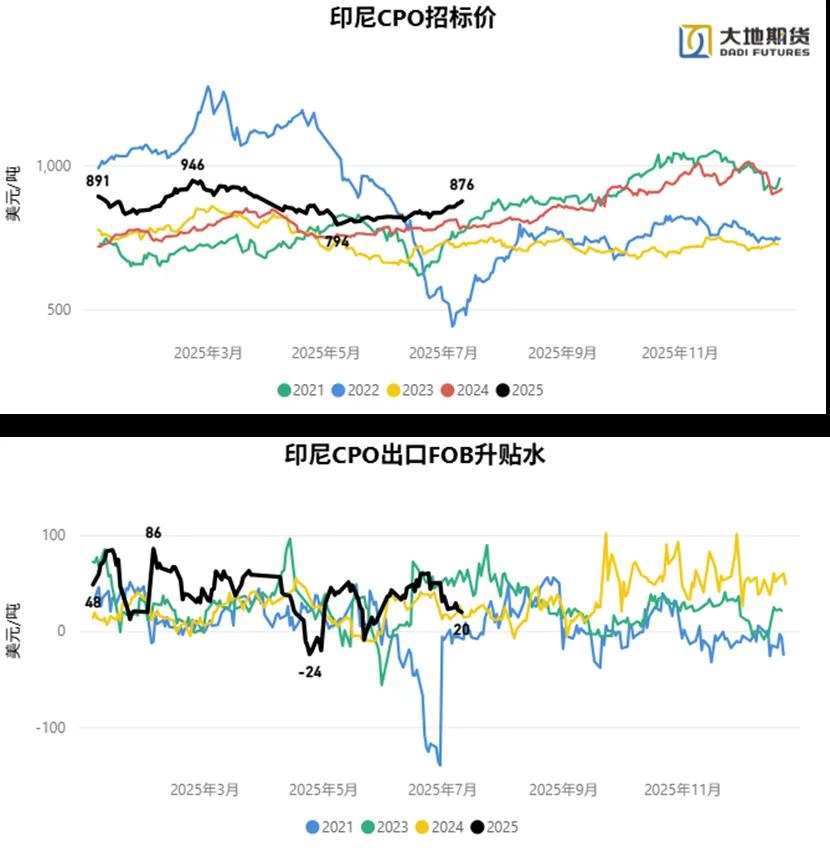

棕榈油价格的此次大涨,确实没能找到很明确的起爆点因素,不过从数据上确实可以看到印尼的价格情况是非常强势的,因此价格驱动肯定是出现在印尼这一端,而且从两国的出口基差上看,价格驱动也是来自于供给端,维持低位的出口基差代表着下游依旧是处于季节性刚需的过程中,尚未出现大规模补库的需求增量。

而且从印尼和马来价差的持续走扩也可以佐证,价格的驱动确实是出现在印尼的供给端,但至于具体是什么样的驱动那确实只能用 “神秘” 这两个字概括了。

数据来源:路透,大地期货研究院

印尼:尝试解释“神秘”驱动

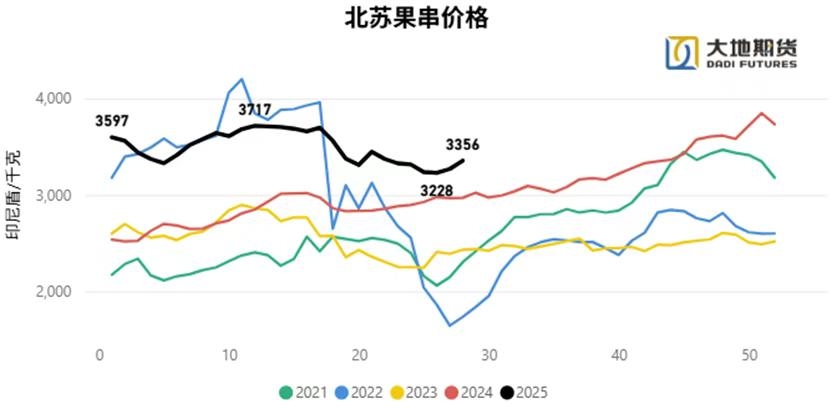

从之前产地种植园的反馈来看,有部分种植园提到今年的产量高峰在 6月已经兑现,后面开始会进入到环比减产的阶段。这一点从印尼较高的果串价格、以及CPO招标价上可以体现,但是相对的CPO招标价格的上涨会更加可靠,果串价格确实有些跟风的意思。

那对于驱动的理解就可以认为是,在印尼产量给不出新增量预期的情况下,配合7月极为旺盛的出口,继而推动了各销区进口利润回归交易。其中比较明显的就是把印度此前较高的CPO进口利润打至倒挂。这也可以解释为什么产区的基差和售货情绪都是走弱的,因为本质还是资金针对短期结构转变后的价差修正。

数据来源:数字棕榈,Gakpi,路透,大地期货研究院

02 天气

加菜籽天气:天气缺乏炒作焦点

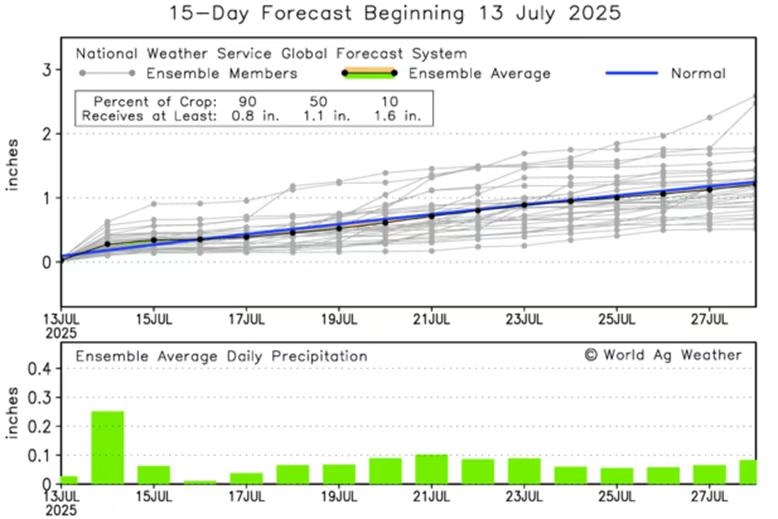

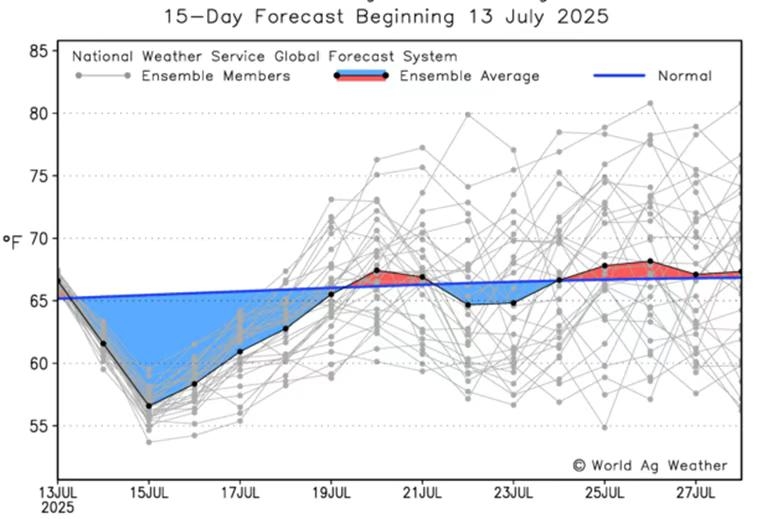

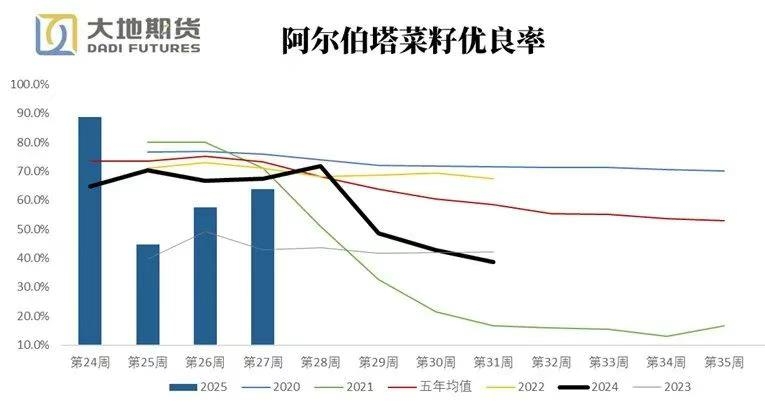

一般情况下7月是加菜籽生长的关键期,尤其是7月的温度与降水对菜籽的单产影响敏感度较高。虽然目前菜籽产区的降水依旧偏少,但是阿尔伯塔的菜籽优良率稳步回升,此前的干旱没有表现出进一步的影响。

且未来15天菜籽产区的温度预期也没有太大问题,基本维持在往年均值附近,降水预期也维持均值附近。考虑到15天的天气预报也就是临近月底,在7月过后8月的天气问题对菜籽的影响极为有限,因此今年加菜籽的单产可能没有太大的变量。

数据来源:路透,大地期货研究院

03 豆、菜、葵

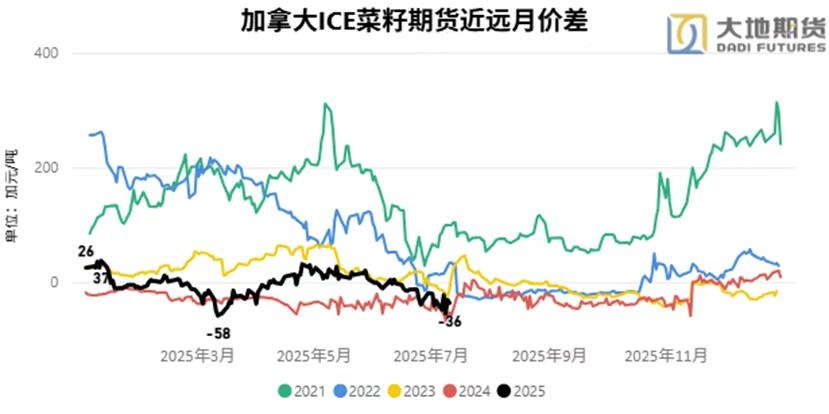

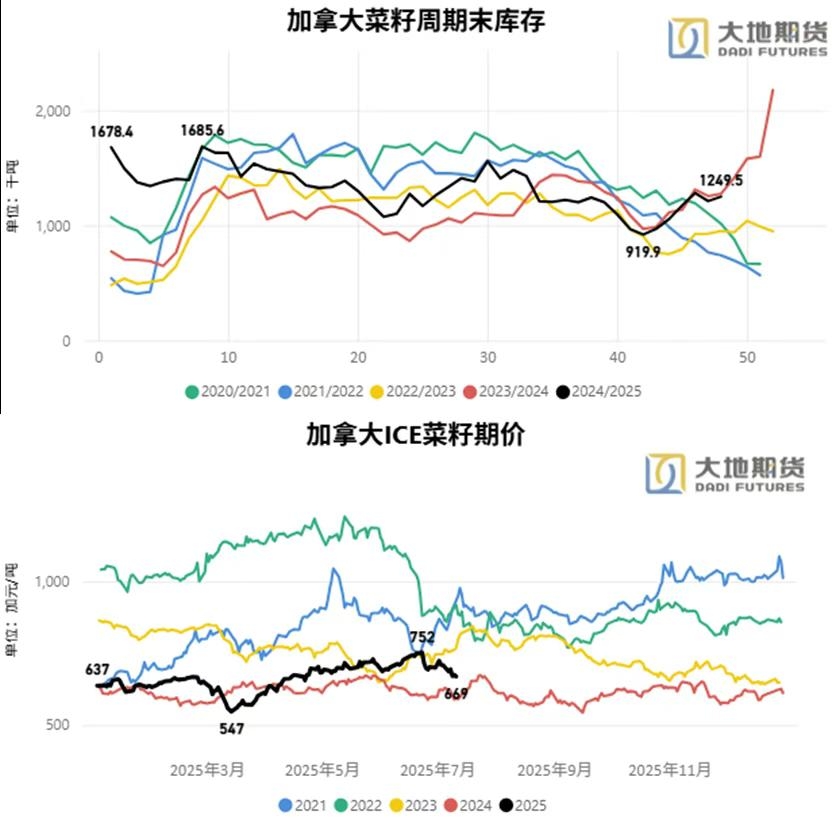

加拿大:月差倒挂,价格缺乏驱动由于加菜籽旧作卖压没有出尽,加拿大港口菜籽库存开始出现累库,同时加菜籽盘面的近远月价差也继续维持倒挂。在美国短期没法因生柴预期给出更多的加菜油需求的情况下,加菜籽与美豆价差维持历史高位,这本身也在限制加菜油短期的需求量。现在算是进入到全球菜系上市、上市前期带来的供给增量压力期,且目前天气也比较正常,政策方面也缺乏驱动。全球菜系出现明显的单边承压,且品种间价差上也维持相对弱势。

数据来源:路透,彭博,大地期货研究院

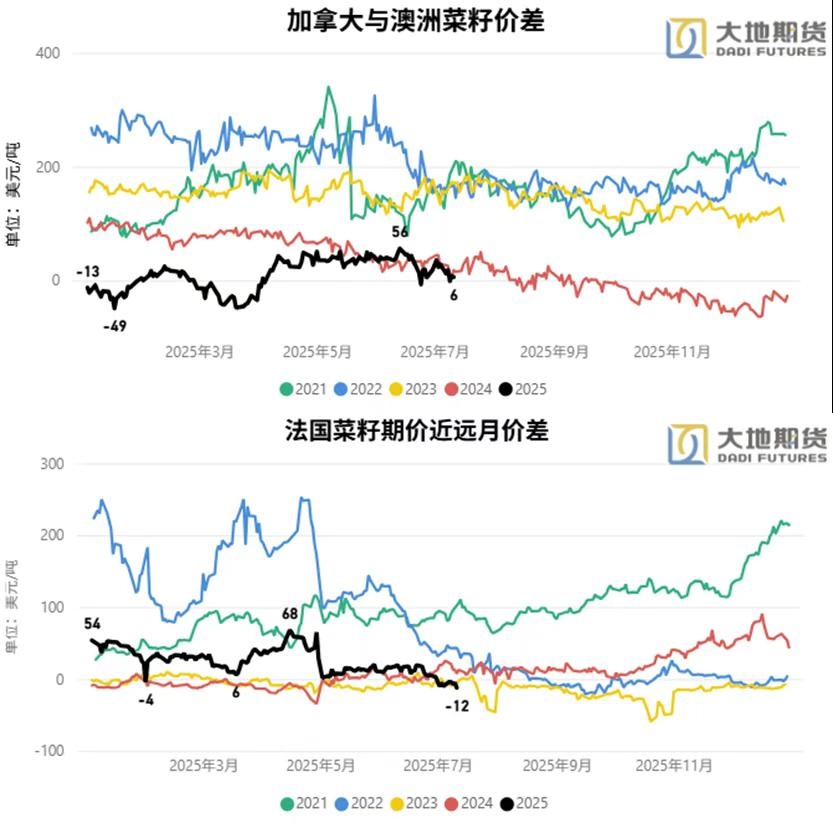

欧洲:新作上市,菜系价格明显承压

欧洲菜系所面临的压力会比加拿大更大,由于目前正处于欧洲菜籽的收获期,新作的上市直接导致欧洲菜籽价格承压,在进入6月中旬之后欧菜籽盘面价格持续下跌,同时近远月价差也持续走弱。欧洲菜油价格更是一路下跌,成为了四大油脂中最便宜的,虽然路透的欧菜油价格数据因为换月的问题走势比较极端,但是对比油世界统计的价格后,欧菜油确实是目前欧洲最便宜的油脂。

从国际菜系的角度看,目前确实是菜系季节性走弱的时间节点,单边也好、品种差也好都直接或间接的反应到国内盘面价格的走势之上。但是月差方面由于国际贸易格局的问题,国内和海外还是存在一定的区别。

而对于未来澳菜籽能否进口的问题,从国际角度看也只是贸易流的问题,只要全球菜系供给依旧没有太大的增量,买加菜籽和澳菜籽本质没有区别,可能买澳菜籽由于品质的问题导致实际的国内油粕供给反而还少一些。

数据来源:路透,彭博,大地期货研究院

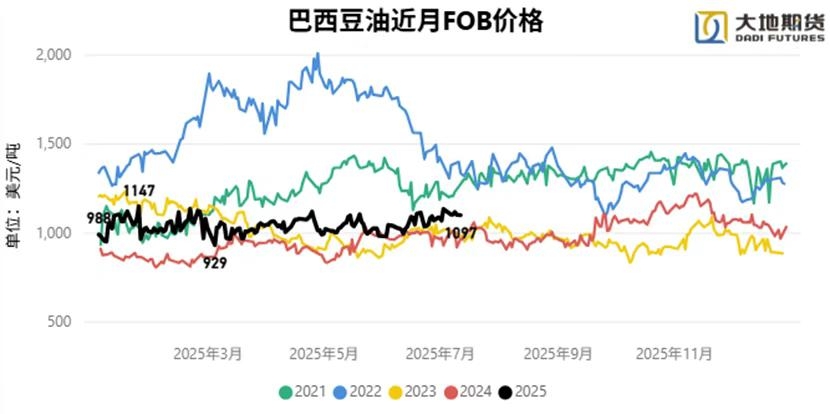

南北美:棕榈油价格的另一保障,南美豆油

按25年年初的预期,但现在这个时间段南美豆油应该会因为旧作大豆的丰产而给到棕榈油较大的国际竞争压力。但实际情况是在美国生柴提升未来的消费预期,通过南北美价差给南美豆油价格托底后,南美的豆油价格就表现出了比较明显的趋势性上涨。

从国际竞争角度看,南美豆油与棕榈油价差的走扩其实也是棕榈油此次价格上涨的另一个潜在驱动。南美豆油并没有给出预期中的压力,反而将棕榈油变成了全球最便宜的油脂,进而给棕榈油提供了上方的价格上限。

但这其中有个问题,在大豆持续增产的情况下,如果美国生柴短期托举不起豆油消费,且巴西生柴的增量更多的原料可能是增在牛油的情况下,南美豆油的情况依旧是没有这么乐观的。

数据来源:路透,彭博,大地期货研究院

04 需求情况

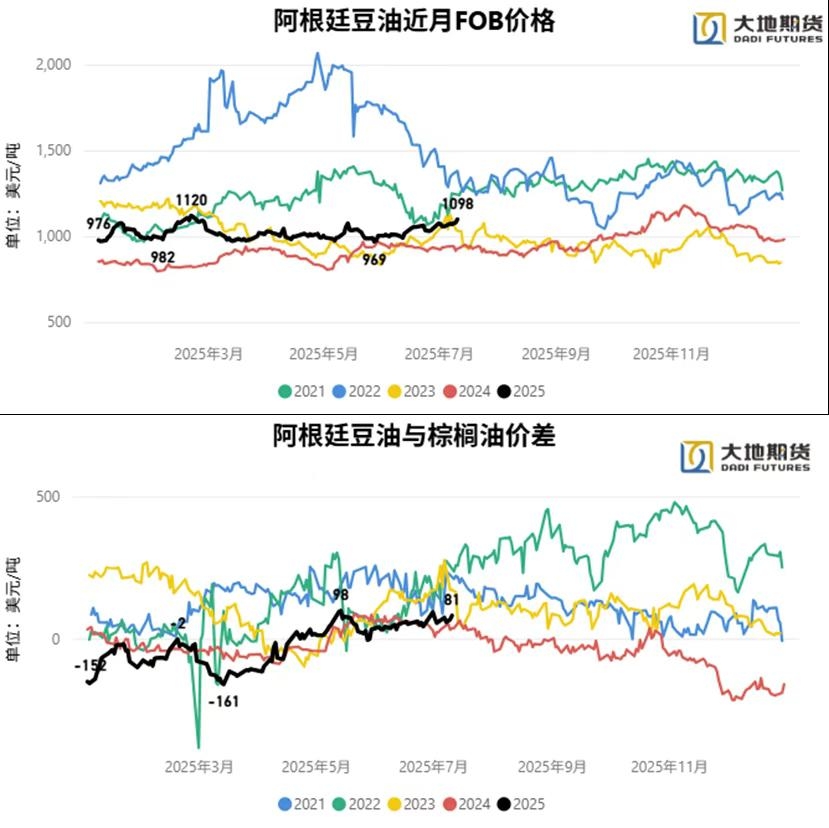

印度:上方的价格和需求后期都有空间

价格方面:印度今年菜籽的减产导致其本国菜油价格强势上涨,为未来各类油脂的价格上限提供上方空间。最有可能的剧本便是和24年一样,等某个起爆点油脂价格普涨,然后以印度国内的各品种油脂价差归零而结束。

消费方面:虽然今年高价油脂抑制消费但印度上半年的油脂消费减量十分有限,减幅仅6%总量在60万吨左右;考虑到其同比极低的库存情况,这点消费减量基本可以算到渠道库存的去化之中。且6月印度的进口油脂库存虽有累库但依旧很低,后期依旧存在较大的补库需求。

数据来源:路透,彭博,大地期货研究院

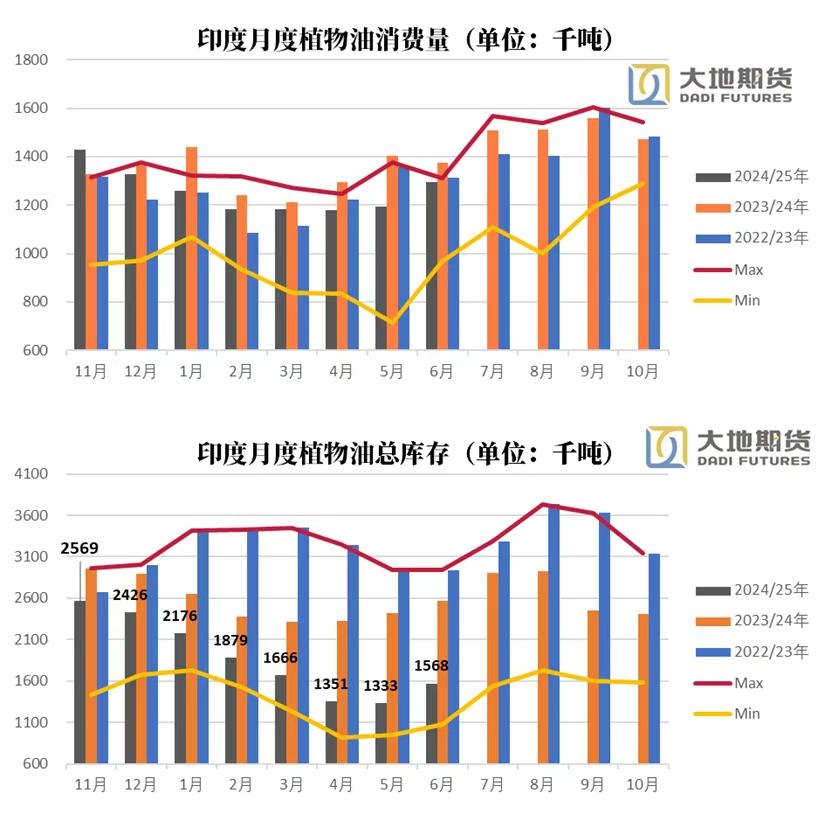

中国:整体性累库

数据来源:我的农产品网,大地期货研究院