注:本文为七禾网与对冲研投联合推出的鹰眼监测日报20181106第48期。鹰眼监测日报属于会员订阅内容,本期为免费试看,如需持续关注,请扫码订阅会员。

相关链接:重磅上线:大宗商品脱水策略研报!

今日要点

1. 焦炭1-5价差再创年度新高。铁矿1-5价差升水创年度新高。

2. 棕榈1-5价差贴水创18年5月以来新低,三年同期最低。

3. 甲醇主力合约创18年6月来新低。近9个交易日狂跌15%。

4. 盘面钢厂利润大幅下滑达百元。

5. 唐山秋冬季钢铁行业错峰生产方案公布:全市秋冬季高炉限产产能为1859.22万吨,占秋冬季纳入错峰限产范围高炉产能的31.55%。

6. USDA生长报告:截至4日美豆收割进度83%,但收割进度仍近八年历史同期新低。

今天鹰眼监测日报带你一文读透期现市场。

一、策略跟踪

1、1901合约盘面理论钢厂利润下跌百元:截止11月6日收盘,1901合约盘面钢厂利润为767.278元,走缩101.611元。1901合约盘面理论钢厂利润大幅回落。

【策略主题:做空钢厂利润;发布时间:10月8日】

2、锰硅1901涨0.84%,报收8676:截止11月6日收盘,锰硅1901涨0.84%,报收8676,盘中最低8558,盘中最高8748。

【策略主题:单边做空锰硅;发布时间:10月28日】

3、1901合约盘面炼焦利润继续回升:截止11月6日收盘,1901合约盘面炼焦利润为586.4元,较上个交易日走扩21.12元,盘面炼焦利润继续回升。

【策略主题:做多炼焦利润;发布时间:9月21日】

二、今日期货市场重要变化

1、铁矿1901-铁矿1905价差升水创年度新高:截止11月6日收盘,铁矿1901-铁矿1905价差为升水15.5点,较上个交易日走扩1.5点,今日该价差升水创年度新高。

2、棕榈1901-1905价差贴水创18年5月以来新低,三年同期最低:截止11月6日收盘,棕榈1901-1905价差贴水262,较上日走扩16点,创18年5月以来新低,三年同期最低。

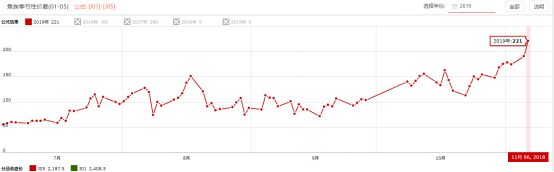

3、焦炭1901-焦炭1905价差升水再创年度新高:截止11月6日收盘,焦炭1901-焦炭1905价差为升水221点,较上个交易日走扩30.5点,今日该价差升水再创年度新高。

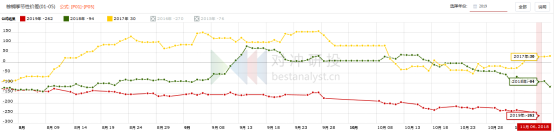

4、郑醇1901跌2.53%,创18年6月以来最低:截止11月6日收盘,郑醇1901跌2.53%,报收2895,盘中最低2872,创18年6月以来最低。

5、PVC1901跌0.95%,创18年3月以来最低:截止11月6日收盘,PVC1901跌0.95%,报收6245,盘中最低6215,创18年3月以来最低。

三、今日值得关注的研报逻辑&观点

1、中信建投:豆粕01-05价差有望继续走弱

据中信建投发布最新研报认为,近期豆粕供应充裕,现货缺乏走强动能,豆粕01-05价差有望继续走弱,以逢高短空思路对待,在260以下止盈。具体核心逻辑如下:

1.中美贸易问题能否在G20峰会上谈妥,还有很大不确定性,若贸易缓和预期被证伪,豆粕市场将止跌回升。

2.11-12月到港大豆供应预期改善,油厂榨利良好,开机率高企,豆粕库存继续回升,基本面偏空,加上猪瘟疫情蔓延,下游需求预期仍较悲观,现货豆粕反弹动能不足,导致M01合约向现货收敛时会出现滞涨。 综上,M01合约维持区间收敛震荡概率大,下方看2950、3000支撑,上方看3300、3350压力。

3.近期供应充裕,现货缺乏走强动能,豆粕01-05价差有望继续走弱,以逢高短空思路对待,在260以下止盈。

风险:中美贸易超预期,南美播种进度加快、进口菜籽超预期。

2、中期期货:基本面矛盾凸显 甲醇价格承压下行

据中期期货甲醇研报观点,在供需格局没发生较大转变前(烯烃装置利润的改善、短停装置的重启及港口库存的消化情况),当下维持偏空思路为宜。其逻辑如下:

1.供应面,国内、国际装置秋冬季检修计划较少;尤其是国内装置在当下生产利润较好的环境下,预计冬季限产、限气计划落实之前开工有望持续维持高位;加之国内新生产装置投产预期的影响供给量会有所回升。

2.需求面,传统下游在旺季的支持下表现乐观;烯烃装置在前期甲醇价格的持续高位影响下利润堪忧,但至本月末已然有所好转,后续须关注前期因成本原因短停装置的动向。值得注意的是进入四季度,醇基燃料的需求增量或可缓解当下需求下滑的窘境。

四、今日各产业重要数据及信息监测

黑色金属

1、唐山秋冬季钢铁行业错峰生产方案公布

11月3日,《唐山市2018-2019秋冬季钢铁行业错峰生产方案》已经市政府15届17次常务会议审议通过要求各地认真执行,按照规定时间内提前关停的部分炼钢装备的企业,给予政策支持,对于津西减免104.7万吨限产任务,对于港陆减免65万吨限产任务,对于环境敏感区域已经确定实施搬迁的企业,在企业分类和分解错峰限产任务时不在扣减其污染限产绩效评价环境敏感区域分数,并给予秋冬季基准产能15%减免限产任务量的政策支持。根据各钢铁企业超低排放改造工程的实际完成情况,经环保部门或第三方机构进行现场核定确认后,对此方案中各钢铁企业的评价及限产任务进行适当调整。唐山市秋冬季高炉限产产能为2508.26万吨占纳入错峰生产范围高炉产能的42.57%,结合政策鼓励和支持因素计算,全市秋冬季高炉限产产能为1859.22万吨,占秋冬季纳入错峰限产范围高炉产能的31.55%。

2、河南重点行业11月15日起实施差异化错峰生产。

3、山西省展开秋冬季大气污染治理攻坚行动。

4、宝武钢铁董事长:中国钢铁产量今年将超过9亿吨。

5、山东将对部分行业产能实施总量控制。

6、黑色金属期现货监控日报:黑色期货价格下跌,基差走扩,卷螺差继续修复,盘面钢厂利润大幅下滑。

谷物

1、USDA玉米生长周报:美玉米生长收割率为76%。

油脂油料

1、菜籽筒仓使用率23.10%,菜油罐容使用率25.27%。

2、本周菜油厂开机率56.29%,低于上一周。

3、菜籽9-12月累计订船总量在180万吨,高于去年同期。

4、5月船期进口菜油完税成本6926,较上周扩大10元。

5、本周五华南菜籽现货压榨利润-117.6元/吨,较上周缩小151.4元/吨。

6、巴西大豆产区天气预报:天气极有利于大豆播种。

7、阿根廷大豆产区天气预报:降雨适中,利于播种。

8、上周美豆出口检验量为123万吨,仍为近7年来历史同期最低。

9、上周美豆对中国出口检验量为6.8万吨。

10、USDA生长报告:截至4日美豆收割进度83%,但收割进度仍近八年历史同期新低。

棉花

1、CAI:首次预估 2018/19年度棉花产量为583.5万吨。

2、USDA:预估2018/19年度印度棉花产量下调2%至620.5万吨。

3、印度11月5日新花S-6价格下调,籽棉日上市量因排灯节略降至2.4万吨。

4、USDA美棉种植:截止11月4日美棉优良率下调2个百分点至33%。

5、棉花&棉纱市场监测日报:11月5日郑棉1-5价差保持近5年历史同期低位,郑棉总仓单量持续增加。

五、今日期货全市场概览

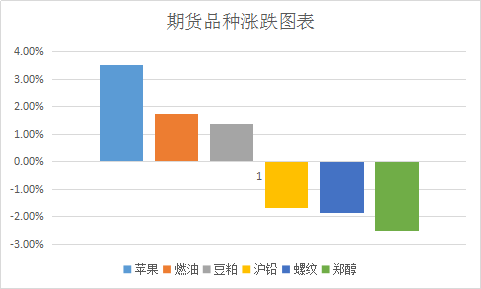

1、11月6日国内期货市场,价格涨幅前三为苹果1901 (3.51%)、燃油1901(1.74%)、豆粕1901(1.38%)。跌幅前三为:郑醇1901(2.53%)、螺纹1901(1.86%)、沪铅1812(1.68%)。

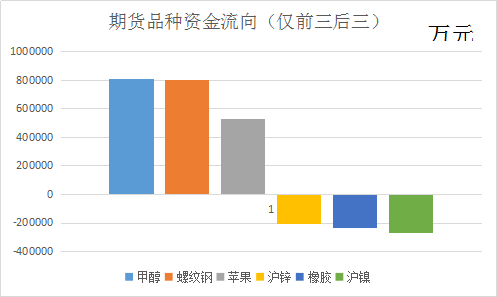

2、增仓品种前三为郑醇262954手、螺纹138050手、铁矿37254手。减仓前三为玉米30746手、热卷29760手、豆油29652手。

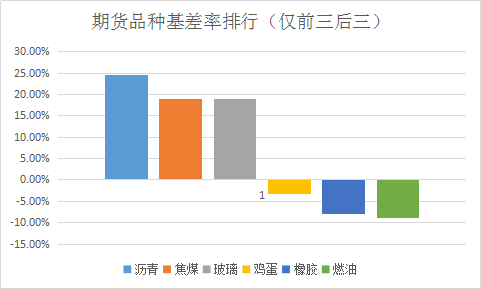

3、基差率排名前三为沥青、焦煤、玻璃。后三名为燃油、橡胶、鸡蛋。

4、今日期货市场流入资金前三品种为甲醇、螺纹钢、苹果。流出资金前三名为沪镍、橡胶、沪锌。