本文为七禾网与对冲研投联合推出的鹰眼监测日报20190403第147期,该文章采用会员订阅制度,如需阅读全文并持续关注,请扫码订阅会员。

今日要点

1. 铁矿1905涨5.34%,创合约新高。

2. IF1904涨1.50%,创合约新高。

3. 焦炭1905-1909价差升水走缩,创18年9月来新低。

4. 钢谷网:本周建材社会库存总量环比上周下降7.88%,厂库环比下降7.17%。

5. Datagro:巴西2018/19年度大豆产量料为1.13亿吨。

6. 梁太庚:4月份螺纹钢市场价格,三月底至四月初“先调整,后反弹“。

今天鹰眼监测日报带你一文读透期现市场。

一、策略跟踪

1、乙二醇1906跌0.25%:截止4月3日收盘,乙二醇1906跌0.25%,报收于4853。

【策略主题:空MEG;发布时间:2月17日】

2、豆油1905/豆粕1905比价较前一日上涨0.012:截止4月3日收盘,豆油1905/豆粕1905比价为2.14,较前一日上涨0.012。

【策略主题:做扩油粕比;发布时间:12月23日】

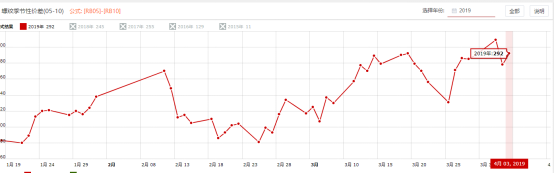

3、螺纹1905-1910价差升水走扩:截止4月3日收盘,螺纹1905-1910价差升水292,较上个交易日走扩14点。

【策略主题:螺纹5-10正套;发布时间:1月27日,3月3日】

4、菜油1905-1909价差升水较上日走缩16点:截止4月3日收盘,菜油1905-1909价差贴水16点,较上日走缩16点。

【策略主题:菜油5-9反套;发布时间:2月24日】

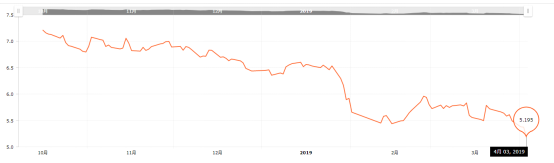

5、螺纹1910/铁矿石1905比价创近六个月新低:截止4月3日收盘,螺纹1910/铁矿石1905比价为5.195,较上个交易日下跌0.179,创该比价六个月新低。

【策略主题:空螺矿比(10螺,05矿);发布时间:3月24日】

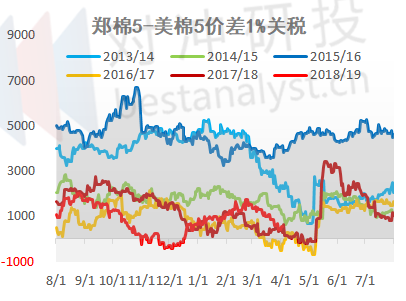

6、4月2日内外价差略扩:截止4月2日收盘,内外价差1%关税(CF05-ICE5)略扩至572元/吨。

【策略主题:内外棉正套;发布时间:3月18日】

二、今日期货市场重要变化

1. 单边价格及增仓异动(主力合约)

(1)4月3日,价格涨幅前三:铁矿1905(5.34%)、PVC1905(2.54%)、菜粕1905(2.44%);跌幅前三:PTA1905(1.87%)、玻璃1905(1%)、硅铁1905(0.55%)。

(2)增仓前三:螺纹96480手、玉米50992手、郑煤11434手。减仓前三:郑醇13万手、豆粕88136手、铁矿64982手。

2.价差组合异动

(1)原油1905涨1.26%,报收于472.4,盘中最高475.5,创合约新高。

(2)IC1904涨1.16%,报收5828.6,盘中最高5852.2,创合约新高。

(3)焦炭1905-1909价差升水3.5,较上个交易日走缩5.5点,创2018年9月来新低。

(4)铁矿1905-1909价差升水61,较上个交易日走扩9.5点,创2017年9月来新高。

(5)螺纹1905/铁矿石1905比价为5.618,较上个交易日下跌0.175,创该比价创2018年5月来新低。

(6)焦炭1905/铁矿石1905比价为2.934,较上个交易日下跌0.092,创该比价创2018年5月来新低。

3.基差率排名

基差率排名前三(升水):焦煤、玻璃、燃油

基差率排名后三(贴水):鸡蛋、焦炭、橡胶

4.资金变化(单位:万元)

流入资金前三:焦炭 (342232.3)、铁矿 (310539.94)、原油(180824.28)

流出资金前三:沪锌(271101.86)、棕榈(224624.88)、甲醇(180887.71)

三、重要事件、数据及相关逻辑跟踪

1、钢谷网:本周建材社会库存总量环比上周下降7.88%,厂库环比下降7.17%。

2、供应紧张推动高品位铁矿石再次站上100美元/吨。

3、生态环境部:4月中上旬全国空气质量以良为主。

4、中钢协:3月中旬会员企业粗钢日均产量环比增加0.95%。

5、国家能源局核准批复了内蒙古、山西3个煤矿项目产能700万吨。

6、螺纹钢需求仍受到压制。

7、上周铁矿石全球发运量1855.77万吨,环比减少99.45万吨。

8、上周北方七港铁矿石到港1155.59万吨,环比增长61.71%。

9、Datagro:巴西2018/19年度大豆产量料为1.13亿吨。

10、印度4月2日新花S-6国内现货报价再涨1.9个美分。

11、CCI:截止3月26日印度新花累计上市超425万吨,同比减约21万吨。

12、棉花&棉纱市场监测日报:4月2日ICE美棉近远月走势继续分化,内外棉价差略扩,关注中美贸易谈判动态。

13、研客2019年3月全国棉纺企业生产调研报告:截止2019年3月底全国棉纺棉花原料库存53天。

四、今日值得关注的研报逻辑&观点

1、中粮期货:关注豆粕做多的机会

中粮期货发布最新研报认为:豆粕下跌的弹性减弱,做空承担风险可能会比较大而收益空间已经有限,建议豆粕空单离场。关注豆粕做多的机会。

一季度CBOT大豆价格走势平淡,反而是贴水和汇率的波动对豆粕成本影响更大,国内豆粕走势明显弱于CBOT大豆。3月份是转折的时点,无论供应还是需求端的变化,都缺乏新增的利空。二季度市场关注的焦点将转换到美国新作面积和播种,今年对于面积的分歧比较大,是交易的重点,农民是否会主动降面积来去库存尚需打一个问号,我们认为可能大豆面积减小的幅度会不如市场普遍预期的那么大。其他方面的因素,包括雷亚尔走势,突发性的贬值会促进农民卖货,但只要不是持续的贬值,则不会持续刺激农民卖货,以及美国中西部的洪涝情况,也需要时间来观察是否会造成玉米改种大豆,这些都不成为主导的因素,整体上而言,我们认为库存是很大,但最大的卖货压力过去了。国内需求方面,不光是要跟踪生猪存栏量的变化,还需重点跟踪猪价的上涨如何影响出栏体重、豆粕添加比例和饲料养殖端的预期变化。

2、财新智库莫尼塔:3月财新中国服务业PMI升至54.4 创2018年2月以来新高

3月财新中国通用服务业经营活动指数(服务业PMI)录得54.4,从2月低点大幅反弹3.3个百分点,创2018年2月以来新高。财新中国服务业和综合PMI走势与统计局PMI一致。国家统计局公布的3月服务业商务活动指数为53.6,微升0.1个百分点;综合PMI录得54.0,比上月上升1.6个百分点。财新智库莫尼塔研究董事长、首席经济学家钟正生表示,3月中国经济景气度出现了明显修复,尤其体现为需求好转、制造业就业显著改善,但企业家信心仍偏谨慎,物价上涨动能不足,中国经济是否实质企稳仍有待观察。

3、梁太庚:4月份螺纹钢市场价格,三月底至四月初“先调整,后反弹“

近日上海华磊企业发展有限公司总经理梁太庚预测4月份螺纹钢现货价格,认为三月底至四月初“先调整,后反弹“,其认为调整的原因主要有制造业等税收下调因素。二是期现套利资源的解套,导致有效供给的增加。三是由于税点下降因素,下游终端用户预先采购钢材,导致实际需求提前透支。四是螺纹产量高于去年同期加上宏观对远期需求预期减弱使得期货远期深贴水,导致一些期现公司超卖抛售。这些因素使得得3月底4月初的螺纹钢价格“先调整”。后反弹的因素,认为其主要看供给和需求如何匹配。若不考虑环保限产因素4月份包括螺纹钢在内的钢材市场供给应该将会高于3月份。但实际上环保限停产的力度和持续时间会使供应增减幅度产生较大变化。而在需求端上认为,房地产需求韧性仍旧存在,其次新的建筑设计标准贯彻实施,所带来的‘钢需’也支撑需求。