黄金核心观点:

1、背景:

A、美黄金自4月中旬以来在1670-1780美元/盎司的区间内盘整,持续时间已超过2个月;

B、黄金市场波动率由前期50的高位降至目前低于20(图6)。

2、观点(图6和图7):

A、中长期趋势方面,由债务的杠杆决定,即在债务周期的末端,各国央行通常的手段是降息+QE,持续不断大量的印制货币的结果是货币的信用受损,黄金作为全球终极货币,中长期上涨趋势确立。本次疫情爆发的时间点正处于自1945年以来长期债务周期和自2008年以来短期债务周期共振的末端,全球央行包括美联储无限QE及购买企业债的货币政策使美元信用在中长期受损,黄金成为大类资产中中长期上涨趋势相对最为确定的品种;

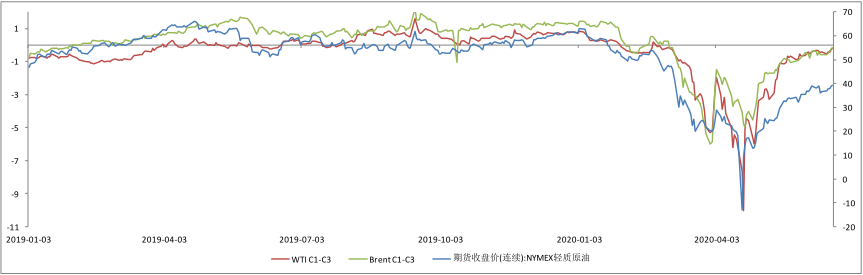

B、实物投资需求方面,全球最大黄金ETF SPDR持仓量自疫情爆发以来持续增长,本周五环比增加23.09吨,创一年来最大环比增幅,表明投资者对黄金中长期看涨的动力正在增强;

C、中短期趋势方面,与实际利率负相关,即与名义利率负相关,与通胀预期正相关;

D、名义利率方面,上周美联储对收益率曲线控制的讨论使市场开始交易此种预期,10年期美债收益率迅速回落,从0.91%降至0.7%,推动实际利率走低;

E、通胀预期方面,与油价正相关,油价自历史低位的迅速回升,意味着前期极度悲观的通缩预期已远去,通胀预期正在抬升,基于10年期TIPS的通胀预期升至原油价格战以来的高点至1.3%,推动实际利率走低;

F、实际利率方面,名义利率的下滑和通胀预期的抬升,双轮驱动使得实际利率以更快的速度下滑至近期低点-0.6%,成为推动黄金价格走高的关键因素;

G、交易策略方面,美黄金持续的矩形形态整理及波动率降至近期低点意味着未来潜在向上突破时间点已越来越近,投资者可选择买入虚值看涨期权的方式来构建策略。好处是:低波动率下,期权买方成本较低,可实现以小博大的高杠杆和高盈亏比的优势;若美黄金向上突破,则波动率将随之上升,期权买方交易者不仅可以从美黄金期货价格的上涨中获利,还可以从不涨的波动率中获利更大的利润。

全球宏观核心观点:

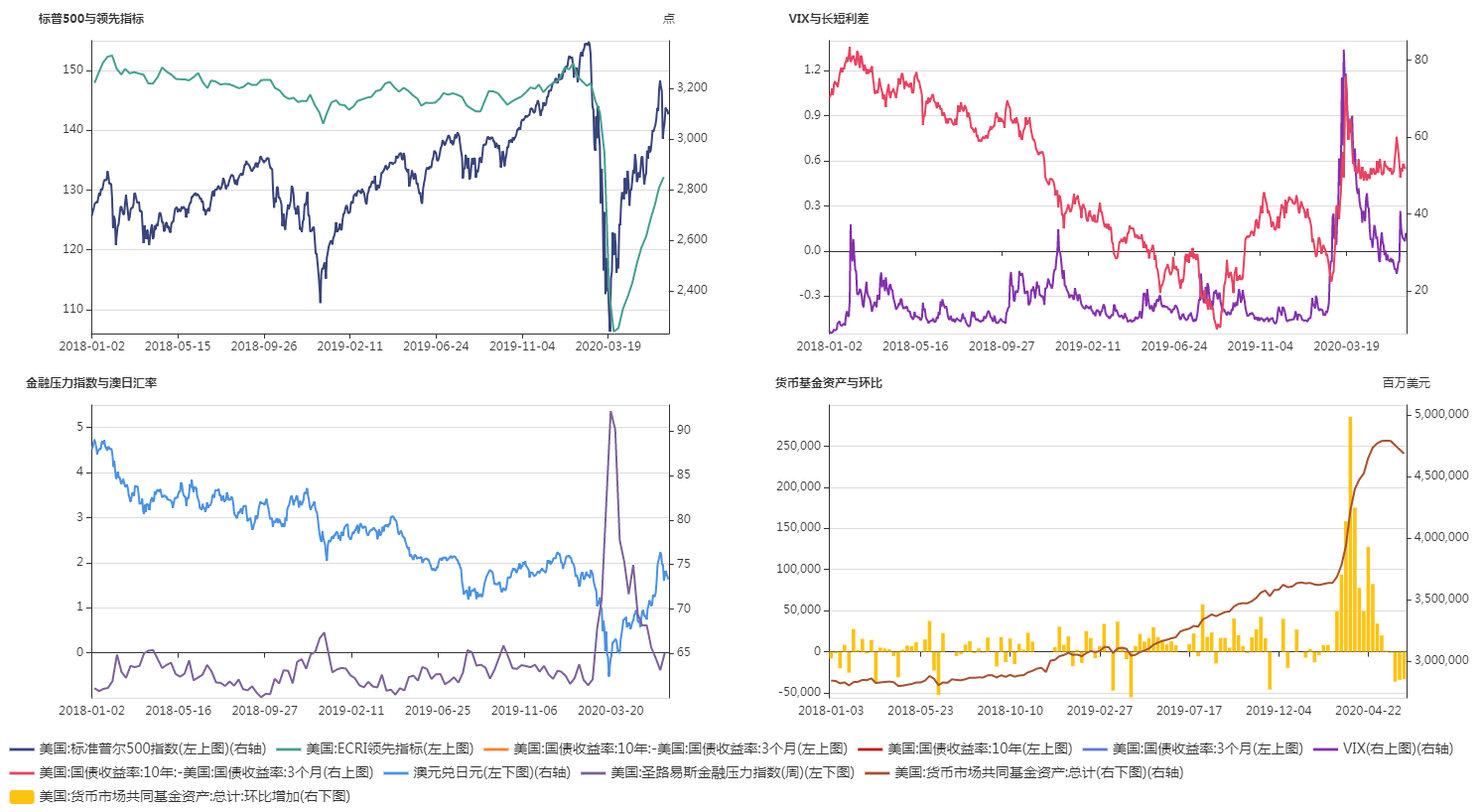

全球风险偏好已进入由强至弱的转折点,标志性事件为6月11日美联储利率决议后新闻发布会上鲍威尔的讲话,其表示:美联储在2022年之前均不会加息,疫情对就业和经济的冲击将是持久性的,经济前景面临巨大不确定性,打压美股和原油需求。

A、第一轮。2020年以来的第一轮风险偏好的由强转弱的标志性事件是2月下旬疫情在美国的大爆发,美股波动率VIX指数创10年新高至80附近(图9),在此期间即使美联储大幅降息100bp至0-0.25%的历史低位也未能阻止美元流动性危机和美股的持续暴跌;

B、第二轮。关键的转折点出现在3月24日,美联储出台无限QE并亲自下场购买企业债,直击美元流动性危机的焦点——企业部门融资。自此美元流动性危机逐步消退,叠加市场对美国复工复产的预期,美债、原油、黄金、欧元、美股均大幅上涨,市场进入极度恐慌后的预期修复阶段;

C、第三轮。在美国经济数据超预期,指标——花旗经济意外指数转正(图8),纳指和科技股权重创历史新高,VIX指数回至疫情前水平、澳日汇率升至76.7的关键阻力位(图9),市场对后疫情时代的乐观情绪不断升温之际,鲍威尔给出的经济悲观预期使市场过度乐观的情绪得以修正,成为关键转折点。本周五波士顿联储主席罗森格伦表示:前景展望完全没有反映第二波疫情的风险;过快重启美国经济存在重大风险;预计美国2020年下半年经济反弹可能会因为疫情持续传播而放缓。

因此,在当前的宏观经济环境中,投资者关注潜在的市场风险,乐观预期的证伪表明美股、原油等风险资产的上方空间极为有限,潜在的下方风险需做好防范。

汇率核心观点:

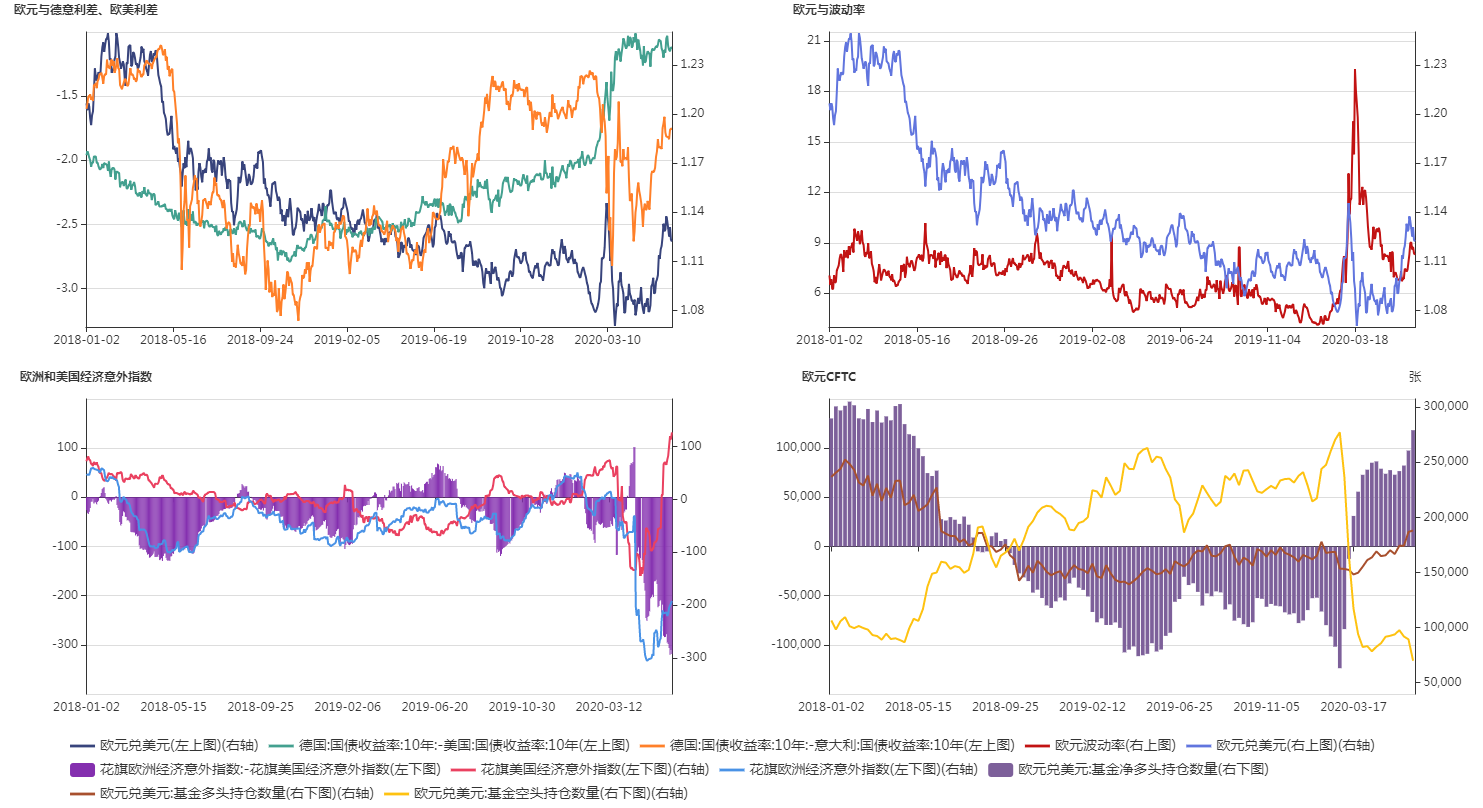

货币汇率由利差驱动,利差驱动逻辑下的资本跨境流动成为影响汇率的最关键因素。美元指数的最大权重为欧元,欧元兑美元汇率可关注两个利差——德美利差和德意利差。一方面,德国是欧元区经济火车头,其经济状况好坏直接反映欧元区整体经济走势。因此,德美利差可反映欧元区作为一个整体对美国的利差。另一方面,欧元区由多个主权国家构成,各经济体发展的不平衡容易导致欧元区内部动荡。意大利作为欧元第三大经济体,其政局和经济体的脆弱性成为欧元区内部关注的焦点。因此,德意利差可反映欧元区内部政治的稳定性。

3月24日美联储实行无限QE及美元流动性缓解,使德意利差持续收窄;本月欧洲央行ECB超预期的宽松政策使德意利差也持续收窄,成为推动欧元不断走高的关键因素。

然而,中短期内,欧元也面临由强至弱的转折点。逻辑在于:

A、美国经济数据大超预期,花旗经济意外指数已升至100上方(图8),花旗欧洲和美国的价差在不断拉大,表明当下欧洲经济面临更为艰难的情形;

B、全球风险偏好的逆转(鲍威尔讲话+疫情二次冲击)将加剧欧元区内部各经济体间的不平衡,德意利差继续收窄的空间有限,压制欧元上行的空间;

C、全球风险偏好的逆转同时将带动大类资产波动率的低位抬升,即欧元波动率与VIX指数大方向的一致,打压欧元;

D、技术形态上,欧元在前期高点1.14-1.50的阻力区形成顶部形态,做多动能相对下降。

因此,自3月24日以来欧元汇率的升值动能已大幅减弱,潜在的下行动能正在增强。

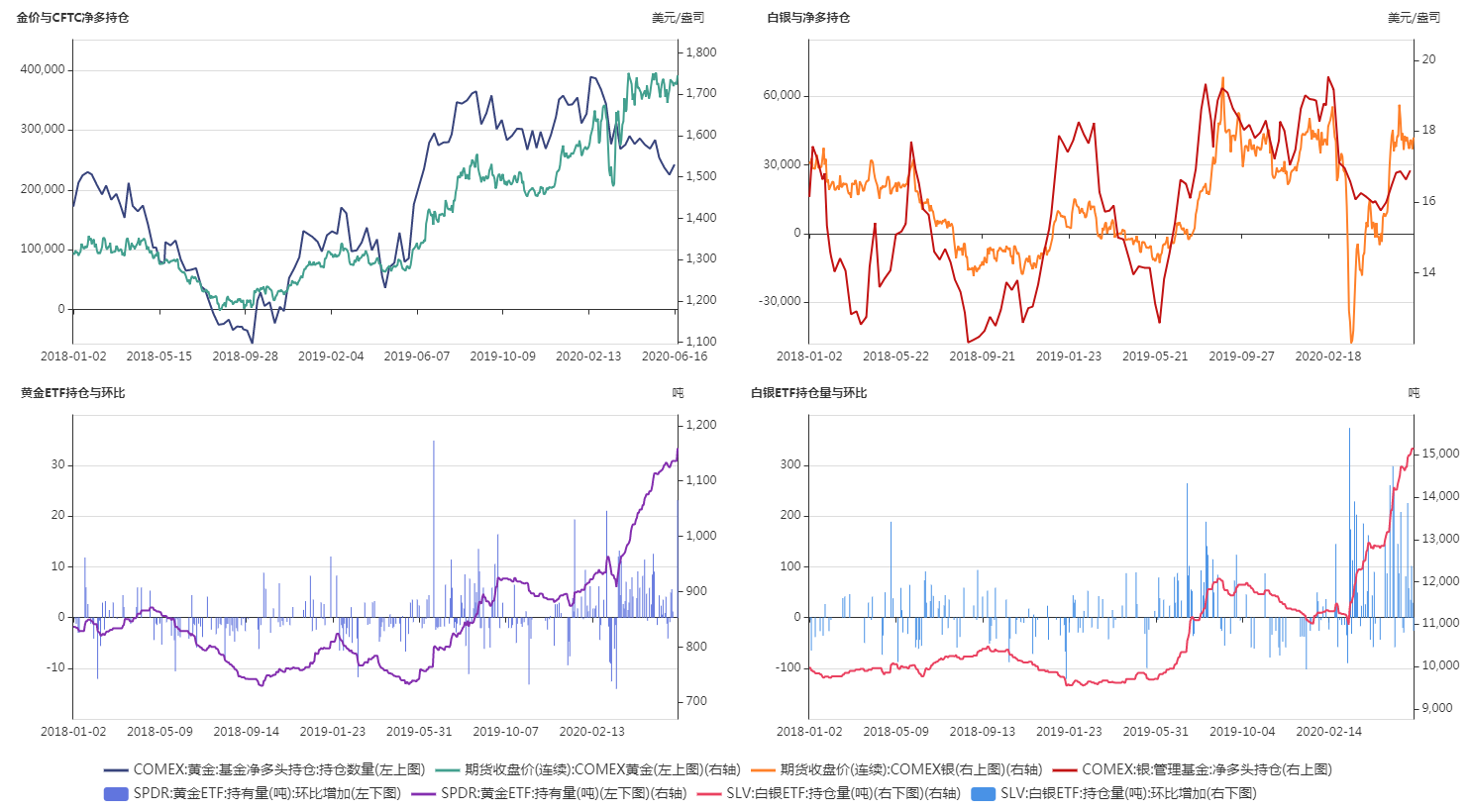

表1:下周全球重要事件及经济数据

来源:横华国际研发中心

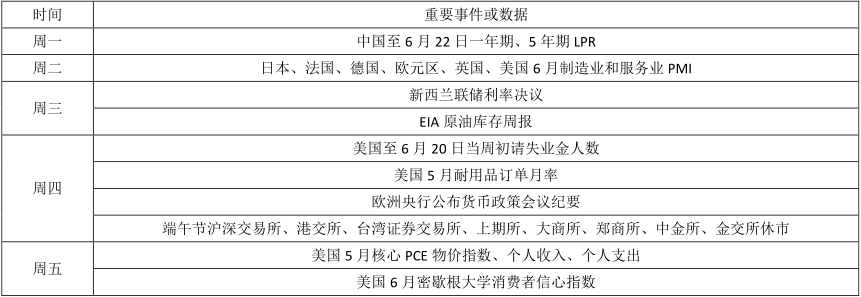

图1 澳大利亚、中国、德国、美国、英国和加拿大10年期国债收益率

来源:wind 横华国际研发中心

图2 美债收益率与澳日汇率、CFTC持仓、资产负债表

来源:wind 横华国际研发中心

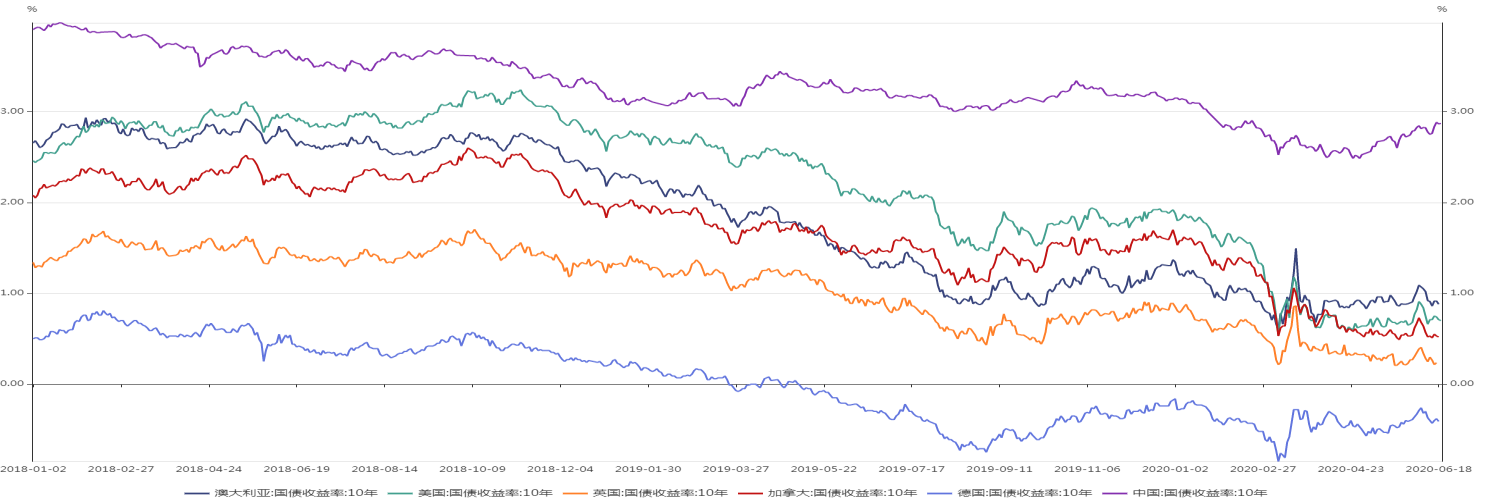

图3 WTI油价与近远月价差

来源:wind 横华国际研发中心

图4 原油产量和需求

来源:wind 横华国际研发中心

图5 WTI油价与CFTC持仓

来源:wind 横华国际研发中心

图6 金价与实际利率、波动率和金银比

来源:wind 横华国际研发中心

图7 黄金与CFTC、白银与CFTC

来源:wind 横华国际研发中心

图8 欧元汇率与利差、CFTC持仓

来源:wind 横华国际研发中心

图9 标普500指数与先行指标、金融压力指数、波动率、货币基金规模

来源:wind 横华国际研发中心

免责申明

本报告中的信息均来源于已公开的资料,尽管我们相信报告中资料来源的可靠性,但我公司对这些信息的准确性及完整性不作任何保证。也不保证我公司所做出的意见和建议不会发生任何的变更,在任何情况下,我公司报告中的信息和所表达的意见和建议以及所载的数据、工具及材料均不能作为您所进行期货买卖的绝对依据。由于报告在编写时融入了该分析师个人的观点和见解以及分析方法,如与横华国际发布的其他信息有不一致及有不同的结论,未免发生疑问,本报告所载的观点并不代表了横华国际的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的任何形式的损失。

另外,本报告所载资料、意见及推测只是反映横华国际在本报告所载明的日期的判断,可随时修改,毋需提前通知。未经横华国际允许批准,本报告内容不得以任何范式传送、复印或派发此报告的材料、内容或复印本予以任何其他人,或投入商业使用。如遵循原文本意的引用、刊发,需注明出处“横华国际”,并保留我公司的一切权利。