美股核心观点:

1、事件:

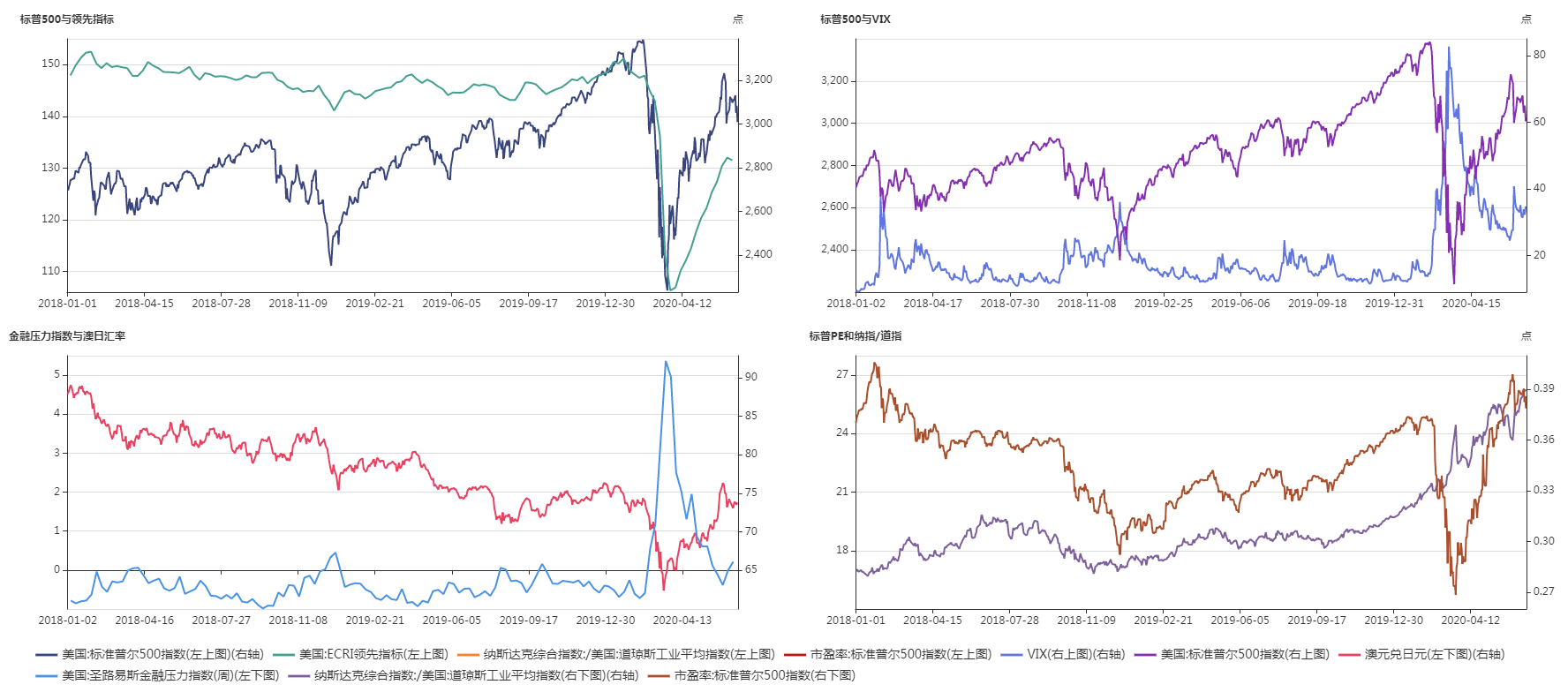

A、道琼斯工业、标普500和纳斯达克指数今年上半年表现的差距达1983年以来最大;标普大盘股与中小盘的差距达2008年金融危机时期水平(图10);

B、数百家公司和品牌参与到“停止以仇恨牟利”的运动中,批评脸书和推特对平台上的假讯息和煽动性言论无所作为,暂停投放社交媒体广告,包括联合利华、可口可乐等;

C、美国新增病例迭创新高,全球确诊病例超1000万,美英公共卫生专家警告不要过早取消封锁措施。

2、观点:

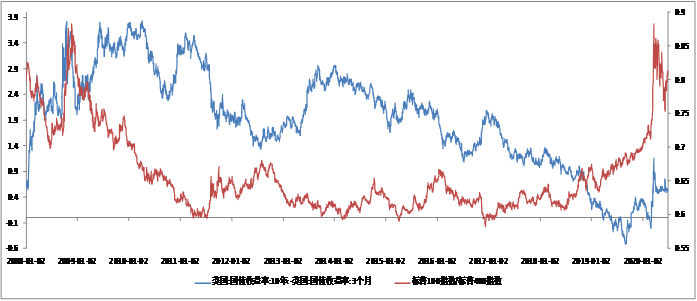

A、美股市场上一次出现如此幅度的大小盘分化是在2008年金融危机时期(图10),系统性风险爆发。随着美联储三轮QE和财政刺激,市场对未来经济增长的预期开始抬头,美债长端收益率开始上涨,美债长短利差达到4%的高位,美股市场的分化逐步下降,呈现市场普涨的良性格局;

B、当下的情形是,尽管美联储实行了无限QE和财政刺激,但美债长短利差仍低于1%,表明市场对未来经济增长的预期严重不足,这是与2008年QE后市场的显著区别。而伴随着大小盘分化的情形仍在持续并加剧,美股市场的不稳定性随之上升;

C、放水对未来经济增长预期影响不显著的原因在于:全球面临长期和短期债务周期的末端,债务和杠杆继续推动经济增长的边际效应大幅下降,而疫情的二次爆发使得企业和居民收入继续面临不确定性,收入下降债务增加,进而导致长期经济增长动能不足。正如鲍威尔在6月11日利率决议后新闻发布会上所说,疫情对经济和就业的冲击将是持续性的,经济增长面临重大不确定性;

D、当拆分美股市场上不同指数的成份股和板块时,发现以FANNG为代表的信息技术板块成为推动指数走高的关键因素,而数量众多传统行业大公司和中小公司并未跟涨。这种现象犹如现实社会中的贫富差距持续加大会造成社会的不稳定,进而对全局产生负面影响。目前,该种情形已经出现,传统公司开始不在互联网平台投放广告是一重要信号,表明债务和杠杆的负面影响已从传统行业传导至新兴科技行业,美股市场的不稳定性正在加剧;

E、因此,高度分化的美股市场、低迷的长期经济增长预期、疫情的二次爆发、债务和杠杆的末端等因素将使整个系统的不稳定性持续上升,当前指数上方空间有限,处于区间上轨;区间下轨大致位于3月中旬流动性危机时期的低点。

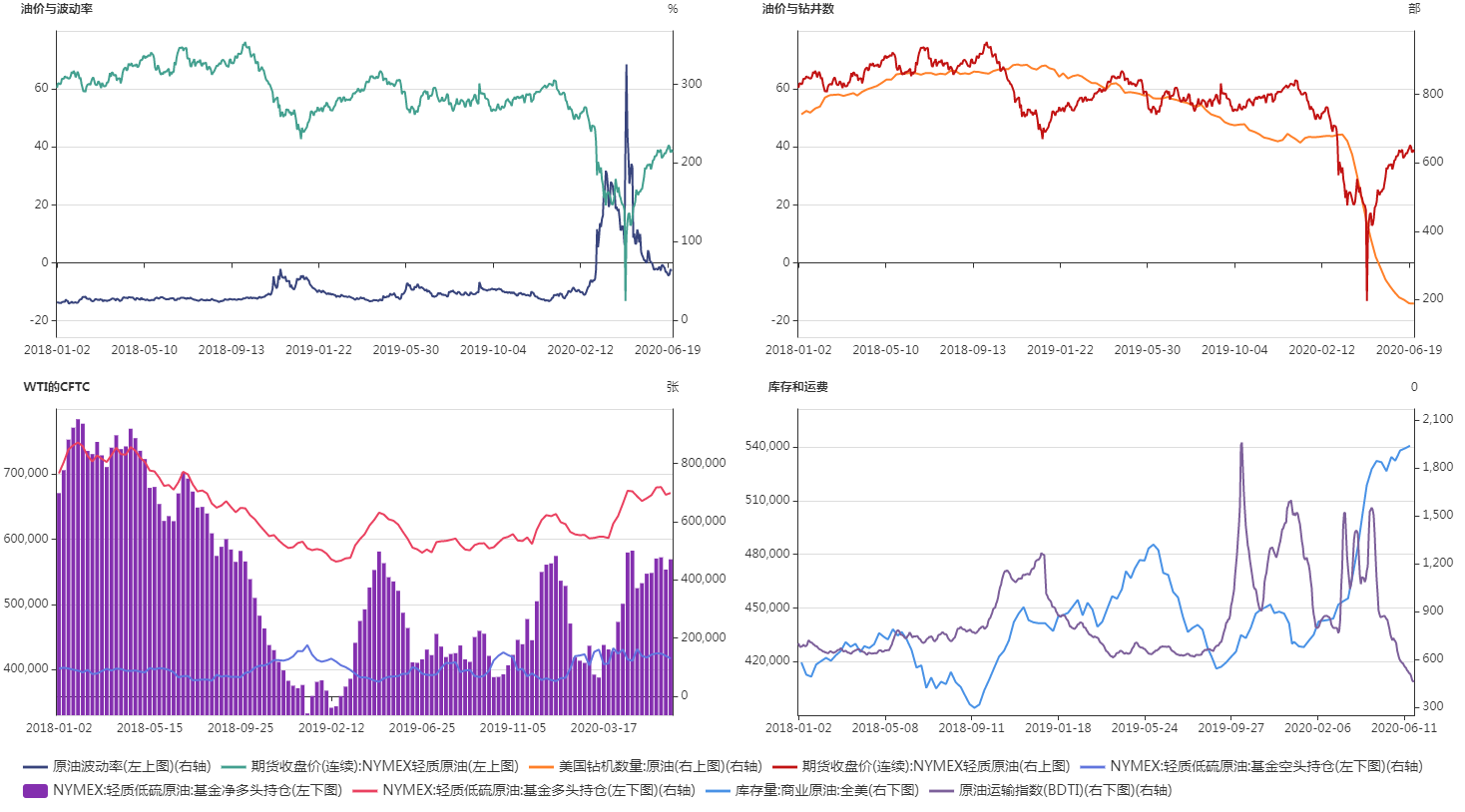

原油核心观点:

当前的WTI油价大概率将回调至30-50区间下轨。逻辑在于:

供应端:根据OPEC+协议,7月结束后将在现有产量的基础上增产200万桶/日,对应WTI 9月合约。目前已至6月底,随着时间的推移,供应的收缩正边际减弱;

需求端,6月11日鲍威尔讲话传递的悲观预期成为全球宏观的重要转折点。随着疫情的二次爆发、美国复工复产的节奏延后、美股市场的不稳定性加剧,需求端减弱正在进行;

生产成本端,3月原油市场价格战期间,达拉斯联储通过广泛的市场调查,给出了不同地区页岩油新开井和维持现有井所需要的最低油价,分别是约50美元/桶和30美元/桶。即30-50的区间成为原油市场的重要参考,该区间也是技术图形上重要支撑位和阻力位。

因此,随着供应端和需求端驱动边际减弱,油价从30-50区间中轨回落至30美元/桶的区间下轨概率正在增大。

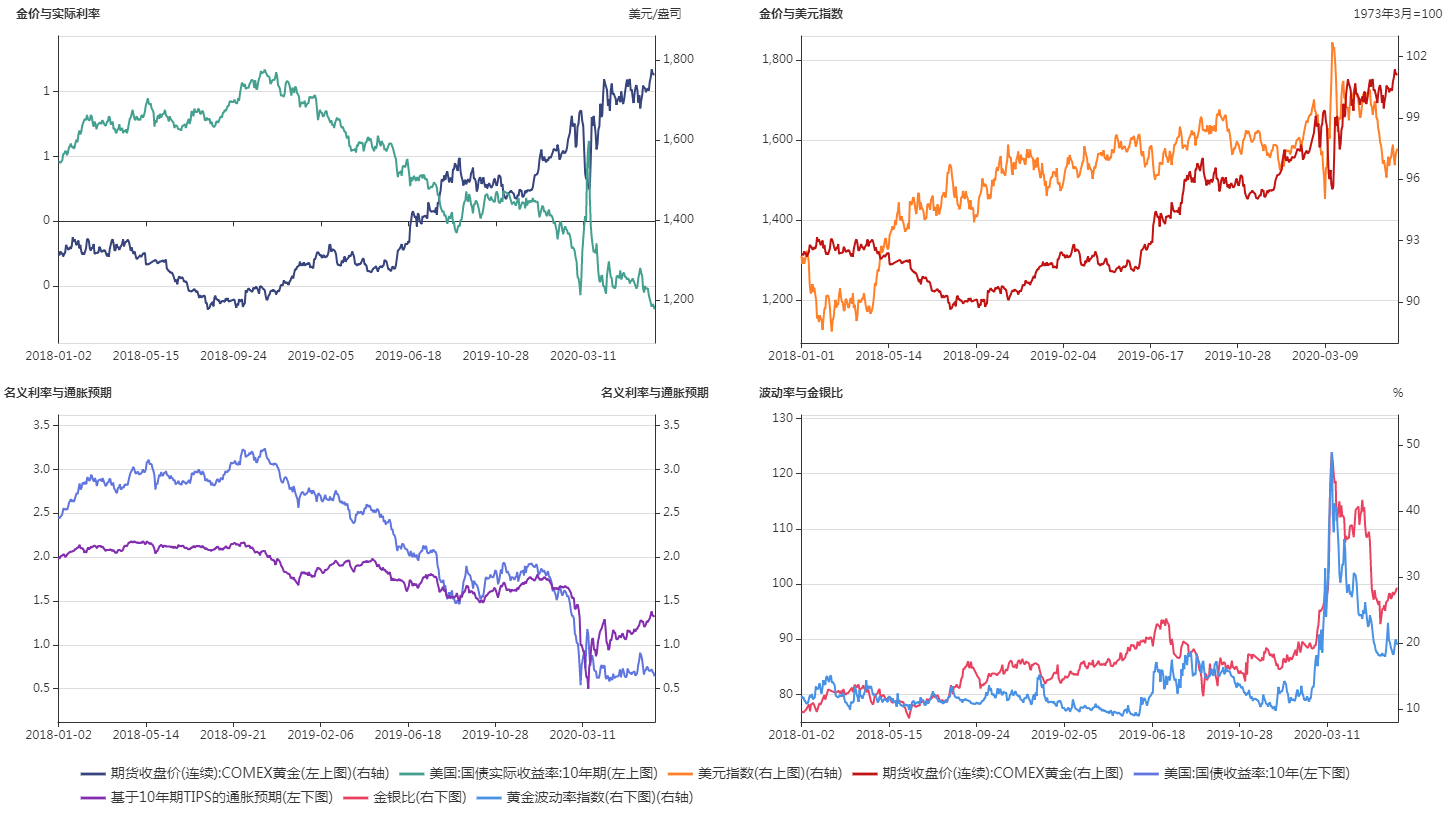

黄金核心观点:

黄金的牛市仍在持续,逻辑在于:

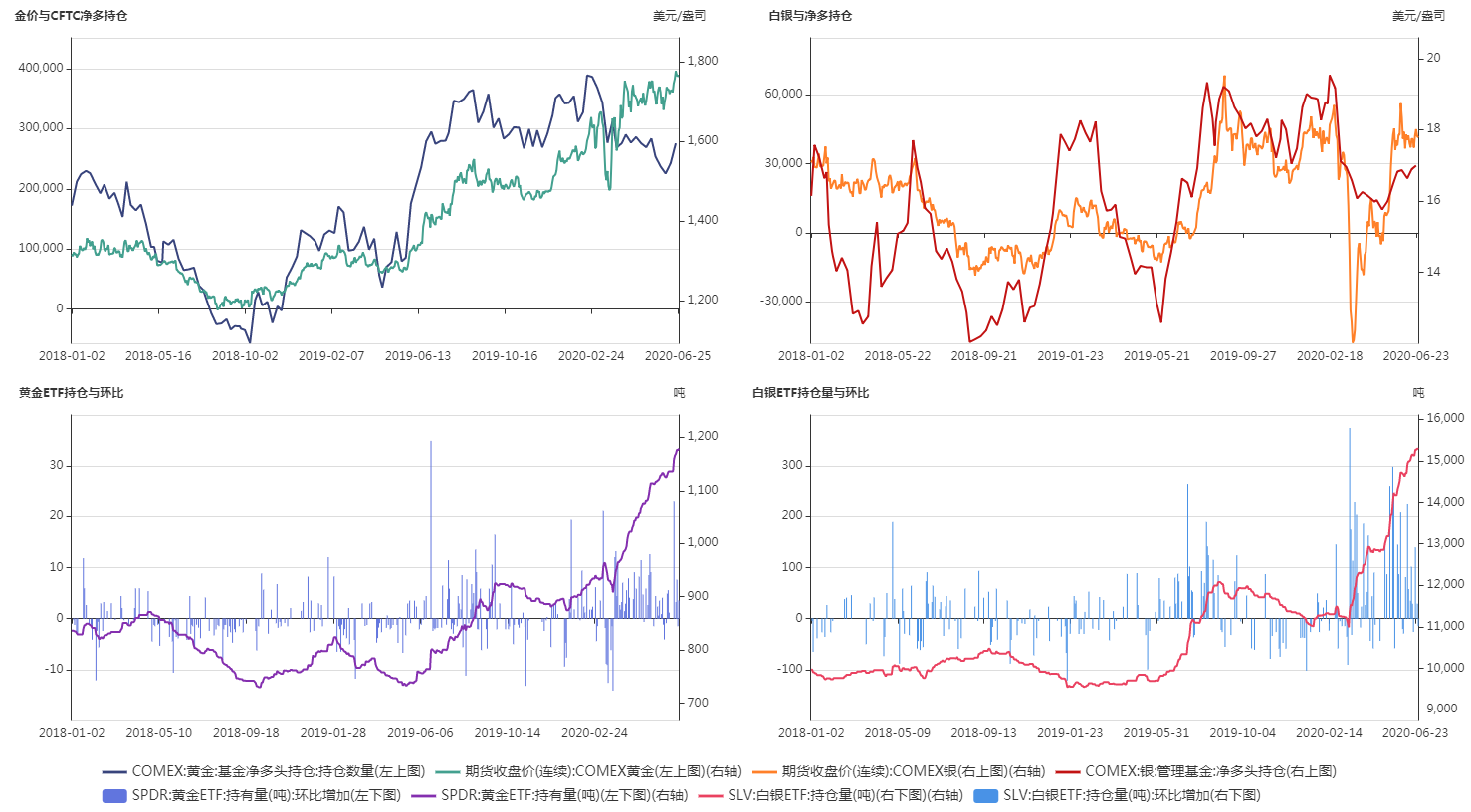

A、中长期趋势方面,由债务的杠杆决定,即在债务周期的末端,各国央行通常的手段是降息+QE,持续不断大量的印制货币的结果是货币的信用受损,黄金作为全球终极货币,中长期上涨趋势确立;

B、中短期趋势方面,与实际利率负相关,即与名义利率负相关,与通胀预期正相关(图6)。随着市场开始交易美联储的收益率曲线控制及疫情爆发的风险,10年期美债收益率由上周0.7%降至0.64%,通胀预期保持稳定,实际利率创出近期新低,推动黄金价格不断走高;

C、实物黄金投资需求方面,SPDR的持仓量继续上行(图7),投资者对黄金中长期看涨的动力正在持续增强;

D、值得关注的是,黄金CFTC非商业净多持仓自流动性危机以来首次大幅回升(图7),表明短期市场对黄金的抛售大概率已结束,短期黄金上涨动能正在增强,有加速的迹象。

数据关注:

本周重点关注周四美国非农就业数据。在5月超预期增加250.9万人就业人数后,市场预期本次数据将增加307.4万(表1)。预期将出现二种情形:

A、若非农就业继续大超预期,短期市场风险偏好情绪将被带动起来,黄金承压下行,但6月的数据未能全部反映疫情二次爆发后的就业形势,市场乐观情绪大概率将很快被逆转。因此,当非农导致黄金价格短期的大幅下跌将成为重要买点;

B、若非农就业不及预期,市场对美国经济增长预期将更加悲观,10年期美债收益率将大幅下滑,黄金的大概率将加速上涨。

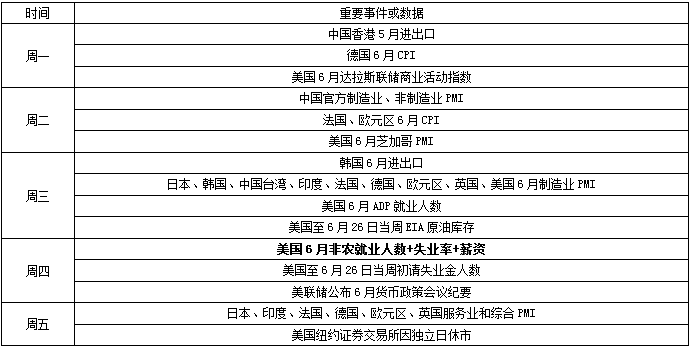

表1:下周全球重要事件及经济数据

来源:横华国际研发中心

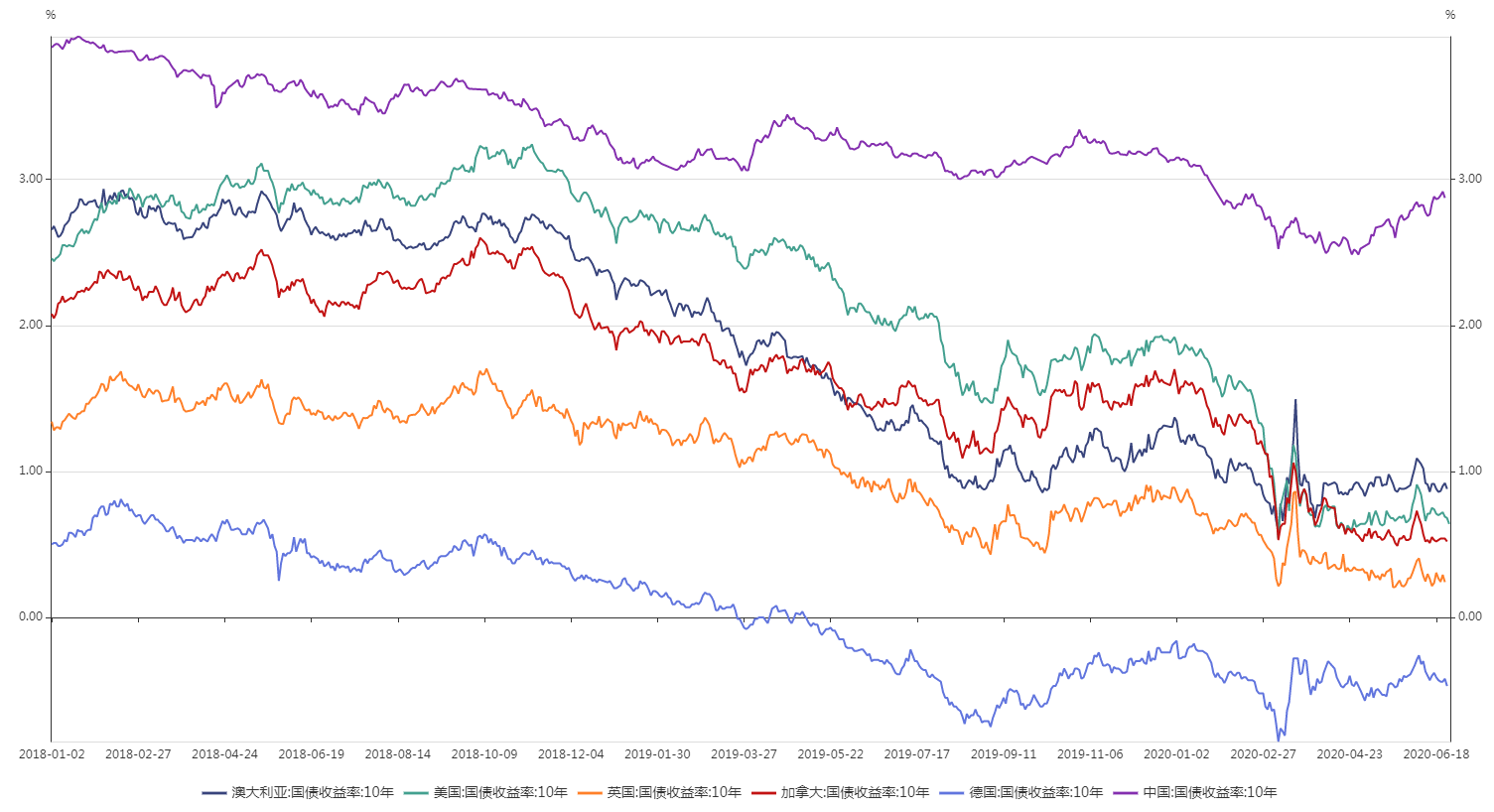

图1 澳大利亚、中国、德国、美国、英国和加拿大10年期国债收益率

来源:wind 横华国际研发中心

图2 美债收益率与澳日汇率、CFTC持仓、资产负债表

来源:wind 横华国际研发中心

图3 WTI远期曲线

来源:wind 横华国际研发中心

图4 原油产量和需求

来源:wind 横华国际研发中心

图5 WTI油价与CFTC持仓

来源:wind 横华国际研发中心

图6 金价与实际利率、波动率和金银比

来源:wind 横华国际研发中心

图7 黄金与CFTC、白银与CFTC

来源:wind 横华国际研发中心

图8 欧元汇率与利差、CFTC持仓

来源:wind 横华国际研发中心

图9 标普500指数与先行指标、金融压力指数、波动率、货币基金规模

来源:wind 横华国际研发中心

图10 美债长短利差与标普大小盘指数比价

来源:wind 横华国际研发中心

免责申明

本报告中的信息均来源于已公开的资料,尽管我们相信报告中资料来源的可靠性,但我公司对这些信息的准确性及完整性不作任何保证。也不保证我公司所做出的意见和建议不会发生任何的变更,在任何情况下,我公司报告中的信息和所表达的意见和建议以及所载的数据、工具及材料均不能作为您所进行期货买卖的绝对依据。由于报告在编写时融入了该分析师个人的观点和见解以及分析方法,如与横华国际发布的其他信息有不一致及有不同的结论,未免发生疑问,本报告所载的观点并不代表了横华国际的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的 任何形式的损失。

另外,本报告所载资料、意见及推测只是反映横华国际在本报告所载明的日期的判断,可随时修改,毋需提前通知。未经横华国际允许批准,本报告内容不得以任何范式传送、复印或派发此报告的材料、内容或复印本予以任何其他人,或投入商业使用。如遵循原文本意的引用、刊发,需注明出处“横华国际”,并保留我公司的一切权利。