在期权交易策略中,有一类策略看似貌不惊人,但却特别容易让人“上瘾”,它并不是单腿买购,而是双卖策略。顾名思义,双卖策略是指两侧卖出期权,既卖出认购期权,又卖出认沽期权,相当于卖出了两份保险,倘若到期前并未发生“小概率”事件,往往就意味着获得了双份“保险费”的收入。

在过去与投资者的交流中,我发现有很大比例的人都曾经得益于双卖策略,但这里面大部分人都陷入过“赢小赔大”的怪圈。为什么那么多人曾用双卖的方式赚过钱,但最终又毁于一旦呢?其实有一个很大的原因是对双卖这种模式的认知偏差。在交易里,所谓认知决定行为,进而决定盈亏,正是因为许多投资者对双卖存在这样那样的认知偏差,才会导致没有赚钱,反而赔了大钱。

最近一阵的行情,大盘指数处在了一个箱体内反复震荡,各路资金盘中激烈博弈(V字反转或倒V反转),隐含波动率又在30%以上高居不下,这又让很多人按捺不住双卖的加仓模式。那么,趁着大盘还没有完全变盘选择出方向之前,我们有必要来好好说说一说,对于双卖期权,它最“致命”的四大认知误区究竟在哪里?

第一个误区:认为双卖互相之间能够抵消

对于双卖组合,有一些投资者仅仅只从方向的角度去理解,认为卖沽是看涨的,卖购是看跌的,这样,两腿之间就实现了方向维度的“完美”对冲,然而,这个观念是有严重问题的。举个最为极端的例子,当市场暴涨5%以上(如今年7月6日),相对于前一天(7月3日),卖出C3400@8的单张亏损达到了2036元,非常巨大,而此时卖出P3000@8的单张浮盈却只有95元,两者加总起来出现了巨大的浮亏!

如果用希腊字母的语言来刻画,就会把双卖的本质揭示的更清楚:在一对双卖组合中,尽管卖购与卖沽在delta的符号上是相反的,但与期货不同,它们的delta不是一成不变的,当标的大幅高开高走时,由于gamma的存在,卖购的delta会越来越接近-1,卖沽的delta则会越来越接近于0,两者一合成的delta就接近于-1,亏起来的速度就类似于一份期货空头了。

通常而言,双卖组合的两腿之间若能盈亏相抵,互相起到对冲作用,是要满足两个苛刻的条件的:一个是标的价格的波动必须位于一个小幅的范围内,另一个就是隐含波动率没有出现明显的上升。如果今天标的大涨(或大跌)了2%以上,那么双卖组合中的卖购(卖沽)就可能会亏的比卖沽(卖购)赢的多,导致最终组合还是浮亏;如果标的价格在1%的范围内小幅盘整,但今天期权市场却整体升波了几个点,那么双卖组合的两腿也会照样出现两头浮亏的情况。对于这样的两种情况,双卖组合的两腿之间是无法实现盈亏相抵的。

第二个误区:任何情况都可以双卖

有不少投资者刚入市,了解了所谓的“躺赚策略”后,就开启了一个月一个月的“无脑”双卖模式,觉得只要某一腿或两腿卖得足够虚,总能躲过当月的大涨或大跌的。可是事实是这样吗?

2015年某一天,从千股涨停到千股跌停,再到千股涨停,仅仅花了一天

2016年开市的第一天,A股直接被打到“熔断”,沪深300大跌超过7%

2017年5月下旬,50波动率在触及历史最低8附近后突然暴力飙升

2018年2月7日到2月9日,三根大阴线,累计跌幅超过10%

2019年2月25日,50ETF单日大涨7%以上,C2800@2单日上涨192倍

2020年2月3日,A股创下史上最大低开,所有指数开盘大跌8%

2020年7月6日,50ETF“后浪推前浪”,单日大涨8.80%,相对50指数溢价2%

Nothing is impossible!这就是市场的尾部风险。因此,双卖前我们一定要仔细看一看盘面,动一动头脑,从标的价格和波动率两个维度为自己设置双卖的重要警示线、或者禁止线。

从标的价格的维度,传统的布林线和改造后的布林线就是一套不错的控制双卖仓位的系统。传统的布林线是用14-21天均线作为中轨,在中轨的基础上加减2倍标准差,得到上轨和下轨,根据正态分布的知识,我们可以知道传统布林线的上下轨之间的概率为95%,也就是说标的一旦“出轨”,就相当于发生了5%的小概率事件,所以传统的布林线可以作为双卖操作的禁止线,类似足球场上的红牌,即突破上轨后禁止自己卖购,突破下轨后禁止自己卖沽。

当然,除了禁止线以外,我们还可以为自己设置两条重要的警示线,那就可以用改造后的布林线,设计上可以依然取14-21天均线作为中轨,在中轨的基础上加减1倍标准差,以此作为改造后的上轨和下轨,一旦突破新的上轨或下轨,则开始考虑减仓某一边的卖方头寸。

从波动率的维度,我们也可以根据波动率指数的历史数据分布,把15以下的区域设置为双卖的禁止区域,也就是当波动率指数下跌到15以下的区域时,我们就没有必要为了去赚“卖白菜”的钱,而操着“卖白粉”的心了。

第三个误区:不断补仓浮亏的卖方头寸

当我们建立完双卖头寸后,可能会无巧不巧碰到一根长阳或是长阴,于是,卖购或者卖沽头寸就会出现一定程度的浮亏,那么这个时候,我们需要急着补仓浮亏的那一腿,去抬高平均的成交价格吗?我的经验是不盲目,需要根据当下行情和自己的仓位再做出决定。

以一根长阳为例,如果当前标的价格已经处于多头排列,或者已经维持了几天价量齐升的现象,则上方的卖购只有减仓的份,没有再补仓的任何理由;反之,如果是上方还存在明显的压力线(比如某根长期均线、MA120、MA250),或者上方还存在前期密集成交区,那么在仓位不是很重的情况下,可以考虑先移仓后平仓的处理方式,以期待后市达到压力位后出现滞涨而降波。

一般而言,每一次双卖的初始仓位我都不会超过30%,如果30%的仓位在当月合约上已经卖不出什么“好价钱”,那就移仓到次月甚至季月,这样的仓位设置就是为了给自己留出容错的空间,一旦某个方向上出现什么意外,我还能有充足的仓位进行同向或双向移仓,之后若是进一步越过了压力线,我则会立即转为减仓卖购,进入反向移仓的流程,以此方式处理处于浮亏的卖方头寸。

第四个误区:认为双卖不防守总能扛过去

过去在和一些投资者交流时,他们会说起自己曾经扛过双卖的几次经历,似乎一次次的成功“扛过”也让自己养成了一个“坏习惯”,觉得双卖不防守也能扛过去。那么,事实是不是这样呢?我们用期权BS定价公式来为大家做一个压力测试,就一测便知了。

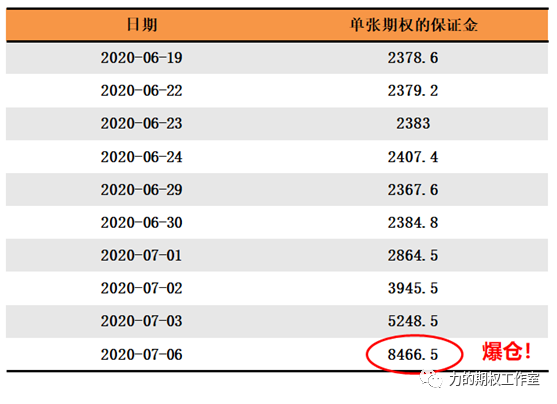

一般而言,30%仓位的双卖并不算是重仓,但从下面的表格中,我们却可以发现,即便在30%的双卖仓位下,当市场发生类似2020.7这种极端性的行情,双卖完全会在几个交易日后出现爆仓。

表:2020.6.19-2020.7.6,卖出C3200@7的保证金变化

数据来源:Wind,力的期权工作室整理

有一定实盘经验的朋友会发现,在市场出现持续性暴涨或断崖式下跌时,波动率从来就不会闲着,几乎100%会发挥“神助攻”的作用。在gamma和vega双重维度的影响下,双卖组合就会因为某一腿期权的实时价格上的太快,导致保证金占用一下子上升,从而拉高整个账户的风险度。这个时候,正确的做法是回到第二条里说的做法,在突破上轨或下轨的时候把双卖改为单卖(即进行双向或反向移仓),或者把已经亏损的义务仓移仓到远月更虚值的期权,同时买入近月虚值期权赶紧进行delta中性对冲。

其实从某种意义上说,双卖曾经成功扛过的经历是一种特别容易产生误导的记忆。为了让自己的持仓“长治久安”,有一句话特别值得我每天去温习,那就是“止损永远是对的,哪怕这一次错了也是对的;死扛永远是错的,哪怕这一次对了也是错的。”