他是投资领域世界记录的保持者,从1991到2005年,连续15年跑赢标普500,超越了之前传奇人物彼得林奇连续13年战胜标准普尔500的纪录,一度被认为是最伟大的基金管理人之一,曾经被晨星评选为90年代最佳基金经理。

他就是比尔·米勒,被人们称为逆向投资者,废墟中的淘宝者。

但是,与彼得林奇的及时退休不同,比尔在取得辉煌的业绩时仍选择继续前进,最终在2008年金融危机中惨遭滑铁卢,其管理的基金当年巨亏58%,一度被形容为“晚节不保”。

20世纪50年代,比尔·米勒在北佛罗里达长大,比尔的父亲是货车调度站的管理员,在支付家庭开销以后,就只剩下一点点钱,尽管如此,他还是会留出一些钱来购买股票,以此向儿子表达投资和钱的重要性。

在父亲的影响下,10岁时,比尔就以每片25美分的价格为酬劳给邻居割草地。后来某一天,当父亲在阅读财经报纸时,比尔第一次问出关于股票市场的问题,在得知投资者不需要体力劳动就能赚取金钱后,他十分感兴趣。之后他向父亲建议用自己的积蓄进行投资,他们决定投资于RCA,这激发了比尔对股市书籍的无穷兴趣,他开始研究那些成功的投资者,了解这些人是怎么获得成功的。在研究的过程中,本杰明·格雷罕姆和沃伦·巴菲特对于他产生了深远影响。

对RCA的投资取得的出色回报大大增强了比尔的投资信心,多年后他卖出这些股票时,他的原始投资额增长了六倍,他用这笔钱了买了自己人生中地第一辆车,也是一辆敞篷跑车。后来比尔考入了华盛顿和李大学(Washi-ngton & Lee University),他仍然沉浸在投资书籍中,当然,除了金融研究,比尔还拓展了其他兴趣,主修了经济和欧洲思想史。

1972年,大学毕业后的比尔并没有第一时间踏足投资领域,他先花了一些时间旅行,同时作为军方的海外情报官服了两年兵役。回国后,他进入约翰·霍普金斯大学开始攻读哲学博士学位,此前,他曾考虑过以后当一名教授哲学的老师,但教授预先警告了他的班级不会提供教职,尽管如此,他还是坚持到哲学课程结束,不过他并没有完成博士论文,因为他对金融的兴趣越来越大。

比尔的哲学老师迈克尔·胡克曾说,他是第一个上班的教员,当他来到学校时,比尔已经坐在图书馆阅读《华尔街日报》了。因此,胡克鼓励米勒放弃哲学,去尝试令自己着迷的金融,于是在1970年代中期,比尔成为了J.E.贝克制造公司的一名财务主管,管理着这家公司的一部分投资组合。

比尔的妻子莱丝莉(Leslie)在雷格梅森工作,他每天下午会去接妻子下班,在等待妻子的过程中,比尔开始钻研公司的研究报告。据雷格梅森的董事长的回忆,比尔通常在下午4点露面,莱丝莉6点30左右下班,这期间比尔完全沉浸在研究报告之中,很多时候都是莱丝莉不得不催他快走。痴迷研究的比尔也引起了公司的注意,所以当莱丝莉将他介绍给了公司当时的研究主管,也是公司的创始人之一基恩时,比尔就被这家有着百年历史的公司录用了,当时的格梅森可能并没有意识到了,他们挖到了一个宝。

1981年,比尔进入了雷格梅森,6个月后,他和当时的共同管理人厄尼•奇勒一起发起了莱格•曼森价值基金。当时的比尔和厄尼非常关注以财务会计为基础的因素,如市盈率、市净率、市现率等等,并取得了非常好的效果。不过1982年以后,曾经为比尔和厄尼创造好业绩的投资哲学已经不再能为他们带来同样的回报了,投资者也因此聚集到了高增长、高市盈的公司中。1990年海湾战争爆发,以及在这之后8年的一次经济衰退,为基金迎来了更为恶劣的投资环境。

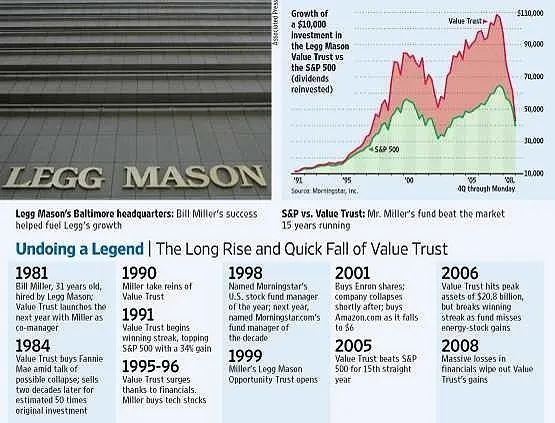

20世纪90年代后期,比尔的搭档厄尼退休了,比尔开始一个人管理莱格•曼森价值基金,也开始了他的辉煌投资历程。在之后的15年中,他管理的基金每年都超过SP500指数,他被认为是最为成功的投资管理人之一。

资料显示,1990年-2005年,价值信托基金连续15年跑赢标普500指数,并因此有了“常胜基金”的美誉。因为巨大的成功,他管理的基金规模,从1990年的7.5亿美元增长到了2006年的200亿美元。

有辉煌自然也会有跌落,在2006年-2008年期间,价值信托基金始终表现低迷,3年未能跑赢大市,尤其在2008年金融危机中惨遭滑铁卢,管理的基金当年巨亏58%,比尔也因此遭遇了职业生涯中最大的信任危机。之后几年,莱格•曼森价值基金的表现也不是很好,规模也2006年最高点208亿美元降至2011年底的28亿美元。2011年底,比尔辞去基金经理一职。

对于失败,比尔曾开玩笑的说到:“我后悔没有在2006年退休,那样我就会拥有无人能打破的纪录。所有人都会认为我是一个天才。但是到了2009年我更像一个白痴”。

投资理念

虽然结局不是很好,长达15年跑赢标普500的比尔,还是有很多可以学习和借鉴的地方。

投资风格的六个特点

在《战胜标准普尔》一书中,作者珍妮特·洛总结了比尔投资风格的六个特点:不试图预测市场的方向;寻找特许权价值;愿意在确定价值时提供预测,但不认为这些数字能告知一切;到处寻找投资创意;寻找安全边际;不频繁交易。这六个特点与价值投资的要素完全吻合,尤其是其中的“寻找强大的特许权价值”和“寻找良好的安全边际”两项,构成了比尔的鲜明风格。

战胜市场的三个途径

另外21世纪初期,在哥伦比亚大学的一次演讲上,比尔阐述了战胜市场的三个途径:信息优势,心理学优势,研究优势。他认为自己擅长的是研究优势,通过对于一个公司过去数据的分析,对于行业的调研和了解,来提高预测未来发展趋势的概率。他将自己的投资方法分为几个要点:

1、用更低的价格买入高价值股票;

2、逆向交易,只有市场悲观的时候才有便宜的股票可买;

3、价格越低,吸引力越大。许多人在股票跌了15%就受不了了,但是对于比尔来说,越跌吸引力越大。如果一个股票应该价值40元,现在是20元,他的预期回报率就是100%。如果跌更多,那么回报率会更高;

4、对于估值要宽容,不能静态看估值。比如微软和沃尔玛,上市的估值很高。但是如果看到其之后的高速增长,其实上市的时候估值非常便宜;

5、买入预期很低的股票;

6、承受风险,和巴菲特寻求投资中的安打不同(巴菲特最崇拜的是打击率冠军Ted Williams),比尔认为投资应该承受风险,应该寻找全垒打。

比尔被称为逆向投资者,也被人称为废墟中的淘宝者,他之所以有此称谓,是因为根据他的研究和分析,可以发现价值低估的机会,然后买入持有,即便买入后股票暂时回调,也不卖出,最终实现资本增值。比尔有着不少投资经典案例,例如耐克斯通讯、泰克国际等。

2002年,耐克斯通讯触及股价新低,比尔增加了自己在这个惨遭践踏的领域中的投资比重。当然,比尔在增加耐克斯通讯中的投资时,他已经了解该公司和它能力卓越的管理层、多元的产品线和坚实的商业计划,从1999年开始,比尔一直持有着该股票。

另一只股票则是泰克国际,当时泰克国际正在经历麻烦,受公司前首席执行官不法行为等问题影响苦苦挣扎,泰克股票在2002年遭遇沉重的抛售压力,下跌到每股10美元左右。通过对泰克的资产估值,比尔认识到公司的长期增长潜力后,将下跌看作是大举投资的最佳时机。这一投资后来被证明战果辉煌,2002年年中到2004年第一季度,泰克的股价几乎增长了两倍。

比尔•米勒对于信任的股票,一般持有数年,不会由于短期的涨跌而轻易易手。如果他看好一只40美元的股票,随后该股票下跌到30美元,他将更喜欢这只股票,会在其下跌时继续买入。例如,比尔于上世纪90年代买入了AOL,当时AOL受到了华尔街的冷遇,股价每天都在下跌,但比尔还是持续买入了数百万股AOL股票。不久,事实就证明他的选择是正确的,AOL股价开始上行,并且一路走高,最终比尔在AOL上斩获颇丰。

我们根据比尔的投资表现可以将分为两个时期,1990年-2005年为前期,2006年-2011年则为后期,为什么两个时期的差距这么大?为什么比尔会从辉煌跌落至此?在《价值投资策略》一书中,作者斯蒂芬·霍兰认为,可以从四个要素来剖析,分别为愿意投资于科技行业、基于概率理念、将头寸集中于特定行业和过于自信。

第一,愿意投资于科技行业

比尔偏爱投资科技行业,前期他持有包括像美国在线、谷歌、戴尔和亚马逊等科技公司的大量股票。因为是这样的投资风格,所以有人批评比尔是借价值投资之名,行成长投资之实。在互联网泡沫破裂之前,相对于整个市场科技公司的强劲表现成就了比尔的卓越表现。并且,他对科技行业投资时机的把握是完美的,因为他在2001年这个行业崩溃之前,退出了这些股票的大部分。

第二,基于概率理念

比尔对赢家输家和概率的概念有一个很有趣的看法,非常像彼得·林奇“十倍股”的概念,他坚信大赢家能驾驭他投资组合的表现。珍妮特·洛将这种理念描述为“比尔很多次预测完全失误,但是他正确的投机预测,也有足够的次数,这样,他成就了出色的投资佳绩。”事实上,在挑选赢家方面,和相比大多数资金经理,比尔更常出现错误。但是在莱格梅森价值基金大部分任期内,他的投资业绩表现突出。例如,到1999年,他持有戴尔股份上涨了3500%。对于一只股票的投资,能够获得如此壮观的回报,肯定能弥补大量的投资失误。

第三,将头寸集中在特定行业

后期比尔投资集中押注于连续亏损的热门行业,这是导致他最后几年不佳表现的关键因素。前期比尔成功的投资了科技股,并在1999年科技股崩盘前,一直持有这些科技股。但是在金融危机中,比尔不仅保留了金融股,而且还在房利美、房地美、美国国际集团以及其他金融个股上增加了投资头寸。2008年9月初,房利美和房地美的股票价格急剧下跌,比尔透露,莱格梅森价值基金在一个星期内已经追加购买了3000万股份。即使在互联网泡沫时期,比尔对于科技股投资也是完美无瑕的,然而在金融危机中,他对于金融股的投资却糟糕透顶。

第四,过于自信

信心是投资经理的良好品质,但过度自信却可能是投资经理的致命缺点。比尔低估了金融危机的深度,随着金融股价格的不断走软,他继续购买金融股。比尔说,“价格下跌时,唯一让我们停止更多购买的方法,是再也无法获得股票的报价”。这句话是比尔过度自信的写照。在特殊时期下过大的赌注,会导致一败涂地。

七禾研究中心综合整理自网络

直击期货本质

七禾网最新免费培训来袭!沈良先生亲自授课,策略简单易懂,有效性经实盘验证,带您一起寻找【绝对安全】和【相对安全】的投资方法!(点击本链接了解详情)

添加微信:15906873630,或扫描下方二维码,报名开户参加培训