观点小结

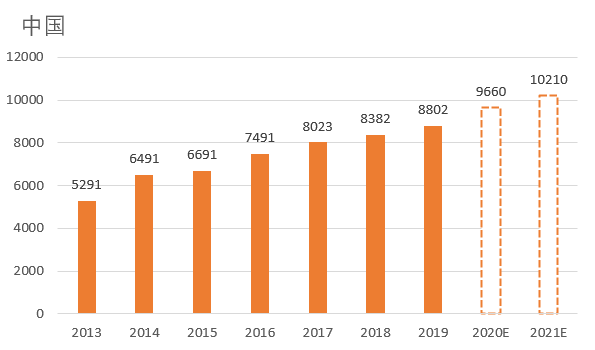

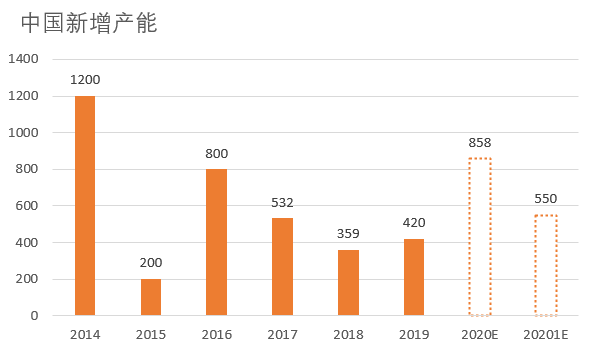

从总量看,过去多年来,国内甲醇产能年度投放量在500万吨左右,但2020年预计投放总量近900万吨。这是今年甲醇弱势的一个重要原因。根据已知的装置看可推测未来的产能投放节奏,目前看,预计明年的产能投放量或将重回600万吨以内。这就意味着目前我们可能站在了产能周期的拐点上。

2010年后,甲醇进口量出现持续下行,期间一度出现过规模较大的出口,但过去几年来,甲醇进口量连年上升,目前已经从14年352万吨的净进口量一路上升突破1000万吨。2020年有望突破1100万吨。这个量可以认为是市场的共识,如果明显大于或者小于1100万吨都会引起价格的重估。

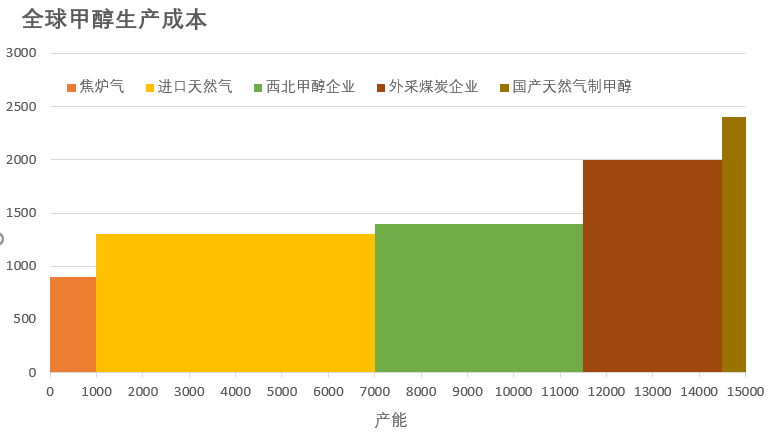

上半年甲醇烂到极点,当时我们考虑的就是到底击穿了多少产能的成本。当时国内天然气成本打穿,国内山东、鲁南外采甲醇成本打穿。接下来再打就要轮到产能巨大的西北甲醇企业,以及顺便可能触及进口甲醇成本线。这么打下去甲醇肯定会短缺,所以从5月份来,我们的观点一直都是震荡偏多。

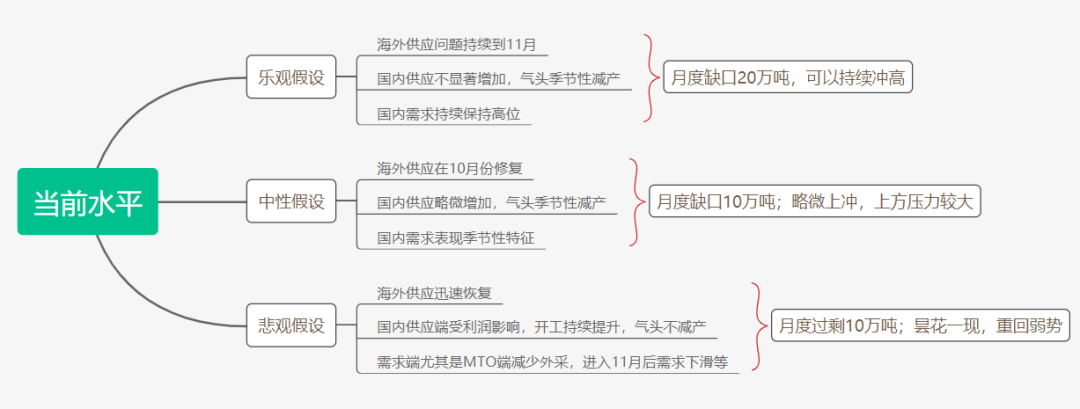

9月以来市场经历了一轮修复,我们认为四季度继续向上的概率会更高一些,但基本面比较脆弱,如果国内外供应继续持续增长,则价格可能只是昙花一现。

接近产能周期拐点

密集投产主导行情下跌

今年上半年,全国有多套甲醇装置投产或技改扩产。

进入下半年,据不完全统计,市场上规划有971万吨的甲醇装置将逐步投产。考虑到实际情况,预计或有部分产能推迟至明年1-2季度投放。

数据来源:卓创、金联创、天风期货研究所

产能投放高峰期

从总量看,过去多年来,国内甲醇产能年度投放量在500万吨左右,但2020年预计投放总量近900万吨。这是今年甲醇弱势的一个重要原因。

根据已知的装置看可推测未来的产能投放节奏,目前看,预计明年的产能投放量或将重回600万吨以内。这对甲醇上游和中游企业来讲,或许能够舒一口气。

数据来源:卓创、金联创、天风期货研究所

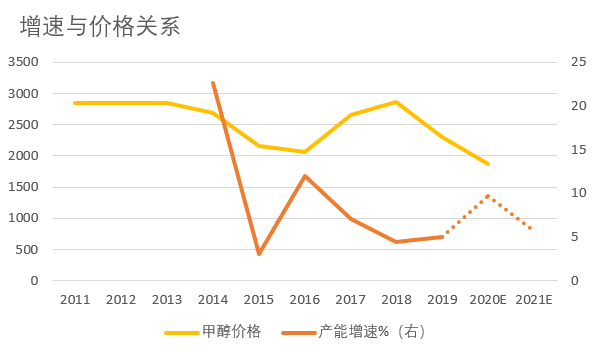

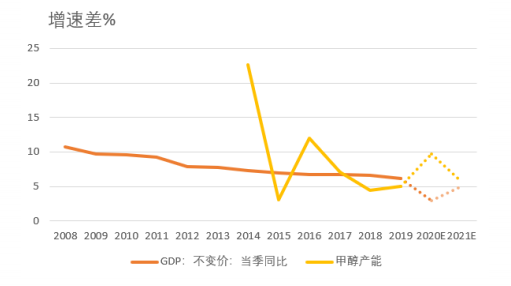

增速与价格的关系

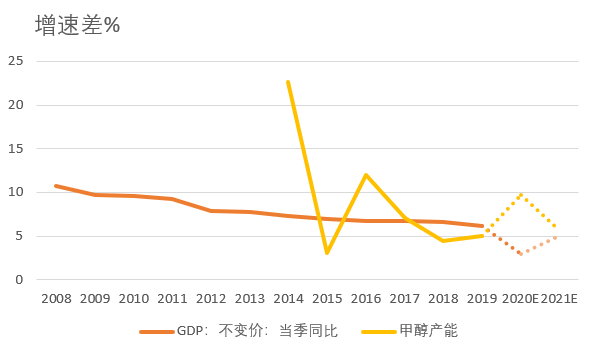

甲醇的价格取决于供需关系,但需求端的计算并不那么直接,所以一个更直接的参考指标是GDP的同比增速。从增速差的图上可以看到,甲醇整体增速基本围绕GDP增速上下波动,其中14年增速较高,对应了价格的下行区间、16年的高增速对应价格的相对底部阶段,到当年四季度启动了后续波澜壮阔的反弹。这说明,有投产不可怕,过快的投产才可怕。

2020年存在甲醇产能超高增速和超低GDP增速的预期,对应的甲醇价格也是创出了历史新低。从明年的情况看,这种劈叉的情况会显著修复。换句话说,我们可能站在了产能周期的拐点上。

数据来源:天风期货研究所

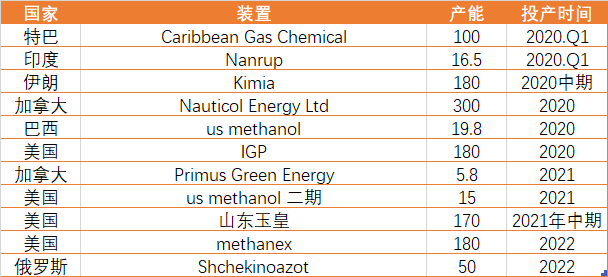

18年后国外装置投产量逐年减少

2020年,海外装置投产计划较多,叠加伊朗Busher装置提负,预计海外供应会持续增加。

但考虑到疫情影响,部分装置投产进度大概率将延后。

但从平衡表推演上,进口量有望维持在较高水平上,并持续至年底。

数据来源:卓创、金联创、天风期货研究所

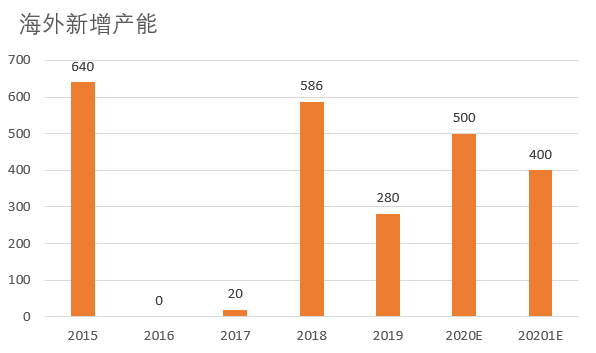

海外供应增速

今年以来的海外增速也超过19年了,虽然存在疫情影响,但预计全年投产总量有望达到500万吨。海外总产能逼近6800万吨。

未来两年市场的产能投放量或将逐步收窄,明年的预计投放400万吨。

数据来源:天风期货研究所

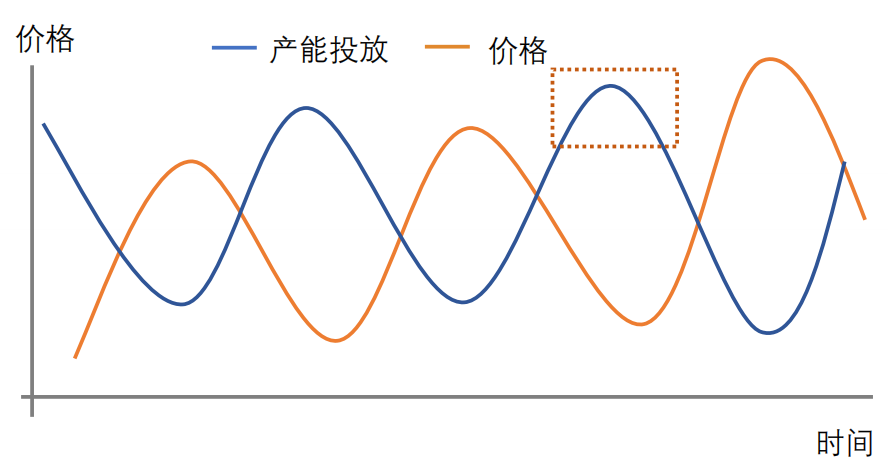

产能周期的价格特征

从产能投放周期看,市场价格与产能基本上是成反向关系,但在节奏上相互间略有一些差别。

在市场库存较高,未来不确定性较大时,市场参与者一般都经历了过去很长时间的下行通道,对局面的好转心存疑虑,对应的价格低点一般发生在产能高点之后。

但如果库存水平不高,市场未来供应收缩局面较好,那价格拐点会先于产能投放拐点。

产能周期尾部的策略特征

“尖顶圆底”——顶部通常是极度亢奋+恐慌出逃,底部通常是在质疑中逐步修复、企稳、走好。

底部的“看空”氛围浓厚,惯性也大,容易创新低,但由于处于底部位置,新低往往伴随着有效回抽。

判断产能底部的交易属于左侧交易,不适宜重仓。

注意:产能周期拐点只是意味着年度投产量减少,不意味着0投产。

全球贸易流向变化

对外贸易依存度

2010年后,甲醇进口量出现持续下行,期间一度出现过规模较大的出口,但过去几年来,甲醇进口量连年上升,目前已经从14年352万吨的净进口量一路上升突破1000万吨。2020年有望突破1100万吨。

从进口依赖度的增速看,过去多年来进口依赖情况不断加剧,折射出国内市场对海外甲醇的强大需求。

但对于甲醇的进口贸易商来讲,谁能想到,14年前进口量逐年下滑的品种,在多年以后竟然进口量翻了3倍多。这就是产业周期的魅力。

海外对中国贸易依存度

相比于中国对海外甲醇的依赖,其实海外甲醇企业对中国市场的依赖度更高。

随着中国进口量的持续推升,目前海外供应量的20%流向了中国。

值得指出的是,2014年以来新增投产的装置按满产算,到目前为止约生产4900万吨甲醇。而以2014年为基准,截止到目前全国甲醇进口量增加了2900万吨。这说明新增装置对中国市场的依赖度在60%左右,如果按海外装置平均7~8成开工算,新装置的边际依赖度甚至高达75%。

进口商少有的好日子

2013年至2019年,甲醇进口贸易商的日子过得很艰难。从图上可以看出,进口利润基本保持在50元/吨左右,但实际上,由于α(升贴水)普遍高于2%,在加上汇率损益、或者汇率成本(欧元或远期套保)等内容,这期间进口商很难持续盈利。

2019年,随着产能投放周期到来,海外供应走向过剩,对应进口商的被动局面扭转,甲醇单吨进口利润保持在100元/吨左右,甚至个别时间触及200元/吨。

进口市场特征

这几年的甲醇进口市场特征表现出了以下几个明确的特性。

第一个是周期性,有句老话讲,三十年河东,三十年河西,甲醇的进口市场也是如此,只不过这个周期可能是以三年作为大概依据的。

第二个他的这种进口市场特征是一种结构性的,这种结构取决于全球的新增产能分布的总额和地区间的差额。

第三个是进口市场的被动性,也就是,实际的货物流动规模并不取决于进口利润的高低,而是由外商的生产供应节奏主导的。有些时候即使看到了很高的进口利润,也很难借此时机大幅的扩大进口规模,掘取超额利润。

史无前例的低位波动

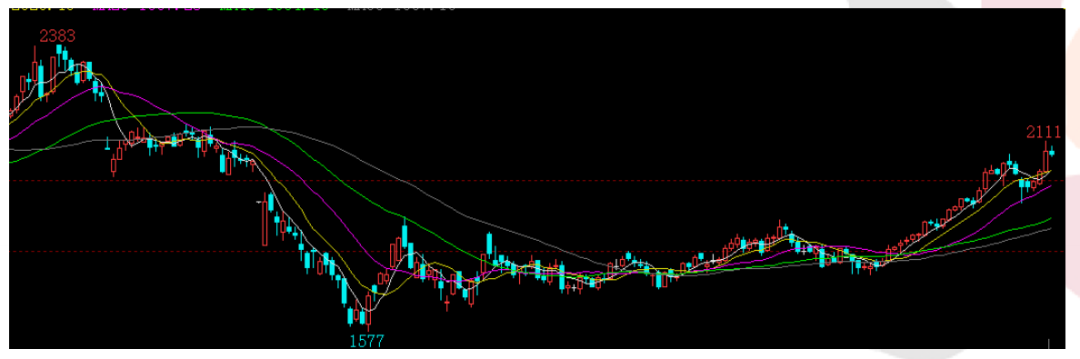

甲醇期货走势

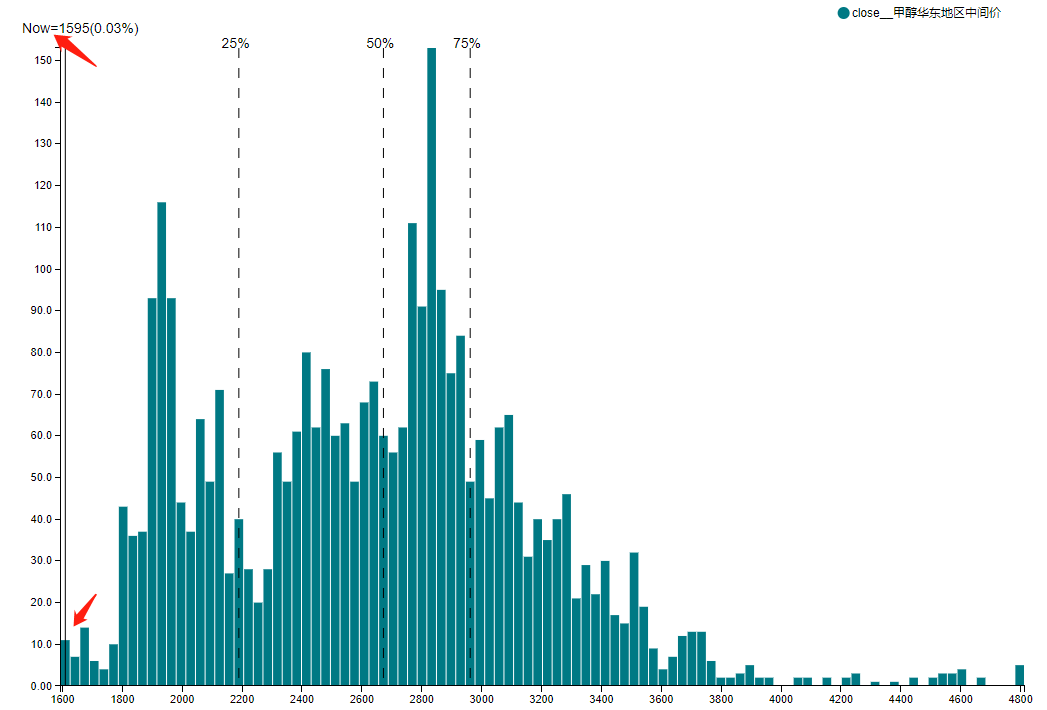

价位有多低?

一根阳线改变三观前,甲醇的价格位于过去10年来的最低位附近,并且持续了近半年的时间。

左图显示了08年至今,华东现货价格的分布情况。从历史分布看,平均价在2700元/吨附近,25%的位置在2200元/吨以下,75%的时间在3000元/吨以下。

今年4月1日前后的价格正是历史性的新低。

数据来源:天风期货研究所

波动有多小?

以布林通道为例,上下轨通道的宽窄代表着过去一段时间的波动率,从图上可以看出,甲醇期货今年以来创了历史性的低波动期。

上一次这么长时间的低波动还是16年的上半年,随后在9月份启动了一轮波澜壮阔的主升浪。但现在的价格比当时还低,波动比当时还要更小。

低波动意味着市场分歧小,即主要参与者均持偏空态势。

下面介绍我们当时是怎么去认识这个市场。

价格底线思维

盘整并不一定上涨,但是底部盘整后上涨的概率肯定是大于下跌概率。

所以不同时期的盘整对应着不同的的状态,这就需要我们具备底线思维。

上半年甲醇烂到极点,当时我们考虑的就是到底击穿了多少产能的成本。从左图看,国内天然气成本打穿,国内山东、鲁南外采甲醇成本打穿。接下来再打就要轮到产能巨大的西北甲醇企业,以及顺便可能触及进口甲醇成本线。这么打下去甲醇肯定会短缺,所以从5月份来,我们的观点一直都是震荡偏多。

甲醇为何不会有负油价

今年4月20日,外盘原油出现负油价。一时之间吸引了全世界的研究,也刷新了整个大宗商品分析师的认识范畴。

这一轮负油价,其驱动是过多的库存无处安放,其引爆是期货合约到期交割多头无力接货,导致多头主动平仓。外盘规则要求,交割期多头负责找库容,多头找不到,只能主动平仓或被交易所被动平仓。

对于甲醇,内盘规则要求是空头找库容,空头找不到库容主动平仓会引起价格上涨,所以甲醇不会有负油价,这也是分析中的一个底线。

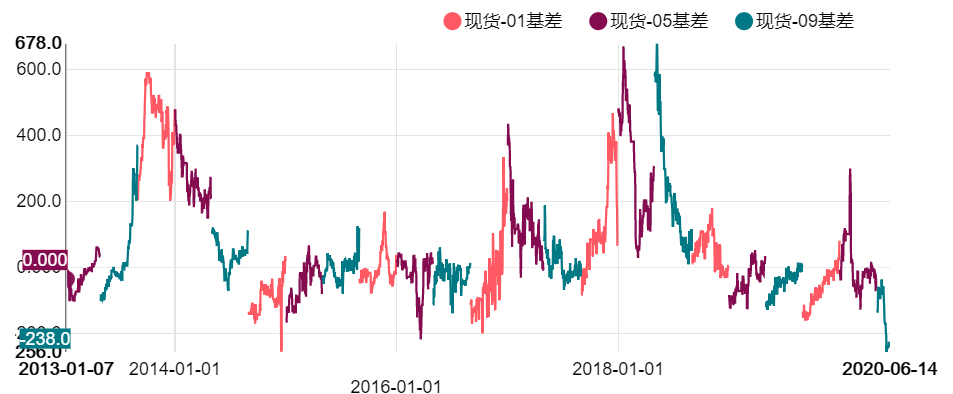

基差代表着极度悲观

2020年6月,华东甲醇有效基差跌至-260元/吨附近,创了有史以来的新低。前低是2014年12月,对应的是欣华欣事件,当时期货没跟上现货跌幅,导致基差创出技术性新低,但迅速就被收回。这种现货更弱的局面,说明了市场的悲观预期。

而基差打到了过去8年来的新低,也就意味着市场处于8年来最悲观的时候。

当然了,机会是留给有准备的人。8月底基差收回到-40元/吨左右,这中间基差的涨幅比价格涨幅都大。

数据来源:天风期货研究所

交易逻辑的变化

去年冬季以来,甲醇的交易逻辑经历了多轮变化。

12~1月初,炒伊朗气温与季节性因素;2~4月,疫情+危机+原油共振;

5月,炒作天量交割;6月份,海外天量供应+液化天量库存;

7月份,外盘巨量进口+二轮大量交割;

8月份,交易低估值;

9月份,供应收缩与需求旺季,叠加未来的各类潜在预期;

估值浅谈

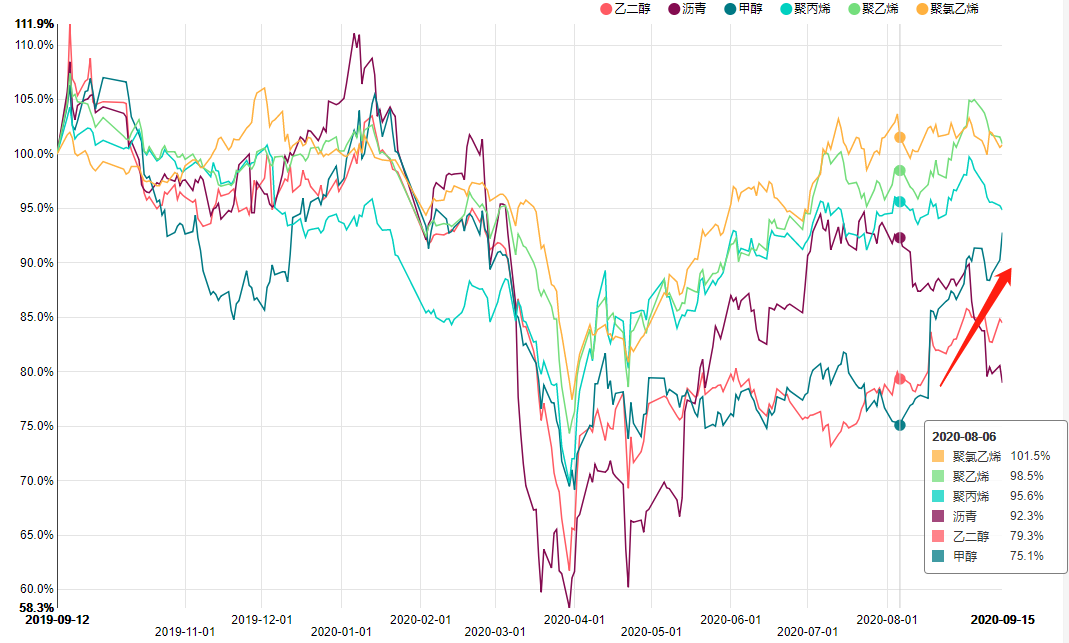

以去年9月份作为基准,整个能化板块还是出现了比较大的差异。

截止到目前,板块内沥青跌了20%,最强的聚乙烯聚丙烯却已经回到了去年同期的水平。

对于甲醇,8月初它属于板块内最弱的品种,与当时的PVC比,多跌了30%,因此在基本面好转前,先走了一轮估值修复行情。

数据来源:天风期货研究所

我们的观点与专家观点

如图,我们研究所周报也对品种走势进行展望,0轴以上代表偏多,以下代表偏空。

今年4月前,我们基本保持偏空观点。

4月份后,我们认为低点基本已出现,下方空间不大,反弹概率更高,所以之后就以看多为主。

8月以来,我们基本就一直在看多。

这其中也有故事,8月份时候市场还在考虑Kimiya投产的事情;而甲醇经历了半年的盘整,很多人认为这是个鸡肋的品种,行情波动太小,但我们却发现有个别先知先觉的专家(专业投资者)已经感知到了市场可能在发生变化,开始了在这个水平上的调研与布局。截止到目前就已经有不错的收获。

数据来源:天风期货研究所

胜率&盈亏比

交易不仅要考虑胜率,还要考虑另一个因素——盈亏比,即赔率。

胜率决定了能不能挣钱,赔率决定了能挣多少钱。

下跌至尾部区域时,做空虽然胜率可能还不错,但空间就小很多。如果多空概率55开,做空赚100个点,做多能赚300个点,那做多的胜率就是50%,盈亏比3:1,那肯定是做多能得到更多的期望收益。

前段时间的甲醇即是如此,在底线思维的支持下,做多的盈亏比很高。

动态的供需与逻辑推演

价格脱离底部区域

8月以来,甲醇价格持续上行,最近的价格更是连创新高。

目前基本面虽有改观,但是价格毫无疑问走在了基本面的前面,率先脱离了底部区域。

价格1700元/吨的时候,盈亏比是很明确的,做多的性价比明显更高。

但价格2100元/吨的时候,盈亏比和胜率就发生了转变。

何况今年的新增供应投放还未结束,明年只能说比今年的供需局面要好,供需增速差收窄,但实际上还没到供需逆转的时候。

数据来源:天风期货研究所

未来需要动态规划

譬如从当前位置看,之前比较难受的外采煤炭制甲醇企业已经快不亏本了,那后续可能会面临开工往上走的压力。

因此从这个位置看,如果涨到2400-2500元/吨可能就会比较有压力,外盘供应恢复后,价格又可能跌向1700元/吨,这个盈亏比就是1:1。所以做起来就没之前那么舒服了。

当然了,目前看,做多的胜率还是稍多一些。只不过在预测时,就需要做动态规划了。

数据来源:天风期货研究所

平衡表推演的思路

平衡表的推演一般不是一次成功,而是需要经过多轮迭代。

比如先按照当期开工与已知检修,平推未来的供应、需求、海外供应等,然后从平衡表的过剩折算到库存变动上。

第二轮开始,叠加供需的季节性因素。再看平衡表的变化。

第三轮开始,叠加上下游进出口利润对开工的影响继续推演平衡走势。然后从平衡的累库去库幅度反推价格趋势和上下游利润,再进行调整。

平衡表并非只有一种结果,可以分乐观假设、中性假设和悲观假设等不同情况。

逻辑推演与展望