一、2022年燃料油市场行情回顾

2022年,燃料油期货呈现前高后低的倒V走势。上半年,俄乌冲突逐步升级,欧美国家持续制裁俄罗斯能源领域,能源供应风险推涨油市,国际原油上涨带动燃料油市场,燃料油及低硫燃料油期价呈现震荡冲高走势;下半年,美欧央行采取激进紧缩货币政策抑制通胀,全球经济衰退及能源需求放缓忧虑情绪持续压制市场,原油期价连续回落调整,燃料油及低硫燃料油期价跟随调整,低硫与高硫燃料油价差冲高回落。

1月上旬,利比亚、哈萨克斯坦局势动荡导致油田调整产量,供应端忧虑提振油市,国际原油期价震荡上涨,新加坡燃料油现货价格小幅上行,低硫与高硫燃油价差探低回升,燃料油期货震荡上涨,燃料油主力合约处于2800元/吨至3000元/吨区间波动,低硫燃料油主力合约处于3600元/吨至3800元/吨区间震荡。中下旬,OPEC产油国增产能力受限,乌克兰及中东地缘局势紧张加剧供应忧虑,而美联储紧缩前景使得市场避险情绪升温,国际原油创出七年多高位后宽幅整理,带动燃料油市场强势震荡,燃料油期货震荡冲高,主力合约触及高点3235元/吨,低硫燃料油创出合约新高4105元/吨。

2月上中旬,俄罗斯与西方国家就乌克兰局势持续对峙,美国东北部严寒天气引发供应中断忧虑,国际原油刷新七年多高点,新加坡燃料油现货价格大幅上涨,低硫与高硫燃油价差扩大,春节长假归来,燃料油期货跳空高开后震荡上行,燃料油期货主力合约处于3050-3400元/吨区间波动,低硫燃料油处于4100-4450元/吨区间波动。中下旬,乌克兰局势持续升级,俄罗斯对乌克兰展开军事行动,供应忧虑推动油价脉冲式上涨,但欧美制裁未涉及能源领域,美国考虑再度释放原油储备,国际原油高位宽幅震荡,带动燃料油市场冲高回落,燃料油主力合约触及三年多高点3569元/吨,低硫燃料油主力合约创出4609元/吨的合约新高。

3月上旬,俄乌冲突持续升级,欧美国家对俄制裁全面加码,美国宣布将对俄罗斯实施能源禁运,市场对俄罗斯供应中断的担忧进一步加剧,地缘风险溢价大幅提升,国际原油创出2008年以来新高,新加坡燃料油现货价格暴涨,低硫与高硫燃油价差扩大,燃料油期货连续冲高,燃料油期货主力合约创出4556元/吨的合约新高,低硫燃料油触及6032元/吨的合约新高。中旬,消息称俄罗斯与乌克兰谈判取得进展,阿联酋、伊拉克等国释放增产意愿,俄罗斯承诺履行能源供应合同令供应忧虑略有缓解,国际原油深幅回调,带动燃料油市场大幅回落,燃料油主力合约回落至3500元/吨关口,低硫燃料油主力合约触及4300元/吨区域。下旬,乌克兰局势继续动荡,美国宣布新一轮制裁措施,里海石油管道关闭及胡赛武装袭击沙特石油设施加剧供应担忧,而欧盟各国对于禁运俄罗斯原油存在分歧,亚洲疫情形势严峻使得市场对燃料需求放缓的忧虑升温,国际原油宽幅震荡,带动燃料油市场高位震荡,燃料油主力合约处于3700-4400元/吨,低硫燃料油主力合约处于4700-5500元/吨区间波动。

4月上旬,美国协同国际能源署计划释原油储备,亚洲疫情严峻使得市场对燃料需求放缓的忧虑升温,国际原油回落整理,新加坡燃料油现货价格回调,低硫与高硫燃油价差逐步缩窄,燃料油市场区间整理,燃料油期货主力合约处于3600-4000元/吨区间波动,低硫燃料油处于4600-5000元/吨区间波动。中旬,俄乌谈判陷入僵局,消息称欧盟考虑分阶段禁止进口俄罗斯原油,OPEC警告称可能出现的俄罗斯供应缺失恐无法弥补,供应忧虑仍支撑油市,国际原油震荡回升,带动燃料油市场大幅回升,燃料油主力合约回升至4200元/吨区域,低硫燃料油主力合约触及5400元/吨区域高点。下旬,欧盟考虑禁止进口俄罗斯原油,利比亚油田遭遇不可抗力,供应忧虑支撑油市,而IMF下调全球经济增长预期,美联储加速升息预期及中国疫情防控令市场担忧需求放缓,国际原油宽幅震荡,带动燃料油市场高位震荡,燃料油主力合约处于3800-4300元/吨,低硫燃料油主力合约处于4800-5300元/吨区间波动。

5月上旬,乌克兰局势继续动荡,欧洲和俄罗斯的能源冲突升级,欧盟提议在未来6个月内禁止进口俄罗斯原油,OPEC、IEA月报预测全球原油供应与需求增长双双减缓,美联储紧缩预期及需求放缓忧虑,国际原油先扬后抑,新加坡燃料油现货价格先涨后跌,低硫与高硫燃油价差逐步回升,燃料油市场冲高回落,燃料油期货主力合约触及4478元/吨高点后出现回落,低硫燃料油处于5300-5850元/吨区间波动。中下旬,俄乌谈判陷入停滞,欧盟计划分阶段禁运俄罗斯原油,国内部分地区放松新冠疫情封控,欧美成品油市场供应紧张,供应忧虑支撑油市,而全球经济放缓忧虑加剧震荡,国际原油高位震荡,低硫燃料油表现强于高硫,燃料油主力合约处于4000至4400元/吨区域震荡,低硫燃料油震荡冲高,主力合约上涨至6200元/吨的区域。

6月上旬,欧盟对俄罗斯实施石油制裁方案,欧美成品油供应紧张,白宫考虑限制燃油出口,利比亚局势动荡导致产量急剧下降,美国对伊朗原油采取新制裁措施,供应忧虑支撑油市,国际原油震荡走高;新加坡低硫燃料油现货表现强势,低硫与高硫燃油价差刷新纪录高点,燃料油市场强弱分化,燃料油期货先抑后扬,主力合约处于3800-4300元/吨区间波动,低硫燃料油期价大幅冲高,创出6815元/吨的高点。中下旬,欧美多国相继加息引发经济衰退忧虑,美国考虑推动降低能源成本措施,多头获利了结加剧调整,国际原油呈现高位回调,燃料油市场跟随调整,低硫与高硫燃料油价差冲高回落,燃料油主力合约从4200元/吨区域回落至3600元/吨区域,低硫燃料油高位回调,主力合约大幅回落至5600元/吨的区域。

7月上旬,美联储激进加息预期增强,欧洲陷入衰退的风险上升,美元指数升至20年高位,欧美央行加息前景导致经济衰退及需求放缓忧虑打压油市,国际原油出现深幅调整,新加坡燃料油现货价格高位回调,低硫与高硫燃油价差冲高回落,燃料油市场连续调整,燃料油期货主力合约从3800元/吨区域连续下滑至2700元/吨区域,低硫燃料油高位回调,从5900元/吨区域下跌至4500元/吨区域。中下旬,欧盟对俄罗斯实施石油制裁方案,伊朗核问题谈判进展缓慢,俄罗斯削减通过北溪一号管道输送欧洲的天然气供应,供应忧虑支撑油市,国际原油震荡回升,低硫燃料油表现弱于高硫,低高硫价差进一步回落,燃料油探低回升,主力合约从2800元/吨回升至3200元/吨区域,低硫燃料油震荡整理,主力合约处于4500至5250元/吨区间波动。

8月上旬,全球制造业PMI表现疲弱使得经济衰退忧虑升温,美国汽油需求放缓,伊朗核协议谈判重启,国际原油震荡下跌,新加坡燃料油现货价格下调,低硫与高硫燃油价差连续回落,燃料油市场宽幅整理,燃料油期货主力合约从3300元/吨区域回落至2900元/吨区域,低硫燃料油回落整理,从5000元/吨区域下跌至4200元/吨区域。中下旬,伊朗表示在确保能够满足关键诉求前提下可接受欧盟提案,市场对伊朗原油解禁预期升温一度打压油价,而欧洲能源供应仍存隐忧,沙特暗示OPEC+可能采取减产稳定市场价格,供应忧虑再度推升油市,国际原油震荡回升,低硫燃料油表现强于高硫,低高硫价差出现回升,燃料油区间震荡,主力合约处于3000元/吨至3400元/吨区间波动,低硫燃料油震荡上行,主力合约从4500元/吨区域上涨至5200元/吨区域。

9月上旬,沙特阿美调低对亚洲和欧洲的原油官方售价,欧洲央行上调通胀预期并加息75个基点,市场对经济衰退和燃料需求放缓的忧虑加剧,国际原油震荡下跌,新加坡燃料油现货价格下调,低硫与高硫燃油价差连续回落,燃料油市场宽幅整理,燃料油期货主力合约从3300元/吨区域回落至2900元/吨区域,低硫燃料油回落整理,从5000元/吨区域下跌至4200元/吨区域。中下旬,俄罗斯关闭北溪1号管道供气并表示将对实施价格上限的国家停止出口原油和天然气,欧洲能源危机面临升级,供应忧虑一度支撑油市,而美联储如期加息75个基点,鹰派基调令市场担忧经济硬着陆,市场避险情绪升温,美元指数连续刷新逾20年高点,国际原油短暂回升后再度走低,低硫燃料油表现强于高硫,低高硫价差出现回升,燃料油区间震荡,主力合约处于3000元/吨至3400元/吨区间波动,低硫燃料油震荡上行,主力合约从4500元/吨区域上涨至5200元/吨区域。

10月上旬,OPEC+会议宣布从11月开始大幅减产200万桶/日,减产幅度高于市场预期,供应忧虑支撑油市,国际原油连续回升,新加坡燃料油现货价格大幅上涨,低硫与高硫燃油价差走阔。国庆长假归来,燃料油期价跳空高开后连续回调,燃料油期货主力合约触及3050元/吨高点后逐步回落2600元/吨区域;低硫燃料油高开整理,主力合约5015元/吨高点,随后至4700元/吨区域。中下旬,IMF和世界银行警告称全球经济衰退风险正在上升,OPEC、IEA下调全球需求增长预期,全球经济衰退及需求放缓忧虑限制市场氛围,供应趋紧预期和需求放缓忧虑继续博弈,国际原油区间震荡;俄罗斯燃油转向亚洲持续压制高硫燃料油,低硫燃料油表现较为平稳,低高硫价差处于高位;燃料油震荡回落,主力合约触及2550元/吨低点,低硫燃料油区间震荡,主力合约处于4500元/吨区域至4900元/吨区间波动。

11月上旬,美联储加息75个基点但暗示12月可能放缓加息步伐,OPEC+减产及欧洲禁止海运俄罗斯原油窗口临近,国际原油震荡上涨,新加坡燃料油现货价格回升,低硫与高硫燃油价差回落,燃料油期货主力合约从2600元/吨区域逐步回升至2900元/吨上方;低硫燃料油震荡上涨,主力合约触及4960元/吨高点,处于5000元/吨高点关口震荡。中下旬,亚洲地区新冠病例连续增加,全球经济衰退和能源需求放缓的忧虑情绪打压市场,国际原油大幅回落调整;新加坡燃料油销售增长,燃料油表现强于低硫,低高硫价差探低回升;燃料油震荡回落,主力合约从3000元/吨关口回落至2500元/吨区域,低硫燃料油回落调整,主力合约从4800元/吨区域下跌至4000元/吨关口。

12月,欧盟正式禁止进口俄罗斯海运石油,OPEC+会议维持减产200万桶/日的产量政策;沙特下调1月销往亚洲地区的官方石油售价,全球经济衰退和能源需求放缓的忧虑情绪压制市场,国际原油连续回落,刷新年内低点;燃料油市场跟随调整,燃料油及低硫燃料油期货回落整理,燃料油主力合约触及低点2461元/吨,低硫燃料油主力合约跌幅较大,触及3588元/吨的年内低位。

图1:上海燃料油主力连续周K线图

数据来源:博易

图2:上海低硫燃料油主力连续周K线图

数据来源:博易

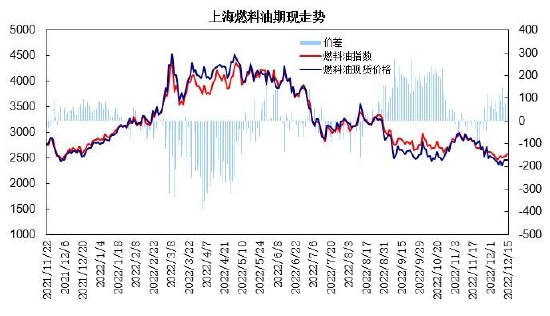

图3:上海燃料油期现走势

数据来源:WIND 瑞达研究院

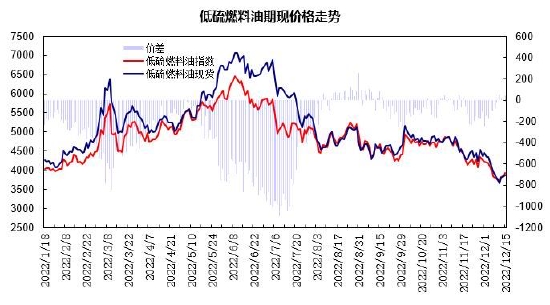

图4:低硫燃料油期现走势

数据来源:WIND 瑞达研究院

二、2023年燃料油市场分析

1、新加坡供应情况

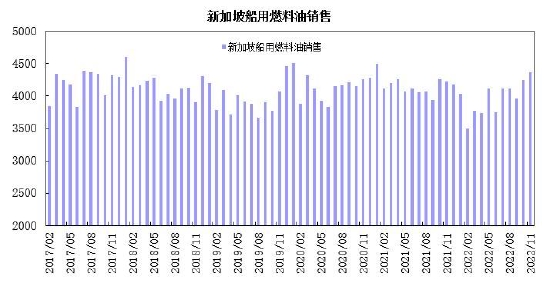

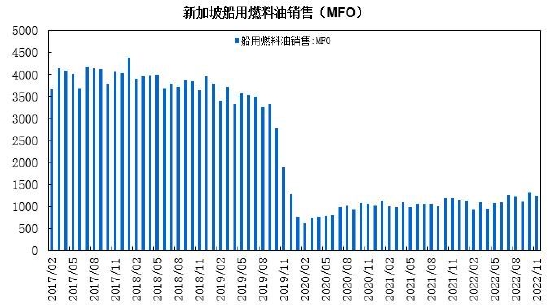

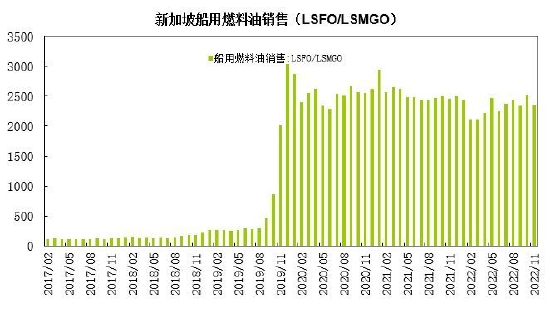

据新加坡海事及港务管理局发布的数据显示,2022年1-11月新加坡船用燃料油销售量总计为4374.5万吨,同比下降4.5%;1-11月船用燃料油MFO销售量累计为1241.5万吨,同比增长5.7%;1-11月船用燃料油LSFO及LSMGO销售量累计为2565.7万吨,同比下降8.6%。

新加坡市场船用油消费结构,低硫燃料油约58.8%,高硫燃料油约占28.4%,MGO消耗占比约12.8%。由于低高硫价差大幅上升影响,MFO船用油销售出现增长,LSFO及LSMGO销售出现下滑;预计2023年低硫燃料油及高硫燃料油销售呈现小幅增长态势。

图5:新加坡船用燃料油销售

数据来源:WIND

图6:新加坡船用燃料油销售(MFO)

数据来源:WIND

图7:新加坡船用燃料油销售(LSFO/LSMGO)

数据来源:WIND

2、中国供需情况

国家统计局数据显示,2022年1-10月中国燃料油产量累计为4283.3万吨,较上年同期增加805万吨,累计同比增幅为22%;国内炼厂低硫燃油产能继续投产,燃料油产量呈现较快增长态势。

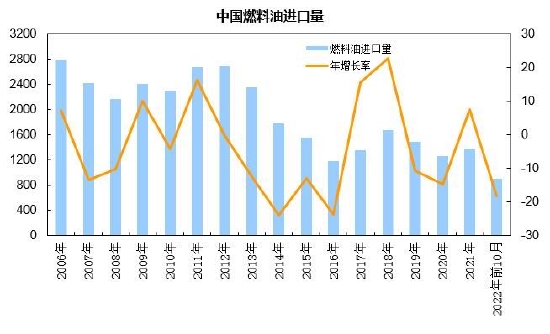

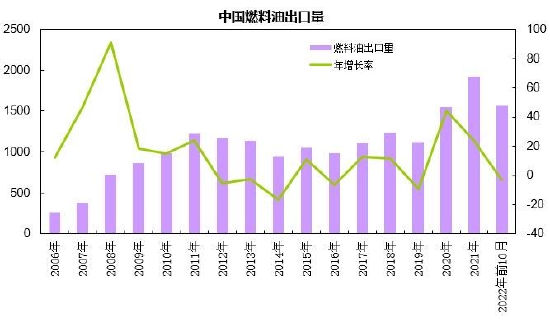

中国海关数据显示,2022年1-10月5-7号燃料油累计进口量为901万吨,累计同比下降18.3%;其中,保税贸易进口量累计536.33万吨,同比下降30.5%。1-10月5-7号燃料油累计出口量为1569万吨,累计同比下降2.9%。1-10月燃料油累计净出口量为668万吨。随着国产低硫保税船燃供应的大幅增长,保税船燃进口量大幅缩减。

据隆众统计,截至2022年底,国内炼厂实现低硫船燃总产能在2900万吨水平,同比增长40%以上;中石化和中石油产能占比分别在47%和35%左右,是国内主要的低硫燃料油生产企业。其中,中石油产能提升明显,新增低硫燃料油生产炼厂较多;其市场份额约增加5个百分点。而中石化产能增幅较小,其市场份额减少3个百分点,中海油、中化及浙石化产能变化不大。

根据2022年全年下放的出口配额和扣减部分,截止12月,低硫燃料油出口配额共计1675万吨。其中中石化821万吨,约占49%;中石油701万吨,约占41.9%;中海油131万吨,占7.8%,中化及浙石化合计22万吨,约占1.3%。

近两年中国燃料油消费量达到4000万吨水平,其中近70%为船用燃料需求。预计2023年国内炼厂低硫燃料油产能有望继续增长,从而提高低硫保税船燃供应水平。

图8:中国燃料油产量

数据来源:中国统计局

图9:中国燃料油进口

数据来源:中国海关

图10:中国燃料油出口量

数据来源:中国海关

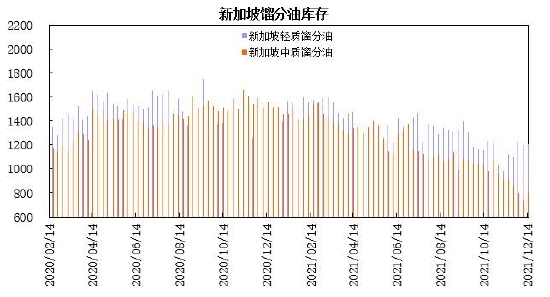

3、燃料油库存状况

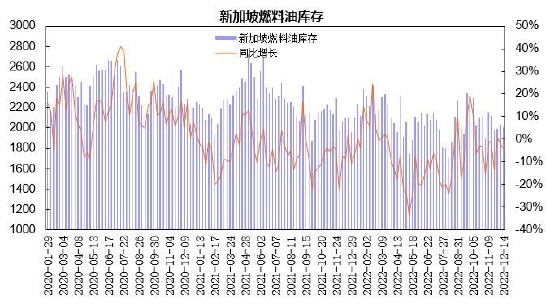

新加坡企业发展局(ESG)公布的数据显示,截至2022年12月14日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油(沥青除外)库存为2008.9万桶,较上年同期下降4%。新加坡包括石脑油、汽油、重整油在内的轻质馏分油库存为1369.1万桶,较上年同期增长13.4%;新加坡中质馏分油库存为695.3万桶,较上年同期下降13.5%。

2022年上半年新加坡燃料油库存先增后减,2月中旬触及年内高点2412.8万桶后出现回落,5月上旬降至1745.6万桶的低位后逐步回升;三季度;夏季中东用电需求拉动高硫燃料油需求,新加坡燃料油库存逐步回落,8月中旬触及年内低点1707.5万桶;四季度,新加坡燃料油增至2200万桶区域后再度回落,处于区间波动。

截至2022年12月全球高硫燃料油浮仓约380万吨,较上年增加约200万吨,其中新加坡海域高硫浮仓约180万吨,低硫燃料油浮仓约124万吨。欧盟将于2023年2月禁止进口俄罗斯的石油产品,俄罗斯高硫燃料油出口逐步转向亚洲。预计2023年新加坡燃料油库存趋于增长,高硫库存压力高于低硫燃料油。

图11:新加坡燃料油库存

数据来源:ESG

图12:新加坡馏分油库存

数据来源:ESG

4、航运市场状况

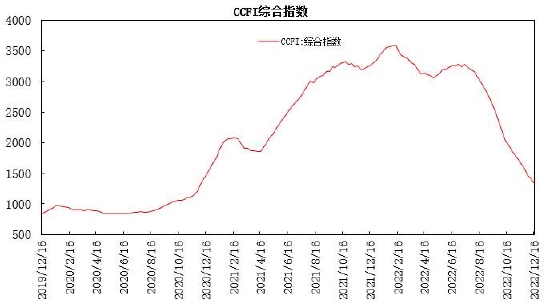

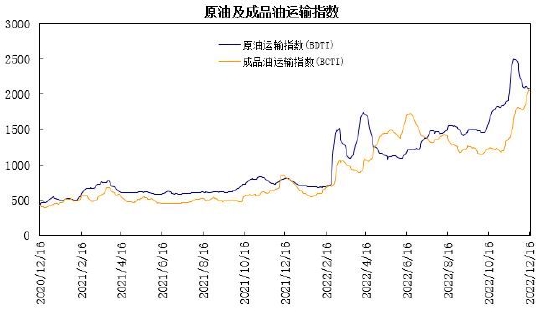

波罗的海贸易海运交易所公布的数据显示,截至2022年12月14日,波罗的海干散货运费指数(BDI)为1560点,较上年同期下跌657点,跌幅为29.6%。其中好望角型运费指数(BCI)为2208点,同比跌幅为4.5%;巴拿马型运费指数(BPI)为1652点,同比跌幅为35.8%;超级大灵便型运费指数(BSI)为2208点,同比跌幅为49.5%;小灵便型运费指数(BHSI)为705点,同比跌幅为51.9%。BDI指数呈现前高后低走势,一季度触及1296点逐步回升至2700点,二季度BDI指数冲高回落,从2000点关口连续上涨至3300点区域,创出年内高点3369点,随后呈现回落。三季度,BDI指数逐步走低,8月份触及年内低点965点;四季度,BDI指数区间整理,处于1100点至2200点区间波动。

截至12月16日,原油运输指数(BDTI)为2078点,较上年同期上涨1277点,涨幅为159.4%;成品油运输指数(BCTI)为2051点,较上年同期上涨1233点,涨幅为150.7%。俄乌冲突持续升级,欧美国家制裁俄罗斯能源领域,全球原油贸易格局出现变化,原油海运的运距拉长导致的吨公里需求增加,使得原油海运贸易供需差开始逆转,推动原油及成品油运输指数显著上涨,油运行业处于上行周期。

截至12月,中国出口集装箱运价指数(CCFI指数)均值1339.43点,同比下跌58.7%。欧美地区经济增速放缓及库存高企抑制集运贸易需求,集装箱运价出现大幅下跌。

2023年,欧美主要经济体面临通胀、利率、库存的三高压力,欧美进口贸易放缓,集运需求承压;而全球原油贸易格局转变导致原油海运的运距拉长,油运需求保持增长;航运业有所分化,但仍在景气周期高位波动。

图13:波罗的海干散货指数

数据来源:WIND

图14:CCFI综合指数

数据来源:WIND

图15:原油及成品油运输指数

数据来源:WIND

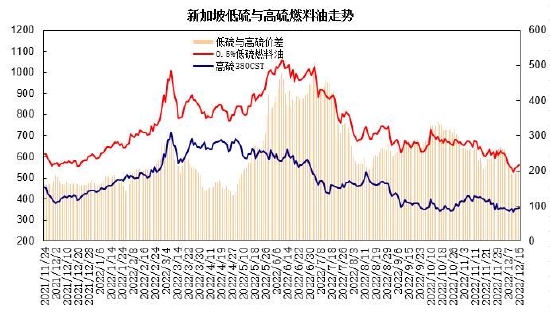

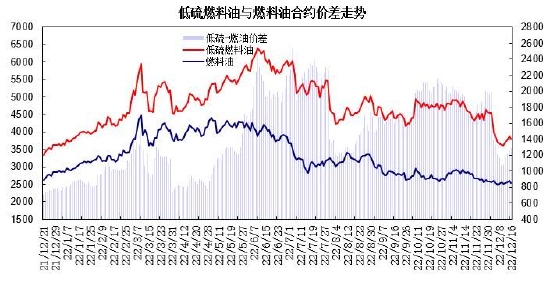

5、低硫燃料油与高硫燃料油走势

2022年一季度,新加坡低硫燃料油与高硫燃料油价差逐步走阔,年初两者价差下滑至141美元/吨后逐步回升,3月上旬触及292美元/吨的阶段高点,3月中下旬价差回落至195美元/吨区域。二季度新加坡低硫燃料油与高硫燃料油价差呈现探低回升,4月底两者价差触及129美元/吨的年内低点;5月下旬开始,低硫燃油表现强势,两者价差持续扩大,从161美元/吨逐步走阔,7月初,低硫燃料油与高硫燃料油价差创出年内高点510.5美元/吨。三季度新加坡低硫燃料油与高硫燃料油价差逐步缩窄,8月份两者价差降至203美元/吨的低点。四季度新加坡低硫燃料油与高硫燃料油价差先扬后抑,10月份两者价差短暂扩至338美元/吨上方,年底逐步回落,处于180-280美元/吨的区间波动。

上海燃料油与低硫燃料油主力合约价差,一季度,低硫燃料油与燃料油期货收盘价价差处于750-1300元/吨,3月上旬,两者价差短暂上行至1471元/吨的阶段高点。二季度,低硫燃料油与燃料油期货价差大幅走阔,6月份两者价差扩大至1800-2500元/吨高位区间运行,三季度,低硫燃料油与燃料油期货价差剧烈波动,7月初创出上市以来最高价差2533元/吨后逐步回落,8月中旬,主力合约换月,两者价差回落至1100-1500元/吨区间。四季度,低硫燃料油期货与燃料油期货价差呈现高位回落,10月至11月,两者价差从2100元/吨逐步回落至1600元/吨区域;12月,主力合约换月,两者价差缩窄至1000-1400元/吨区间。

预计2023年,俄罗斯燃料油出口转向亚洲地区,科威特Al-Zour炼油厂投产增加低硫燃料油供应,亚洲燃料油及低硫燃料油供应增加,受季节性需求及上游成本端影响,上半年低硫与高硫燃料油价差呈现缩窄,下半年两者价差趋于扩大,两者价差有望处于600-2000区间波动。

图16:新加坡低硫与高硫燃料油走势

数据来源:WIND

图17:低硫燃料油与燃料油期货合约价差走势

数据来源:上海期货交易所

三、2023年燃料油市场行情展望

展望2023年,全球经济增长动能放缓,欧美经济衰退风险显著上升,通胀高位运行趋于回落;OECD、IMF预计全球经济增速放缓至2.2%至2.7%区间。中国经济以稳中求进为基调,实施积极的财政政策和稳健的货币政策,加大宏观政策调控力度,加强各类政策协调配合,形成共促高质量发展合力;受防控政策优化及低基数因素影响,预计中国经济增速有望升至5.4%-5.8%区间。美联储及西方主要央行采取激进紧缩货币政策,全球利率水平上行至近年高位水平,上半年紧缩周期见顶,下半年宽松预期上升,流动性边际收紧。汇率方面,美联储紧缩货币政策推动美元,美元指数趋于前高后低,预计处于96-112区间;人民币兑美元汇率保持适度低位,下半年趋于升值,处于6.4-7.2区间波动。

上游原油成本端,欧佩克联盟采取减产措施稳定市场,欧美制裁俄罗斯能源导致供应面临风险,全球原油库存及闲置产能处于低位制约供应弹性;美国补充战略储备潜在需求对油价构成底部锚定,而欧美需求放缓程度则制约上行空间;美国稳定油价举措与欧佩克主导供给政策继续博弈,地缘局势因素也加剧震荡幅度,预计2023年原油价格将呈现前低后高的宽幅震荡走势。预计国际原油期价将有望处于60-116美元/桶区间,上海原油期货价格处于400元/桶至760元/桶区间运行。

供需方面,国内炼厂新增产能继续投放,炼厂低硫燃料油产量提升,预计2023年低硫燃料油产量保持增长,受基数影响增幅将放缓。新加坡燃料油销售有望小幅增长,低硫燃料油销售平稳,高硫燃料油销售呈现增长;俄罗斯燃料油出口转向亚洲,东西方套利船货增加,新加坡燃料油库存趋于增加;船舶加油和发电行业需求稳定,航运业有所分化,但仍在景气周期高位波动。

整体上,全球经济增长放缓,欧美紧缩货币周期推高衰退风险,流动性收紧加剧金融市场波动;上游原油价格宽幅震荡,原料端带动燃料油成本宽幅波动,是影响燃料油行情的主要逻辑因素;供需端,国内低硫燃料油供应保持增长,俄罗斯燃料油出口转向亚洲地区,科威特Al-Zour炼油厂投产增加低硫燃料油供应,亚洲燃料油及低硫燃料油供应增加,低高硫价差有望处于600-2000区间宽幅波动;预计燃料油期价呈现宽幅震荡走势。上海燃料油期价将有望处于2300-3800元/吨区间运行;低硫燃料油期价将有望处于3200-5400元/吨区间运行。

瑞达期货 林静宜