周度基本面情况

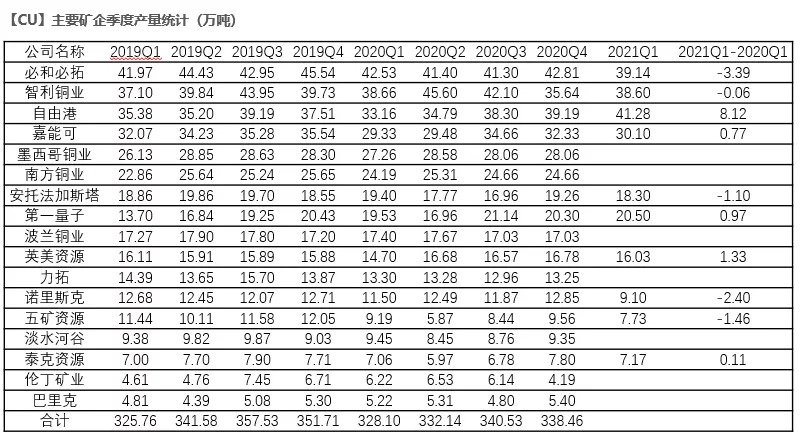

主要矿企产量及新闻更新

BHP旗下智利Spence铜矿达成劳资协议 避免罢工风险。BHP旗下Spence 铜矿的工人表示将延长谈判至周四结束前,以期达成协议避免罢工。2020年Spence铜产量14.7万吨。Spence新项目已投产,预计2021年年底达产,预计前四年的平均产量为300 kt。

紫金塞尔维亚Timok铜金矿的Cukaru Peki Upper Zone矿区2021年四季度投产,届时塞尔维亚将成为欧洲第二大铜生产国。

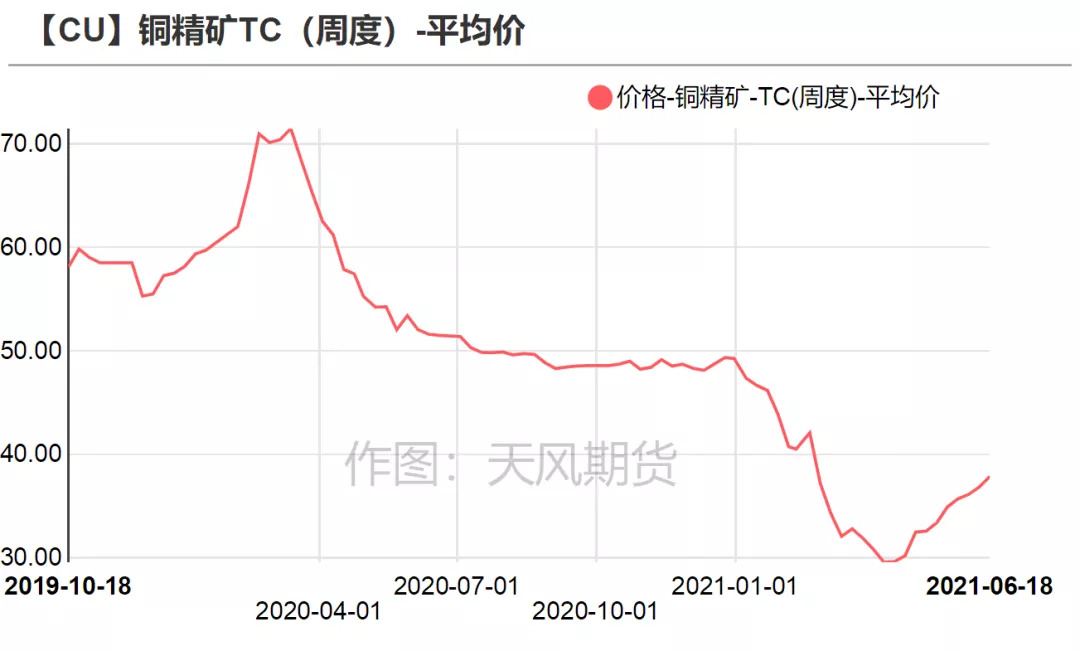

铜精矿加工费

铜精矿方面,进口铜精矿标准干净矿TC37.5-38.5美元/吨,周均价38.3美元吨,较上周的36.4-37.5美元/吨上涨1.3美元/干吨;26%品位干净铜精矿现货价格23.59-24.61美元/吨,周均价24.2美元/吨。

现货市场活跃度有一定复苏,主流报盘在30美元偏中高位,买方询盘主流在40美元/干吨附近,但是40美元/干吨是一个压力位,目前买卖双方博弈激烈,主流市场可成交价格在38-39美元吨附近。

数据来源:SMM,Wind,天风期货研究所

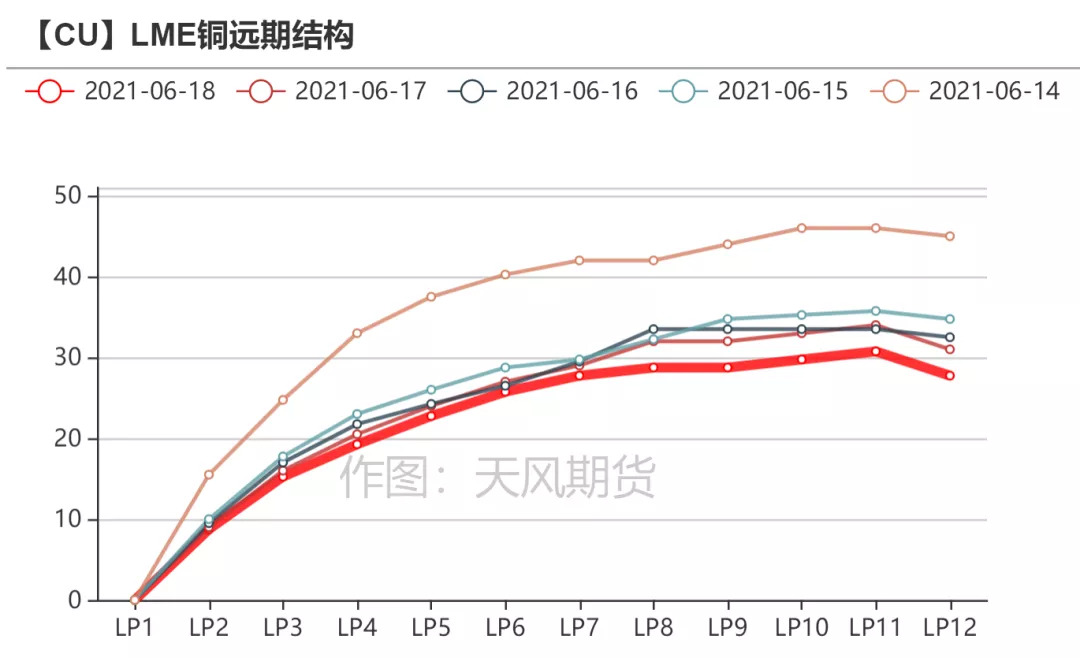

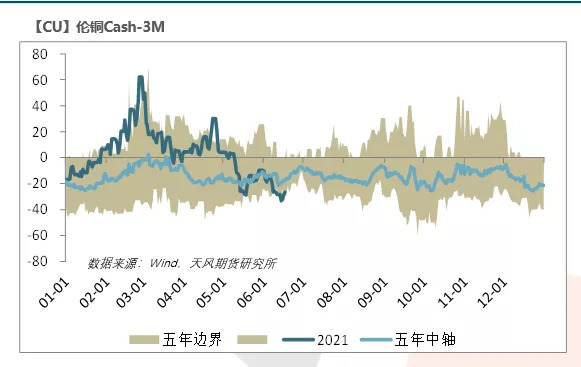

伦铜价格曲线与升贴水

伦铜价格曲线近端继续呈现contango结构,目前远期全部转变为contango结构;伦铜Cash-3M从此前的5年均值附近再次回落至5年区间下沿;

伦铜库存在上周出现了明显的交仓,目前铜价处于高位区间,叠加近期价格曲线的super contango结构,对于产业机构而言提供了保值、交仓的客观有利条件。

伦铜持仓与仓单集中度

LME的Futures Banding Report显示多头集中度有所下降;

Warrant Banding Report显示仓单集中度已经明显下降,而上周仓单集中度报告则显示有一位市场参与者分别持有了30-39%的仓单;

Cash Report 和 Tom Report的集中度也显著下降。

数据来源:Bloomberg,天风期货研究所

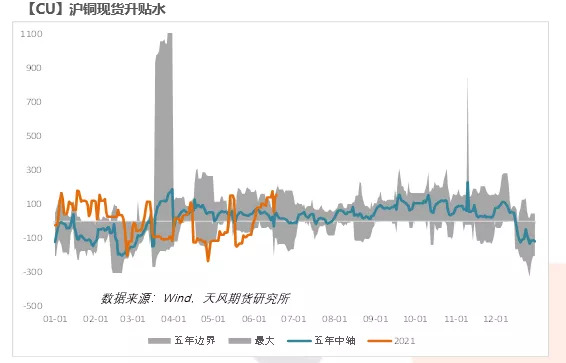

沪铜价差结构

SHFE铜价格曲线较此前整体位移向下,曲线近端依然维持contango结构,但是有所收敛,现货升水在最近两周重新走强,不过我们重点观察的月间结构,比如连二—连四在最近两周并没有明显收敛。

目前国内精铜社会库存开始持续显著去化,得益于铜价回落对需求的拉动,同时近期进口废铜的紧张一定程度上也有利于精铜的去库,我们认为如果去库的过程进一步持续,现货升水可能会维持偏强运行,而月间差会有所收敛,目前连二—连四的月间差处于历史上的较低水平,虽然距离full carry还是比较远,但是安全边际在慢慢显现,但是目前还要考虑抛储的细节对价差结构的影响。

数据来源:Wind,天风期货研究所

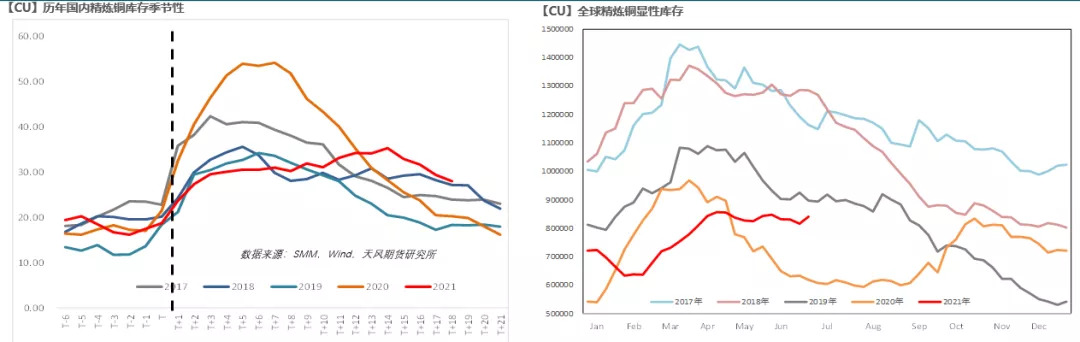

库存变动

近期沪铜去库速度加快,库存变化斜率变得更为陡峭,这与近期价格回落刺激消费、精废价差显著收敛等因素密切相关,仍然预计6月均处于去库窗口之中,当然目前绝对库存的水平还是处于近年来的相对高位;

海外上周LME出现了显著交仓,近期伦铜价格处于高位区间,同时价格曲线变为contango结构,这客观上为产业机构提供了保值、交仓的有利条件,不排除伦铜继续出现交仓的可能性。

数据来源:SMM,Wind,天风期货研究所

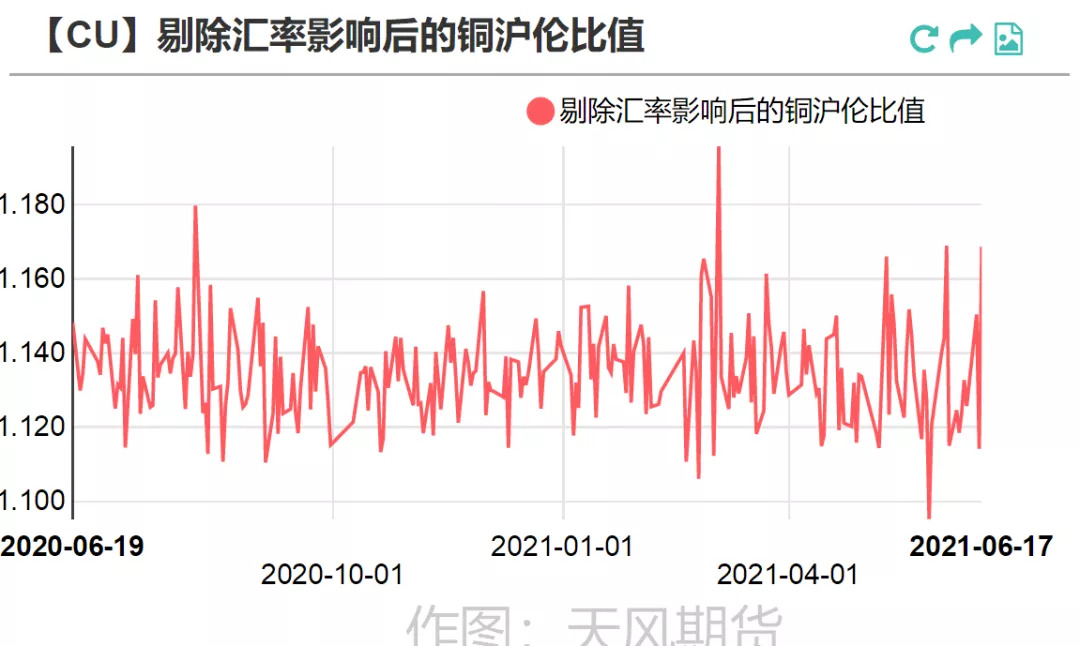

沪伦比值变动

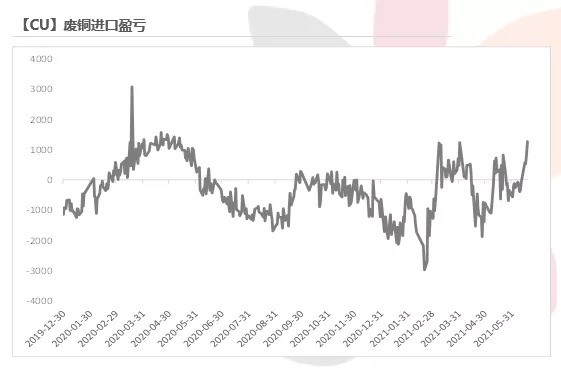

正如我们在上周周报中指出:内外强弱的关系可能正在悄然改变,目前国内精铜社会库存开始明显去化,现货升贴水也有所抬升,近期因为东南亚以及国内疫情,进口废铜受到一定影响利于精铜去库,而短期可能仍然无法解决,因此国内精铜去库或仍将延续;而海外的情况也在发生变化,首先海外价差结构逐渐变为contango结构,正套头寸的移仓优势荡然无存,其次我们认为伴随着国内精铜的持续去库,甚至可以考虑一定的反套头寸。目前看来已经全部兑现,铜现货进口亏损已经大幅收敛。

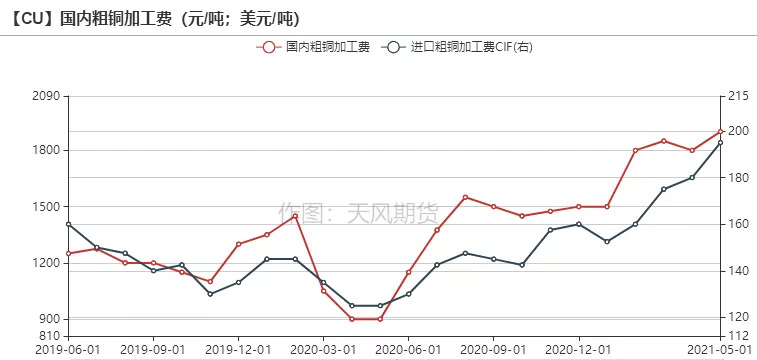

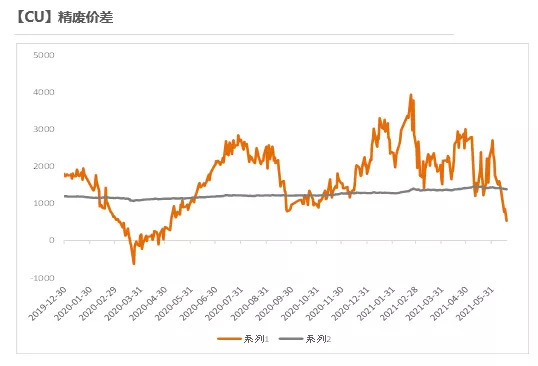

精废价差

目前精废价差显著收敛,一方面是因为近期马来西亚疫情对于废铜出口的影响,另一方面也在于不少废铜贸易商在价格回落后的捂盘惜售;过据了解此前华北等地的废铜现货紧张格局得到一定程度的缓解;

废铜的紧张,有利于提振精铜的消费,这或将使得近期精铜的去库进度较为顺畅,最近国内精铜社会库存的变化也印证了这一点,去库进度有望进一步延续。

数据来源:SMM,Wind,天风期货研究所

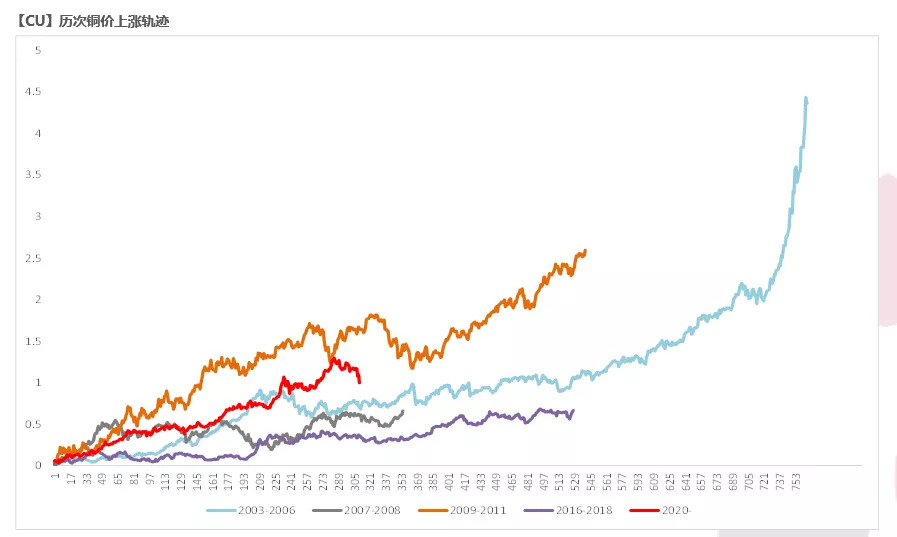

与历史经验相比