一、市场回顾:上半年震荡偏强

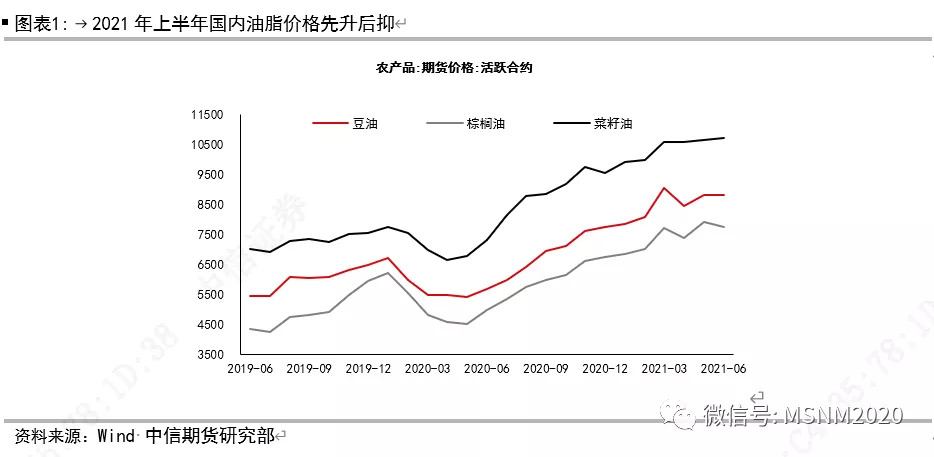

2021年上半年油脂价格呈现先升后盘整走势,这主要是资金面与基本面相互博弈的结果。

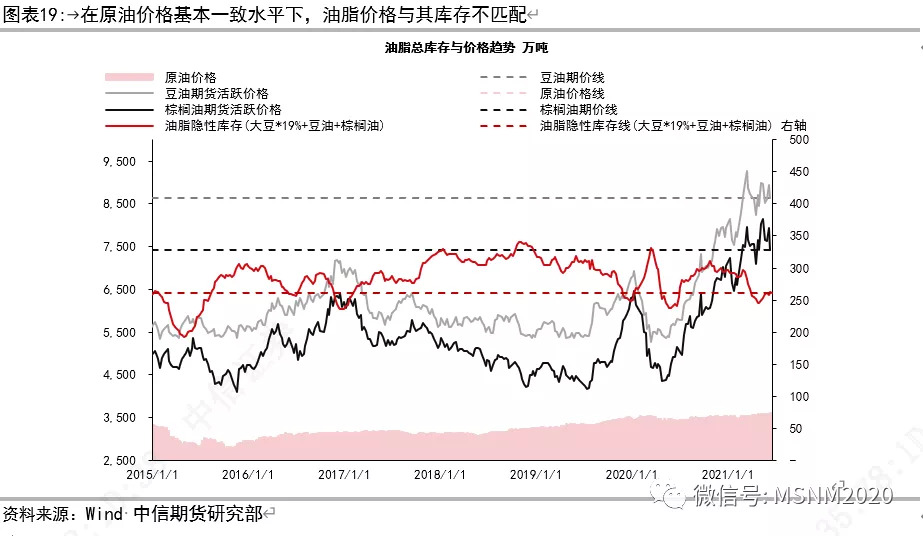

在历史上前半年油脂价格季节性特征多以震荡回落为主,而今年上半年,在1季度,受通胀预期偏强、原油价格坚挺、油脂库存同期偏低等影响下,令油脂价格呈偏强震荡;直至上半年中后期,随着资金面松动,供需面影响逐渐增强后,价格才呈现高位回落。

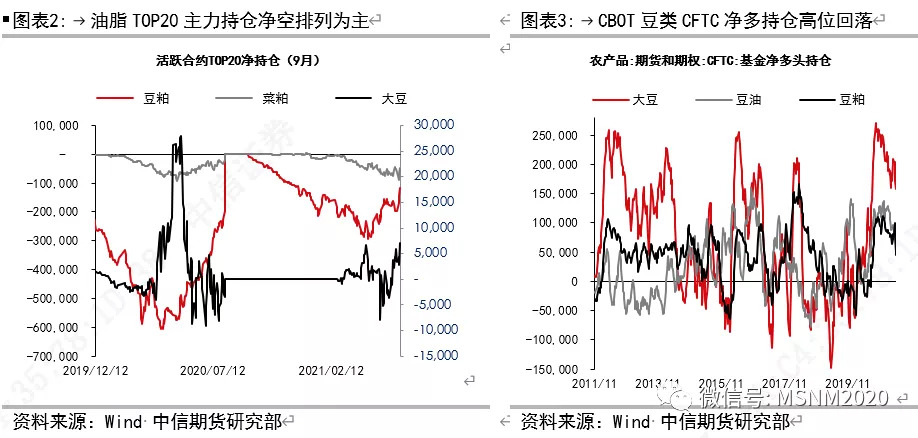

资金层面,油脂活跃合约主力净持仓逐渐呈现净空势头上升趋势;CFTC净持仓为净多排列,但不断呈现高位回落走势。

二、逻辑及关键因素分析

(一)供应方面:预计下半年油脂原料供应将逐渐上升

油脂上游原料主要来自进口大豆、马来与印尼棕榈油、加拿大菜籽。预计下半年原料及其油脂供应将逐渐上升。

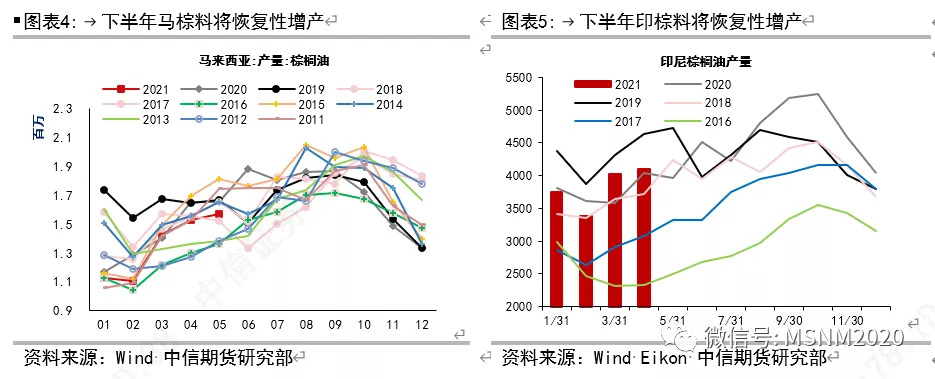

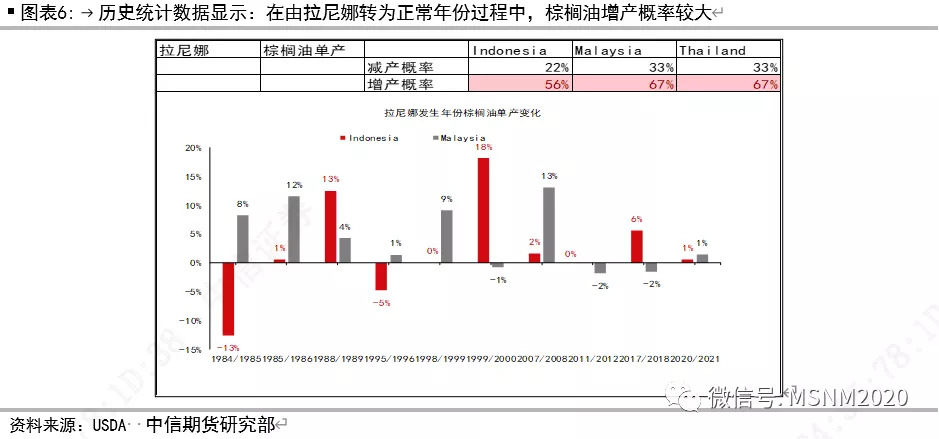

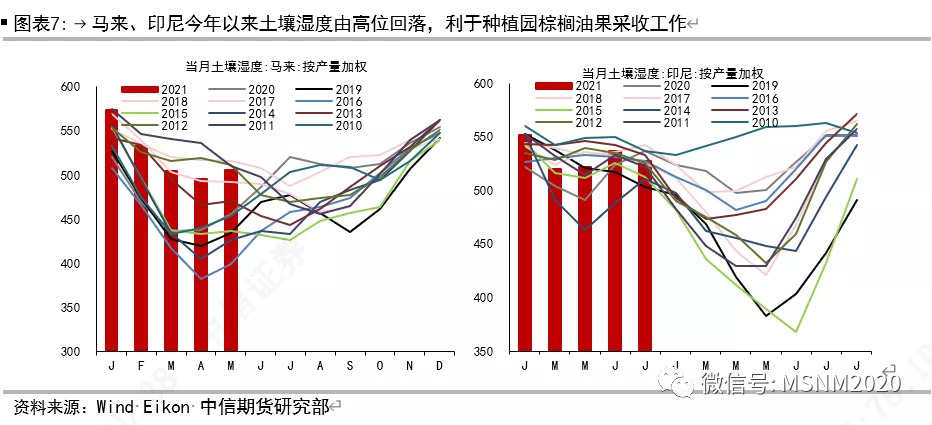

1、棕榈油:2021年延续增产预期,下半年产量先升后缩

2021年,基于拉尼娜气候影响特征,及新冠疫情后劳力回升等,预计2021年棕榈油增产,且增产高峰期集中于3季度,4季度逐渐回落。一方面,一般在拉尼娜发生年份,东南亚地区特别是印尼降水充沛,这一点从目前两大产国累计降雨可以看出。充足降雨利于棕榈油果单产,历史上拉尼娜发生年份中,两大产国棕榈油单产多以增长为主;另一方面,随着疫苗接种程度与规模不断扩大,疫情缓解是大势所趋,虽然5-6月马来、印尼疫情均有反复情况,但整体上影响有限。

2、豆油:预计下半年进口大豆原料先抑后升,国内豆油不断累库

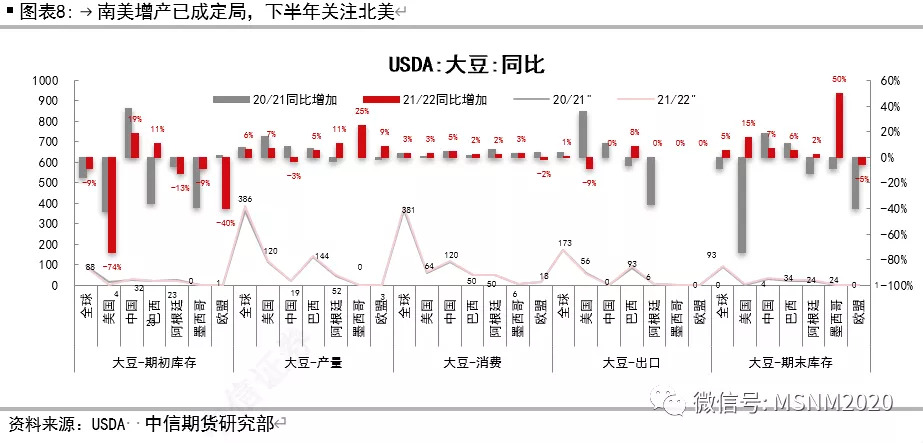

首先,根据USDA最新供需报告,南美大豆增产已成定局,下半年市场主要关注北美大豆。

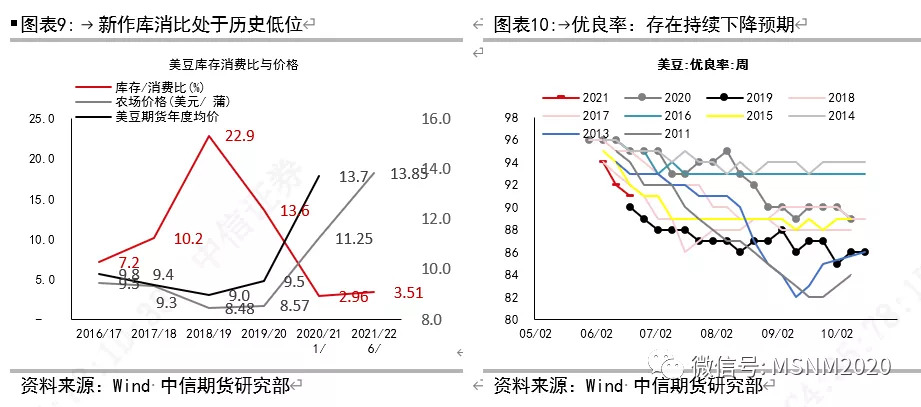

预计3季度炒作天气市。(1)库销比预期仍处历史低位,为天气市奠定基础;(2)新作物季,北美今年天气呈现干旱气候特征。

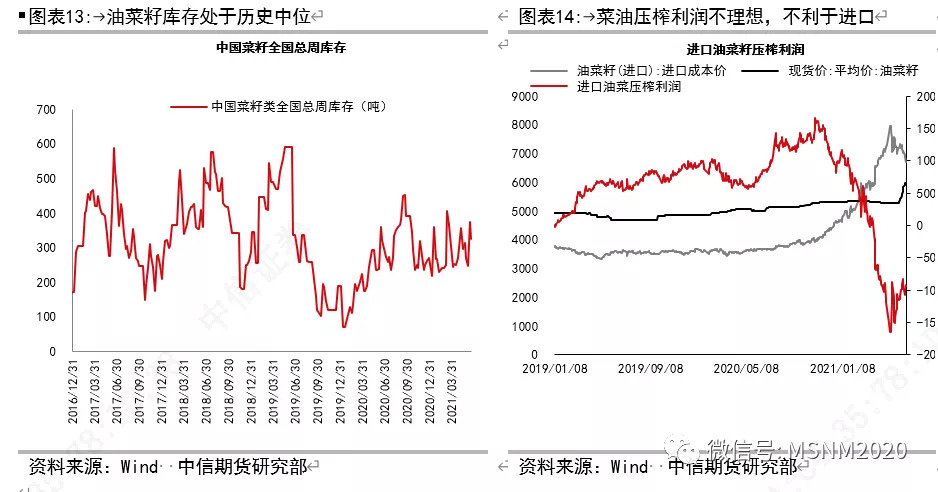

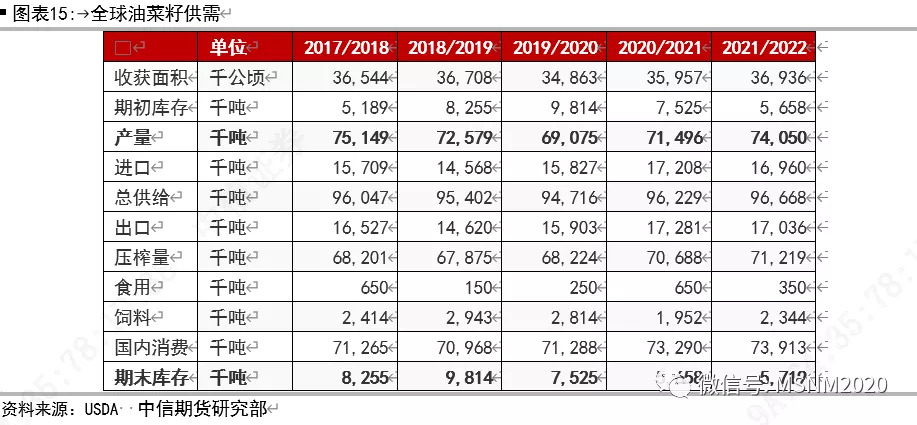

3、菜油:料下半年供需变化有限,后期将逐渐面临国内增产压力

虽然,菜籽库存处于历史中位水平,但由于中加关系迟迟未有缓解迹象,叠加进口菜籽榨利不理想,令上半年油菜籽库存未有明显增长表现。

下半年国内外油菜籽增产预期较强,料将对目前国内偏紧的菜籽油供需形势进行改善。

4、小节

故综上,三大油脂下半年供应继续上升预期较强,其中3季度主要来自棕榈油,而4季度主要来自进口美豆压榨。

豆油,按照季节性特征,3季度豆油主要来自南美大豆压榨,这部分供应压力预计呈不断弱化趋势,利于国内豆油累库持续进行。

棕榈油,延续棕榈油增产年预期,3季度度迎来产量高峰期,不过仍需关注两大主产国疫情反复影响,预计增产方向不变,增产节奏或受有限影响。

菜油,中加关系不解仍是限制进口菜籽、菜油供应上升的主要阻力,另后期随着国内外增产预期不断夯实,国内供应紧张压力将随时间缓解。

(二)需求方面:预计下半年需求回归常规年份,同比呈下降趋势

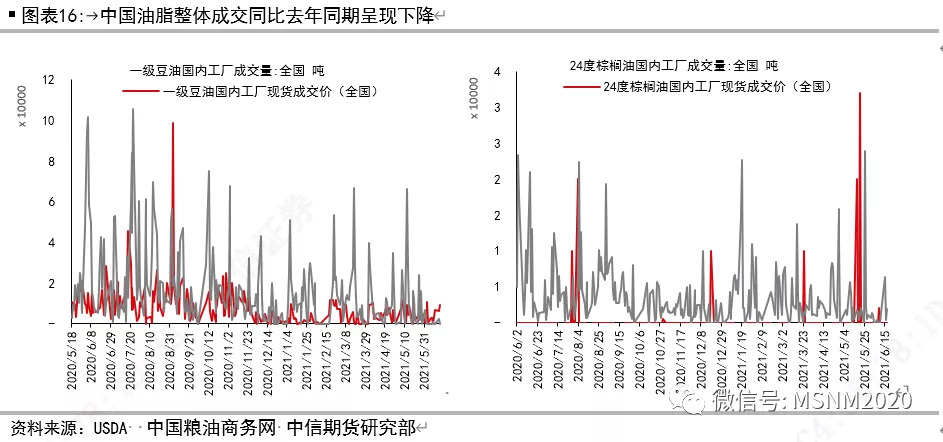

1、下游成交同比下降明显,需求整体回归常规年份

从下游成交表现上,截止6月,上半年表现明显不及上年度同期,累计同比呈现负增长,且后期降幅呈进一步扩大趋势。

故基于下游成交数据表现,预计油脂下游消费,下半年发生明显动销概率较低,虽然环比上呈现先升后抑节奏,但整体同比去年同期将呈下降趋势。

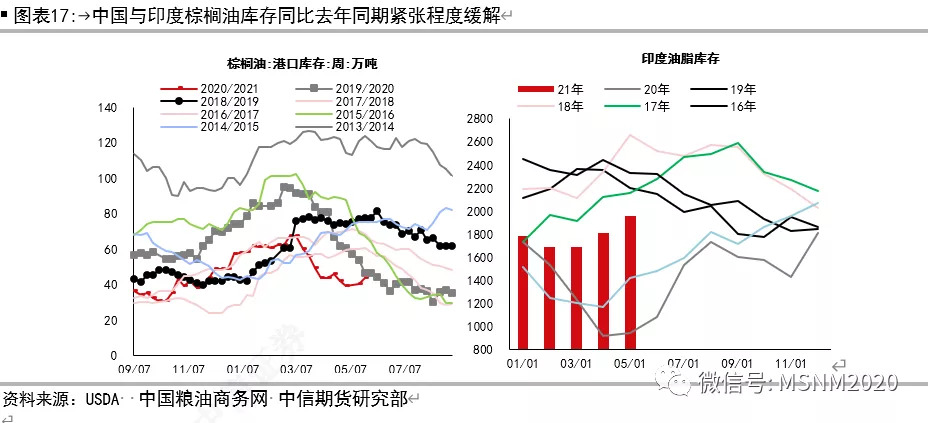

2、全球消费国棕榈油库存为中位水平,后期虽仍存补库需求但紧张程度已缓解

对于全球主消国——中国、印度,截止目前,棕榈油库存同比持平,印度油脂库水平位于历史中位水平,基于新冠疫情长期缓解,需求增长考虑,两国库存紧张程度已较去年同期缓解,料后期补库需求增长有限。

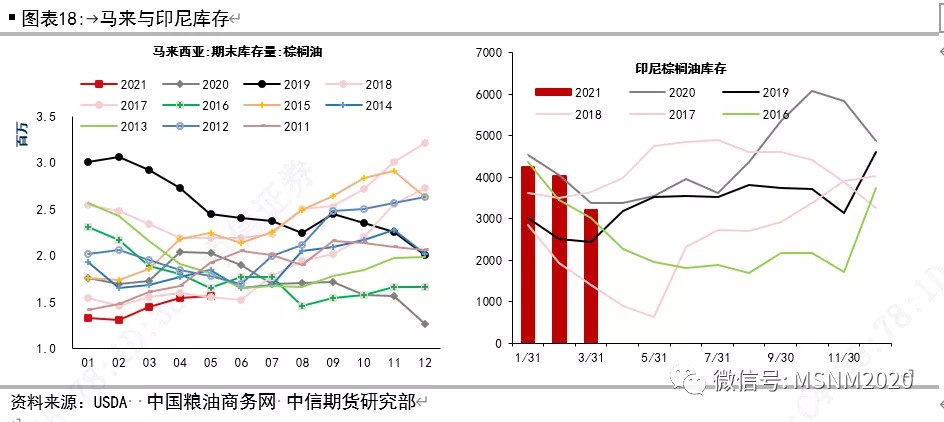

对于全球主产国——马来、印尼,马来库存仍处于历史偏低水平,环比存季节性上升预期;印尼库存处历史同期中位偏高水平。

基于以上,预计棕榈油下游主要消费国方面仍存在补货需求,但相较于上年度而言紧迫程度有所缓解。

3、小节

综上,结合油脂下游成交、主要产消国库存分析,仍维持年初预估——本年度油脂下游需求回归常态概率较大,故料下半年下游需求将回升,但增幅有限。

(三)库存方面:20/21年库存将同比上升,下半年或将开始爬升

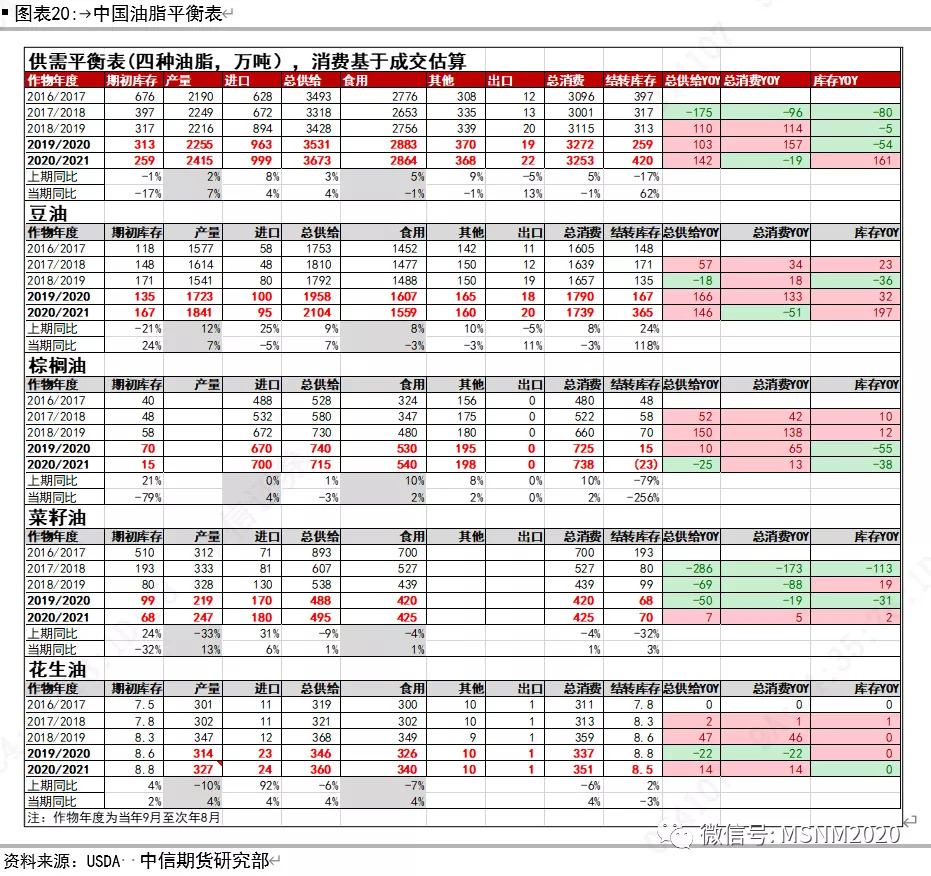

在构建与分析油脂供需平衡表时,关于油脂供应、消费方面主要基于以下考虑:

(1)供应端上,考虑到中美贸易协议延续、国内饲料消费增长、国内大豆压榨产能等,预计20/21年度进口大豆规模或将至1.02亿吨左右,故在平衡表计算中,进口大豆量按同比增加700万吨进行估计。

(2)消费端上,选取下游成交数据作为依据与参考。在平衡表中,豆油、棕榈油、菜籽油全国消费分别按同比-3%、2%、1%来进行估计。

通过以上供需基本面估算,20/21年油脂结转库存也将同比上升,供需同比趋于宽松,下半年库存或将爬升,由此,料油脂价格震荡回落概率率较大。

三、行情展望:预计下半年供需均增,油脂价格震荡回落

供应方面,下半年供应呈上升预期较强。豆油,南美大豆供应由预期转为现实,国内集中到港压力料将于6-7月后弱化;北美下半年前半期“天气市炒作”预期或将利多豆油;国内豆油供应存上升预期,但料上升将主要体现于4季度。棕榈油,延续增产年预期,3-4季度产量料将先升后抑。菜油,中加关系不解仍是限制进口菜籽、菜油供应上升的主要阻力,另后期菜系将面临国内外增产的不断施压。

消费方面,结合油脂下游成交、主要产消国库存分析,本年度油脂下游需求回归常态概率较大,故料下半年下游需求环比将回升,但同比呈下降趋势。

油脂总结:综上,通过以上供需基本面估算,预计供应上升、需求持平下降,20/21年库存将同比上升,下半年供需同比将趋于宽松,价格轴心将在二者敞口逐渐扩大趋势下进行下移。

投资策略:(1)趋势上,下半年持逢高布空策略,前期空单续持(6.16建仓);(2)跨品种套利上,续持油粕比空单(3.26建仓),续持豆-棕价差套利多单(5.31建仓),4季度关注油粕比做多套利机会;(3)跨期套利上,下半年关注91反套机会。

风险因素:资金面波动、原油价格大幅波动、收储政策不确定。