2021上半年行情回顾

现货

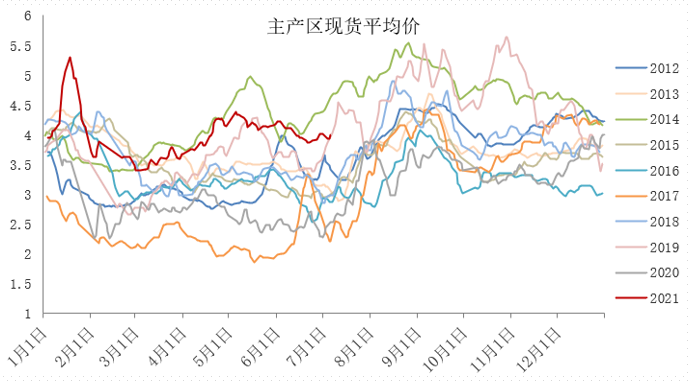

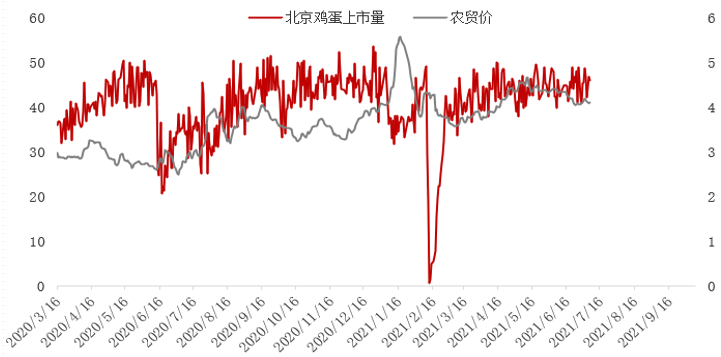

去年底现货价格进入季节性上涨周期,受1月疫情影响,各环节库存累库炒涨,春节后定价过高,去库速度慢,延淘出现,现货在2-3月受到明显压制。4月后随着库存压力减小,市场真正供需情况逐渐显现,现货在4月出现明显上涨行情,但5月后由于南方雨季提前到来,市场未出现明显补库行为,进而导致现货在5月后没有出现明显冲高行情。6月后正式进入南方梅雨季节,现货在预期内走弱,但由于前期现货未出现急涨行情,各环节库存维持低位,存栏低位影响下,6月现货低点在3.7元/斤左右。7月后梅雨季节影响逐渐消息,入伏后高温高湿天气对产蛋率及蛋重的影响将在7月中下旬后显现,现货在7月下旬正式开启夏季上涨行情,但由于今年普遍反映需求较差,且在一致性乐观预期下,中秋现货高点不宜过度乐观。

期货

基本面

供应端-养殖成本高位,市场补栏热情不高

扑克财经App

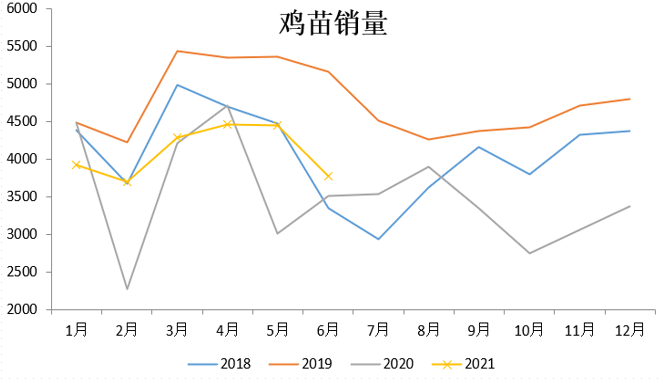

卓创数据显示,2021年1-6月鸡苗销量2.46亿羽,同比上涨10.74%,相对2020年有小幅增长,但整体补栏量不及2018、2019年同期水平。

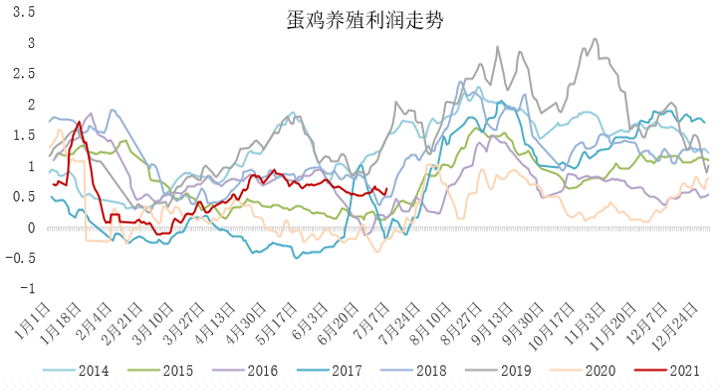

2021年上半年蛋鸡平均养殖成本为3.47元/斤,其中成本最高涨至3.6元/斤左右,因而在今年蛋价整体不低及2019年补栏的鸡苗价格偏高的情况下,蛋鸡养殖利润整体偏低,高成本低利润下市场整体补栏热情偏低,下半年蛋鸡新开产增量有限。

供应端-可淘老鸡数量有限,淘鸡日龄有延长趋势

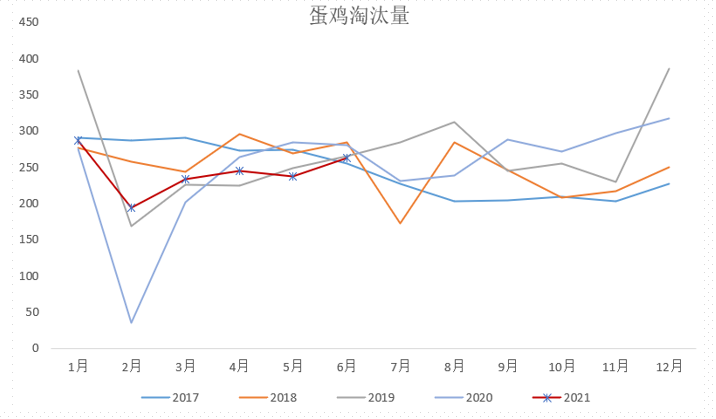

2021年1-6月蛋鸡总淘汰量1459万羽,同比增长8.75%,但相对2017-2019年同期有不同程度减少。

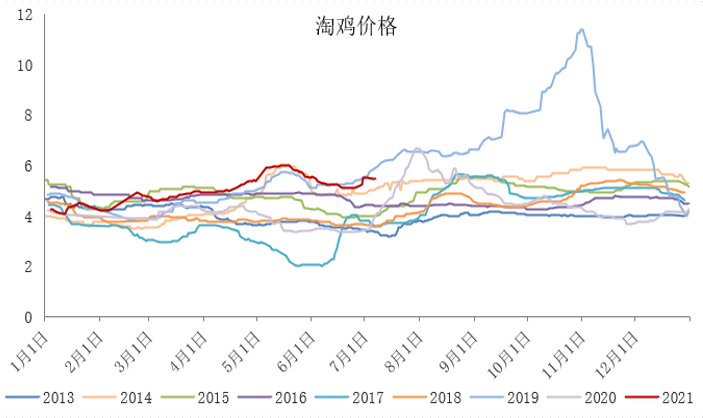

在年内淘鸡价格处于历史偏高位置震荡,但在养殖成本高位下,养殖户淘汰老鸡收入无法覆盖新上鸡苗或青年鸡到新开产的投入,因而整体淘汰量并不高。在7月下旬现货确定性上涨的预期下,养殖户到中元节前均不会大量淘汰老鸡,反而会延迟淘汰,未来2个月大概率可以看到淘鸡日龄的增长。

供应端-蛋鸡存栏维持低位,尚未看到大幅拉涨趋势

2021年6月全国在产蛋鸡存栏11.84亿只,环比-0.4%,同比-10.04% 。6月450天日龄以上老鸡占比9.66%,环比-0.12%。120-450 日龄蛋鸡占比75.11%,环比+0.17%。120 日龄以下后备鸡占比15.23%,环比-0.05%。全国空栏率为10.55%,环比上涨1.35%。

蛋鸡存栏仍处于磨底阶段,夏季新开产及淘汰变化不大,补栏进入淡季减量,预计今年存栏变化不大,关注蛋价拉涨对秋冬补栏热情的影响。

供应端-阶段性种蛋转商增多

养殖成本高位下,市场补栏情绪普遍不高,且目前进入夏季,散户育雏难度增加,市场需求季节性下降,6月鸡苗销量大幅下降,蛋鸡苗短期供过于求,价格持续下行,部分种鸡企业适当淘汰老鸡。同时,在鸡蛋价格尚可,鸡苗销售较差的情况下,种蛋转商增多,造成短期(夏季)鸡蛋供应量边际增加。

需求端-鸡蛋需求

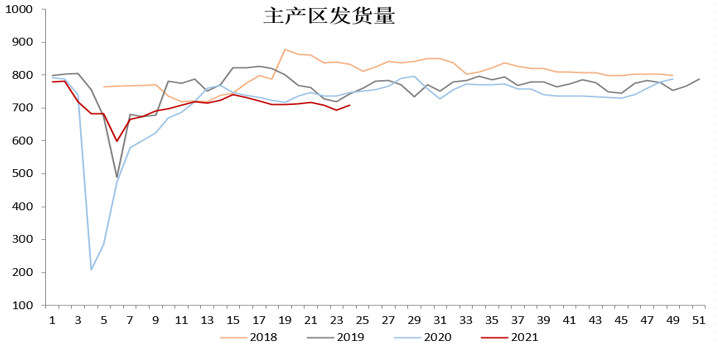

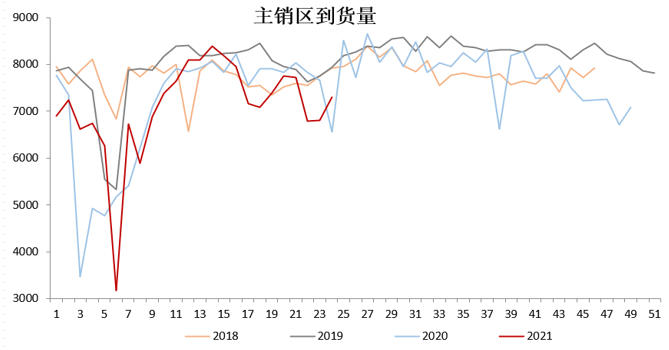

蛋鸡存栏低位,上半年鸡蛋发货量处于历史偏低位置,但前期库存偏高,主销区到货量偏多,4月后在库存水平下降后,产销量均有不同程度下降。

整体来说,在猪肉带动及经济环境影响下,鸡蛋需求同比2020年有所下降。

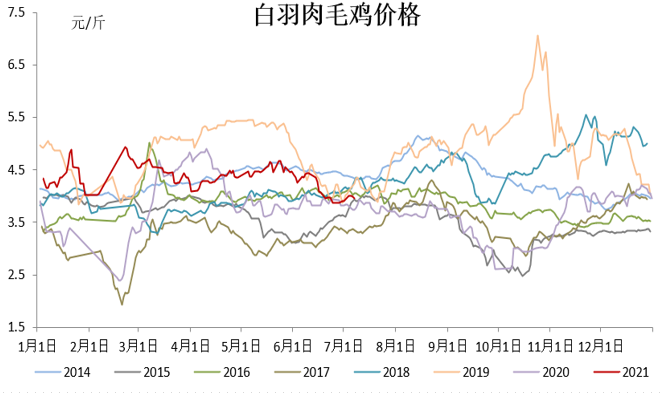

供应端-替代品

2021年受生猪供应增多影响,猪肉价格出现明显下跌,导致整个蛋白市场价格受到压制。后期猪价或仍有反弹可能,但短期空间及时间均有限,市场不宜过度乐观。

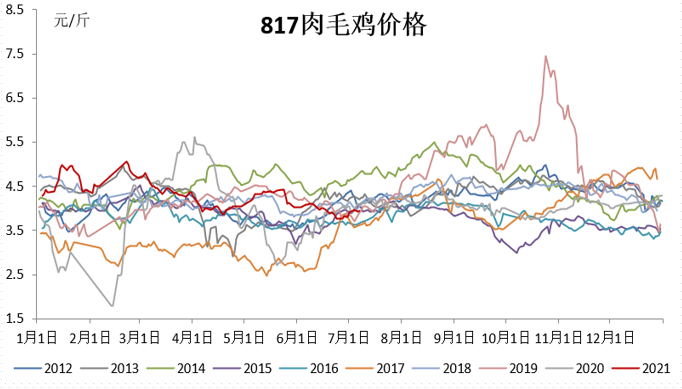

2020年中肉种鸡有去产能现象,2021年上半年肉鸡相对生猪表现稍强,但受近期消费下降影响,价格表现偏弱,对淘鸡价格产生影响,进一步导致短期市场淘汰老鸡热情下降。

2021下半年行情展望

现货逻辑推演

2021下半年现货逻辑推演:

存栏推演:下半年蛋鸡新开产对应2021年2-7月补栏鸡苗,从现有补栏来看,下半年新开产量环比增量有限。7-8月蛋鸡淘汰量预计有所减少,在中秋预期下,养殖户多选择延长淘鸡日龄,若今年中秋行情比预期发生时间更晚,老鸡大量淘汰时间或会向后推迟,但整体可淘汰老鸡量有限。进入四季度后,若现货走势强于预期,淘汰日龄或维持偏高水平。结合市场新开产及淘汰情况,后期蛋鸡存栏增量有限,下半年蛋价不宜过度悲观。在当前空栏率下,继续关注下半年鸡苗补栏情况。

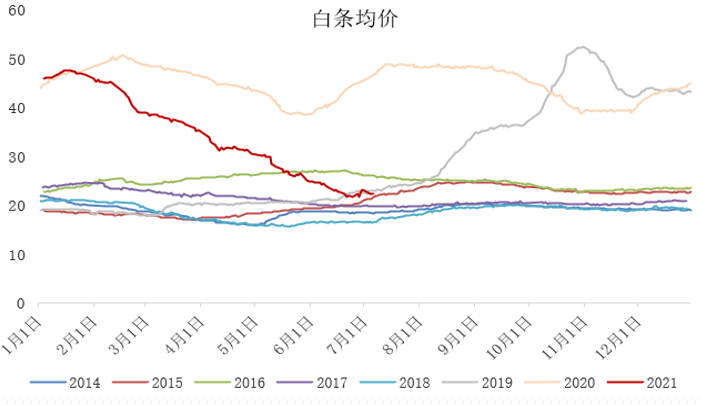

现货推演:短期:入伏后高温高湿天气下,蛋鸡产蛋率会受到不同程度影响,且8月后在节日需求提振下,现货上涨确定性较高,只是时间及节奏问题,而现货上涨的时间会对近月合约估值产生影响。按正常现货上涨节奏,7月中下旬现货开启上涨,月底现货可能在4.5元左右,8月中秋高点预计5元左右,随后走季节性下跌再次走弱。

长期:在蛋鸡存栏难有较大幅度上涨下,下半年现货低点不宜过分悲观,结合供应情况及今年需求,全年现货波动幅度相对往年或相对平滑,较难出现短期的大幅拉涨或下跌。

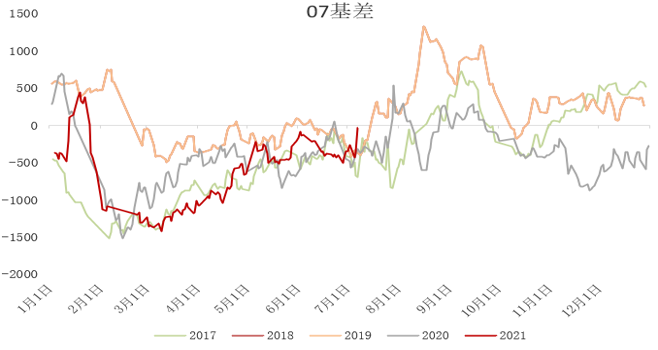

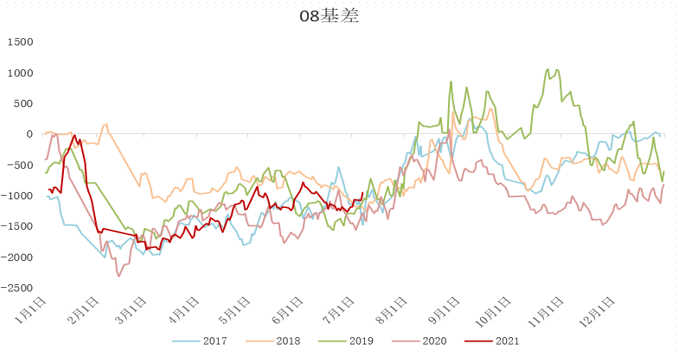

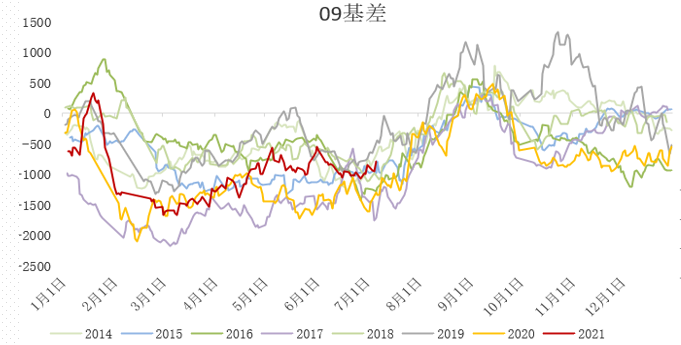

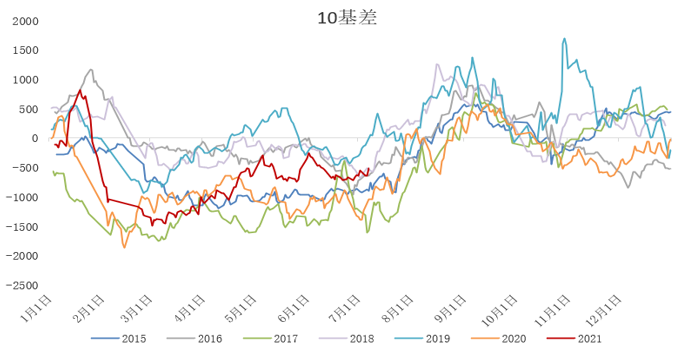

基差

下半年行情策略

期货逻辑及策略:

以近月期现回归逻辑考虑,08预计小幅升水或平水7月底-8月初现货,考虑到09交割大概率在10月,09将贴水8月底-9月初现货价,08和09合约都无法反应现货最高点估值,这种季节性做空大部分时间都处在现货上涨期,所以需要根据基差波动把握下跌交易节奏,09最终估值将低于08。按现货7月底4.5考虑,08月底价格可能在4500左右,而09在行情反复中最终将归于4300-4500。

近远月合约走势分化,市场对中秋后淘汰有较强预期,也就是所谓的旺季不旺淡季不淡,在季节性下跌交易后继续找寻高估合约。