一、能耗管控背景下,粗钢减产有超预期可能,但仅需求端减量并不能实现供需偏紧格局的逆转

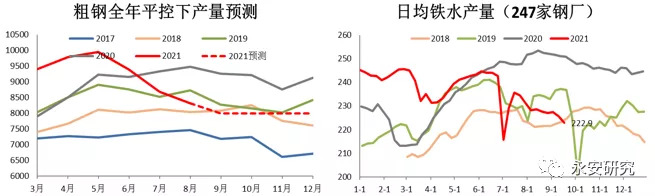

国家统计局数据显示,2021年8月粗钢产量为8323.9万吨。若实现全年平控,9-12月粗钢产量月均值将降至7999.6万吨,环比降幅为3.9%。9月17日,247家钢厂日均铁水产量为222.9万吨,较8月铁水产量均值228万吨降2.2%。8月铁废使用量比值为6.11,处于年内最高值,在当前能耗管控背景下,该比值或将难以继续上升。因此假设9-12月铁废比值依然按照6.11进行计算,9-12月247家钢厂日均铁水产量将降至219万吨。但考虑到山东、江苏等地钢厂减产力度的加大,不排除有减产超预期情况的发生,因此测算日均铁水产量降至215万吨左右将大致为底部区间。

图1:下游需求

数据来源:国家统计局,钢联云终端,永安期货研究院

铁水日均产量从223万吨降至215万吨,对应焦炭需求减少大致为日均4万吨,折合周度库存28万吨,对应炼焦煤日均5.3万吨,折合周度库存37.2万吨。根据Mysteel统计,炼焦煤从9月初开始已经连续三周累库,焦炭在限产加严背景下表现为降库。但若将焦炭库存折合成炼焦煤,9月2日、9日和16日炼焦煤库存增减为+3、+21和-3,因此9月以来,双焦虽停止降库,但累库力度较为微弱,当下双焦依然处于偏紧格局当中。

即当下铁水产量基本可以实现粗钢产量全年平控,需求端对双焦库存的影响不大;但考虑到能耗管控的加严,虽更多涉及到电炉钢,但同时高炉也有一定影响,假设铁水日均产量降至215万吨,需求减弱将有助于双焦库存的增加。

鉴于9月16号当周焦炭依然去库21万吨,虽然山东、江苏等地焦炭限产力度较大,但核心矛盾仍在焦煤端,若炼焦煤得到明显缓解,焦炭或将出现累库,因此假设需求端带来的库存积累全部体现在焦炭端,则焦炭周度库存增加7万吨,炼焦煤则延续9月16号的累库25万吨。而当前焦炭库存距离近几年年底最低库存水平仍差接近300万吨,周度累库7万吨,至年底仅可实现105万吨左右的累库,距离常年最低水平仍有较大差距。而炼焦煤累库至年底仅可达到2018年水平,而2018年四季度煤价表现明显偏强。

综上,由需求端减少带来的双焦累库并不能扭转双焦偏紧格局。

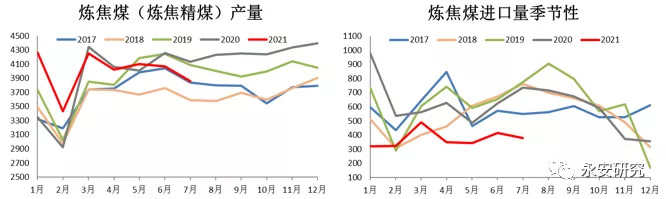

二、炼焦煤供给端暂无明显增量,且四季度产量有下降预期

自3月煤矿超产界定为违法以后,往年煤矿的大面积超产行为不复发生,而在高利润刺激下,上半年煤矿生产积极性较好,据我们了解,山西部分露天煤矿因上半年已完成全年大部分产量,后期或将出现减量生产甚至停产情况。动力煤的保供增产尚未明显涉及到炼焦煤,甚至由于动力煤冬季保供任务的严峻,部分地区(如山东)甚至将炼焦煤当做动力煤使用,因此,若动力煤延续紧张格局,炼焦煤将持续受到一定程度的挤出作用。

且按照往年经验,四季度大多以保安全生产为主,年底煤炭产量往往表现欠佳。

而进口端来看,澳煤无法通关以后,俄罗斯、加拿大、美国等炼焦煤出口至我国的数量出现大幅增加,但由于低基数原因,对澳洲煤替代作用并不明显。蒙古则因为疫情原因,通关低位并有反复。进口量的大幅削减,带来的更多是结构性问题,盘面对标的主焦煤将独立于总量,缺口难以出现弥补。

图2:炼焦煤供应

数据来源:国家统计局,海关总署,永安期货研究院

根据钢联测算,9月17号至11月底焦炭净增加产能791万吨,12月净淘汰产能236.75万吨。焦炉投产进度虽一再延迟,但整体依然表现为净增加,因此双焦核心矛盾依然为原煤煤。

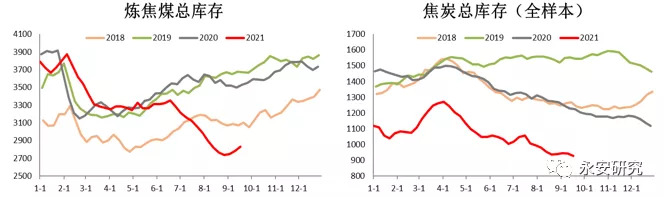

三、双焦库存处于偏低水平,后期存在冬储补库需求

截至9月17日,钢联统计的全样本焦炭库存为927.68万吨,同比下降295万吨,降幅为24%;炼焦煤库存为2828万吨,同比下降699万吨,降幅为20%。而根据往年经验,双焦下游一般于10月中旬以后开启补库。如前所述,铁水的减量对双焦累库有一定贡献,但力度远远不足,尚需主动补库发力。

图3:双焦库存

数据来源:钢联云终端,永安期货研究院

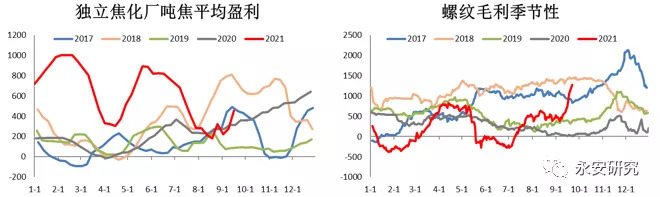

下游利润尚可,具有高价接受能力。截至9月17日,钢联测算全国焦企平均利润为454元/吨,螺纹即期毛利1219元/吨,热卷即期毛利1046元/吨。焦炭利润处于历史同期中性水平,在此利润水平下,即使原料煤价格偏高,但开工积极性仍在,补库需求大概率仍将存在。而钢厂利润处于绝对高位,对焦炭价格具有较高接受度。

图4:焦炭和螺纹现货利润

数据来源:钢联云终端,永安期货研究院

四、双焦贴水幅度较大,盘面估值偏低

截至9月22日,焦煤现货价格折盘面3800元/吨,焦炭现货折盘面4550元/吨,焦煤主力1月合约贴水900,贴水幅度为23.7%,焦炭贴水1150,贴水幅度为25.3%。整体双焦贴水幅度偏大,后期有基差修复需要。

表1:焦煤仓单测算

数据来源:钢联云终端,永安期货研究院

表2:焦炭仓单测算

数据来源:钢联云终端,永安期货研究院

五、风险点

蒙煤进口量超预期大增;铁水减量超预期。