调研背景

山东省是我国炼厂企业最集中、产能最大的省份,作为地炼行业的晴雨表,还有着全国近三分之一的沥青产能。

去年10月国内提出2025年要达到原油一次加工能力控制在10亿吨内的双碳目标,监管部门也在对2021年炼化行业上游核查配额“倒手”问题,并对下游成品油开展查税收专项整治工作,监管力度的加大意味着未来政策将会成为炼化行业的重要影响因素。

双碳政策将倒逼炼化行业发展的背景下,未来炼化行业能迎来优化、整合、重组的改革动作,山东地区规模各异的炼厂将如何应对?加征消费税的政策落地,沥青型炼厂如何解决原材料问题?

基本面方面,今年冬储表现如何?冬奥会对开工又造成了怎样的影响?炼厂对后市又有怎样的观点?

……

为此,我们策划了一场四天三晚的山东地炼沥青调研走访,集中走访了淄博和东营的六家炼厂,涉及沥青型地炼、非沥青型地炼和主营炼厂等。

第一天

调研结论

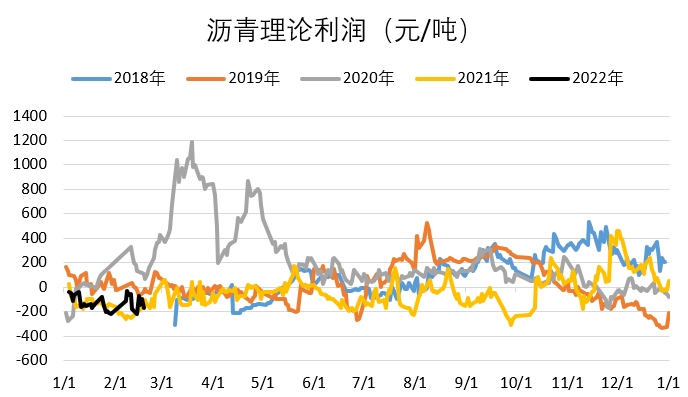

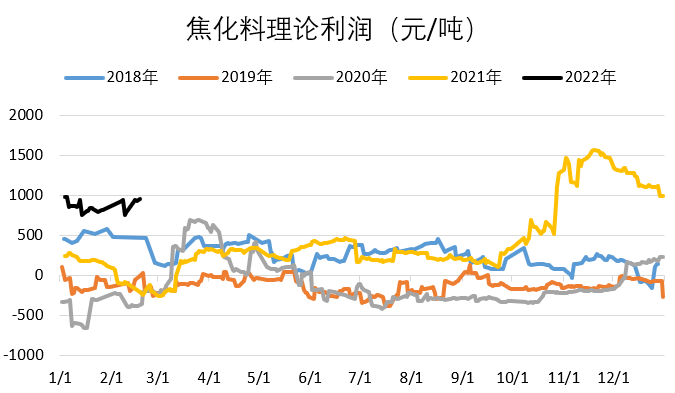

今天交流下来大家对后期沥青价格总体还是偏乐观。供应方面因为冬奥会山东地炼开工处于低位(55%左右),往年同期在70%左右(20年疫情除外),后期产量也不会迅速回升,因为现在沥青价格对于炼厂来说比较低,他们目前没有复产的计划,暂时都是焦化料。

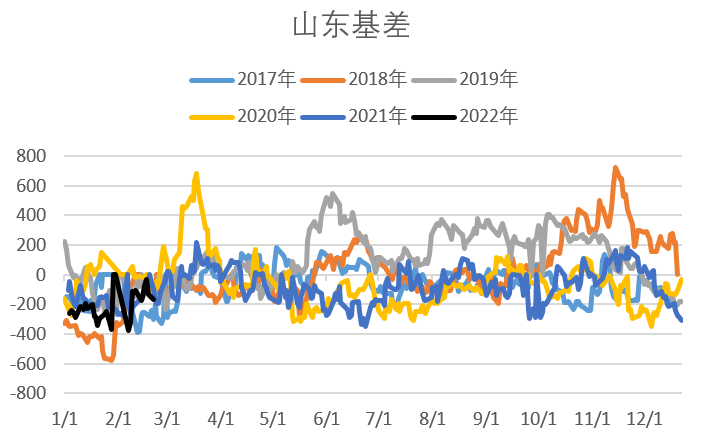

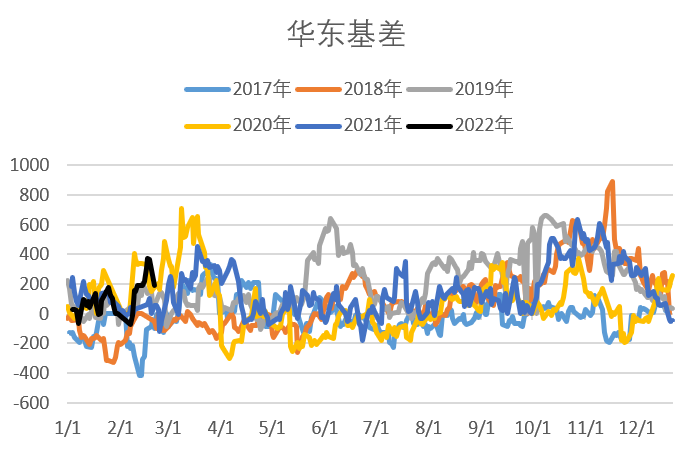

大家主要对需求端比较看好,一是接下来的季节性回暖,二是对于今年整个上半年的下游工程需求情况预计是要好于去年同期。还有一点就是今年冬储的量比较小,山东河北加起来170万吨左右,与去年某一家的量相当,而且据期现商透露今年冬储的量比较多的在期现商手中,如果后边需求真的起来,可能贸易商的采购力度也会非常大,会对价格有进一步提振作用。

原料方面,稀释沥青加征消费税已令国内沥青进口出现大幅下滑,而随着前期大量被囤的原料库存消耗殆尽,等待着沥青型炼厂的是两种情况,一是硬着头皮采购税后提价近千元的稀释沥青,二是等待市场自行解决这个问题(例如新的中间品或合适的替代品出现),不过后者的难度将大于当年稀释沥青替换马瑞油的难度。

产能和产量方面,加征消费税政策的落地和原油偏高的价格打压了炼厂新增沥青产能的意愿,比如我们走访的第二家企业去年底曾制定将沥青增产至100万吨的计划基本被搁置;而短期来看,冬奥会对我们走访的两家山东炼厂开工率有一定的影响,不过预计后面的残奥会和两会对炼厂的开工影响有限。

对于后市,非沥青型炼厂认为沥青价格难跌,但是什么时候上涨也比较难说,由于即产即销的模式,因此复产沥青主要取决于价格/利润;而走访团中的沥青型炼厂表示现货合同较少,主要是冬储的合同,而越往后看涨,因此远期的货暂时不卖。

调研日志

调研对象A:

A炼厂因地理位置而在环保等政策监管方面走在行业前端,其主营业务包括6大板块:炼油(常减压580万吨/年,综合加工能力1500万/吨,汽柴油日产一万多吨)、精细化工(去年新增了聚丙烯装置;今年25万吨/年产能PDH装置开工)、零售终端、国际业务、物流(运输车队 200辆原油罐车、成品油罐车50个)、供暖(当地500万平城区供暖)。

沥青方面,A炼厂重交沥青的生产使用的230万吨/年产能的常减压装置,2020年产销50万吨,2021年产销30万吨,2022年计划沥青50万吨,但因利润不如焦化料,所以暂时未开工生产沥青,而直接将出来的原料进行焦化生产

目前看到A炼厂正在向精细化工领域渗透,并且积极拓广自身业务线。

调研对象B:

B炼厂属于当地龙头企业之一,溶剂脱沥青装置年产能300万吨,常减压装置有2套,350万吨/年和150万吨/年,可以拿一套来进行生产沥青,表示处于沥青贸易偏外围。

对于炼化行业的转型,B炼厂提出了两条思路积极应对:

-成品油方向:成品油比例控制产出降到50%,利润贡献控制在30%以下。

-化工方面:

(1)目前已投产双氧水(20万吨)-环氧丙烷(30万吨)配套装置,预计最快6、7月出产;(小提示:2021年底全国环氧丙烷产能仅420万吨,而淄博某家厂家占到全国消费70%,且还有出口,目前除了B炼厂,还有多家炼厂新增环氧丙烷产能);

(2)聚丙烯装置,但尚不清楚计划投入产能。

总体来说,我们第一天走访的2家非沥青型炼厂均已停止生产沥青而转产焦化料,而走访团中的一位沥青型炼厂人员表示目前日产仅正常时候的一半。

来源:WIND,中信建投期货

来源:WIND,中信建投期货

来源:WIND,中信建投期货

来源:WIND,中信建投期货