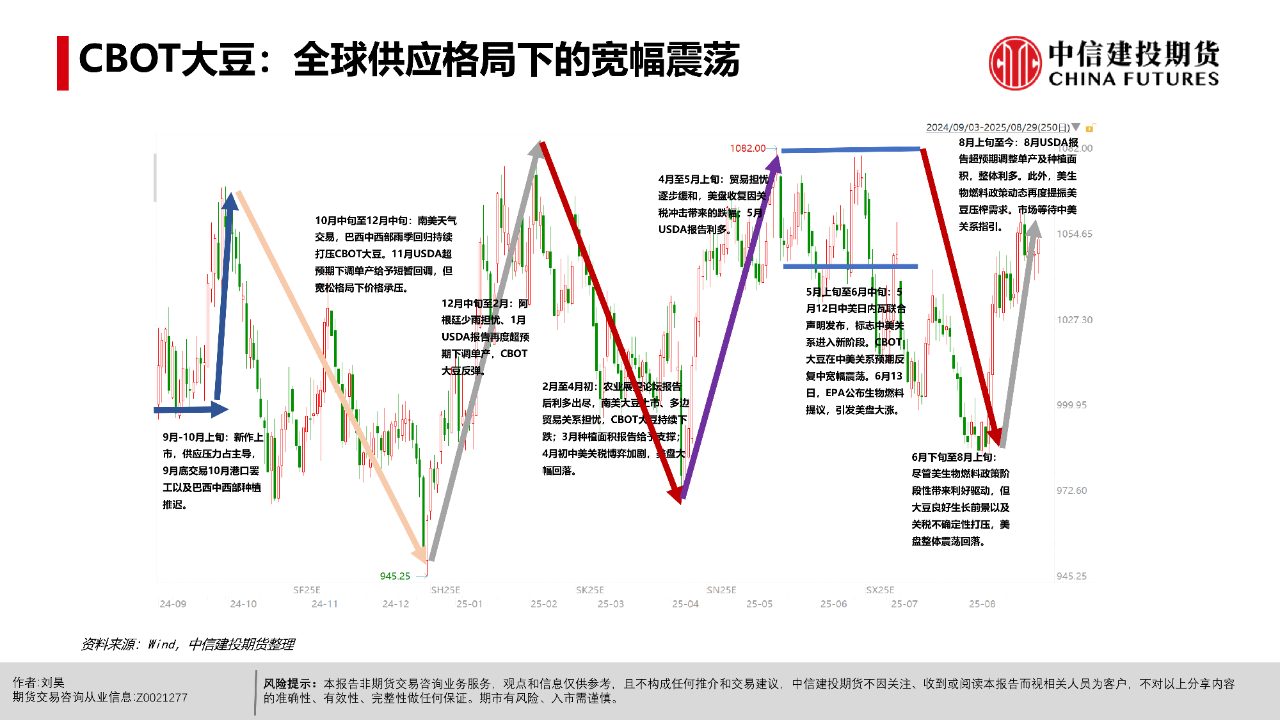

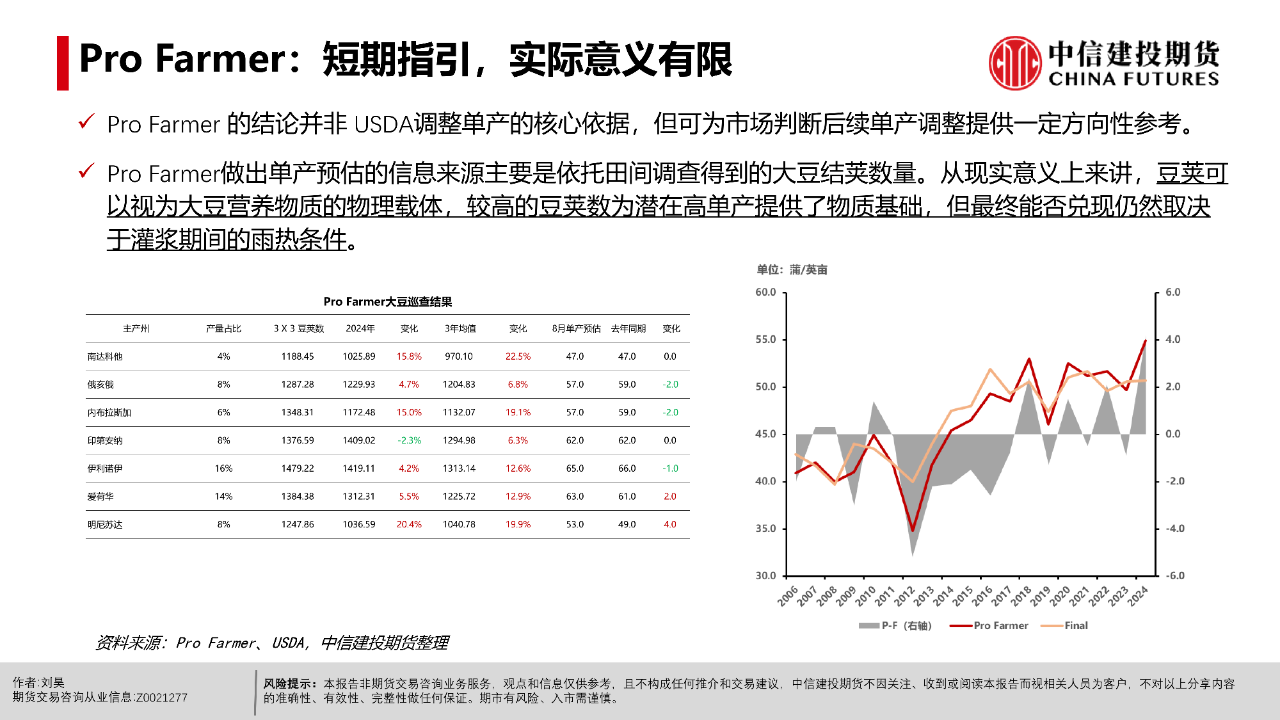

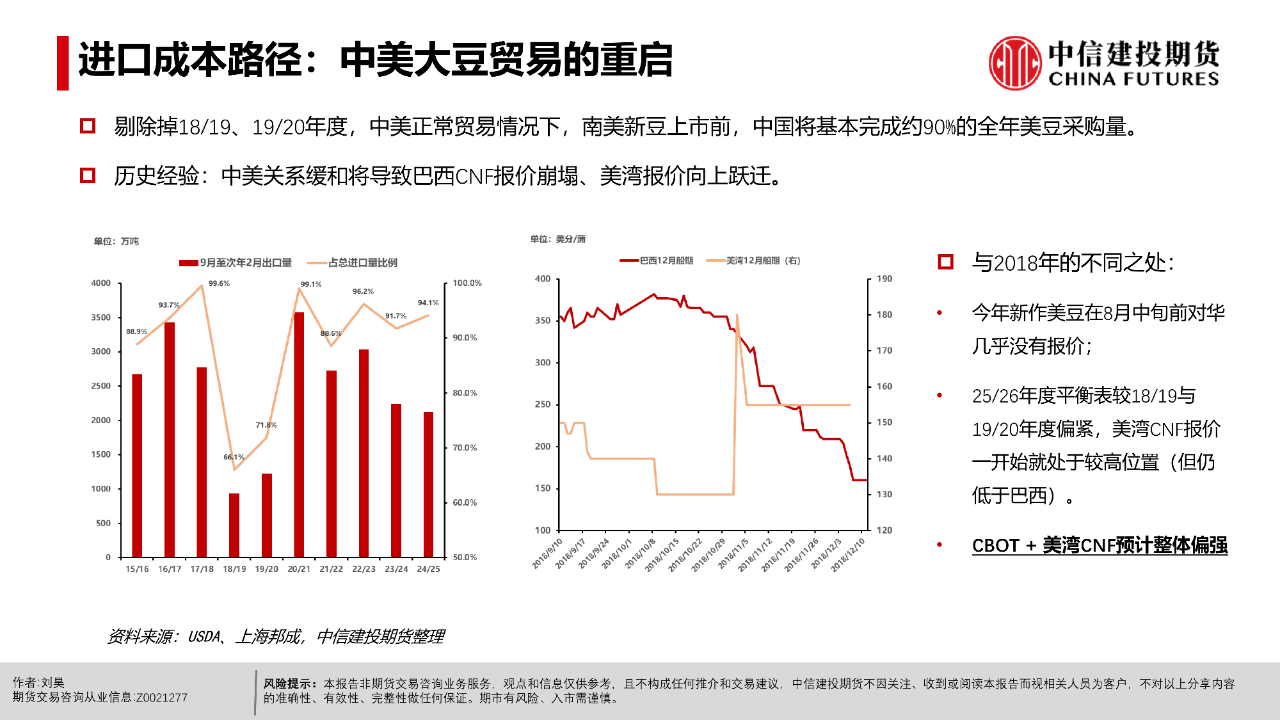

从近期CBOT大豆表现来看,海外市场开始押注中美贸易关系缓和预期,短期美盘震荡中枢上移至1030-1050美分。8月USDA报告将单产与面积进行置换调整,为后续面临天气风险时的单产下修预留了充足空间,进而但凡单产面临损失或者美豆对华出口重新打开将导致美豆平衡表进一步趋紧。若最终单产从53.6蒲/英亩回落至52.5蒲/英亩,在8010万英亩收获面积假设上,产量大致减少8800–9000万蒲,其他项目预估保持不变时,期末库存有望从2.9亿蒲回落至2亿蒲附近。进一步地,若未来中美达成贸易协议以促成美豆对华出口修复,美豆出口量可能朝着18-18.5亿蒲演进,将导致期末库存向1亿蒲收敛。整体来看,CBOT大豆可能易涨难跌,上行空间优先锚向种植成本洼地的修复。

美中西部地区8月天气形势略显严峻,大豆核心产区月度累计降雨量仅15-50毫米,历史同期排名靠后、平均最高气温26-32℃(适宜)、干旱指数普遍高于0值,伊利诺伊州、印第安纳州以及俄亥俄州高于1.0。低温干旱天气对大豆而言属于复合冷旱胁迫,对产量与品质均不利。若冷旱持续至鼓粒中后期,还会诱发早衰、缩短灌浆历程,加剧瘪粒与籽粒不饱满,最终导致百粒重显著降低、产量出现下滑。NOAA月度展望显示,9月多数产区气温高于常年水平,降雨预计与常年水平持平,平原部分地区降雨低于常年水平,短期关注产区干旱是否有发展趋势。

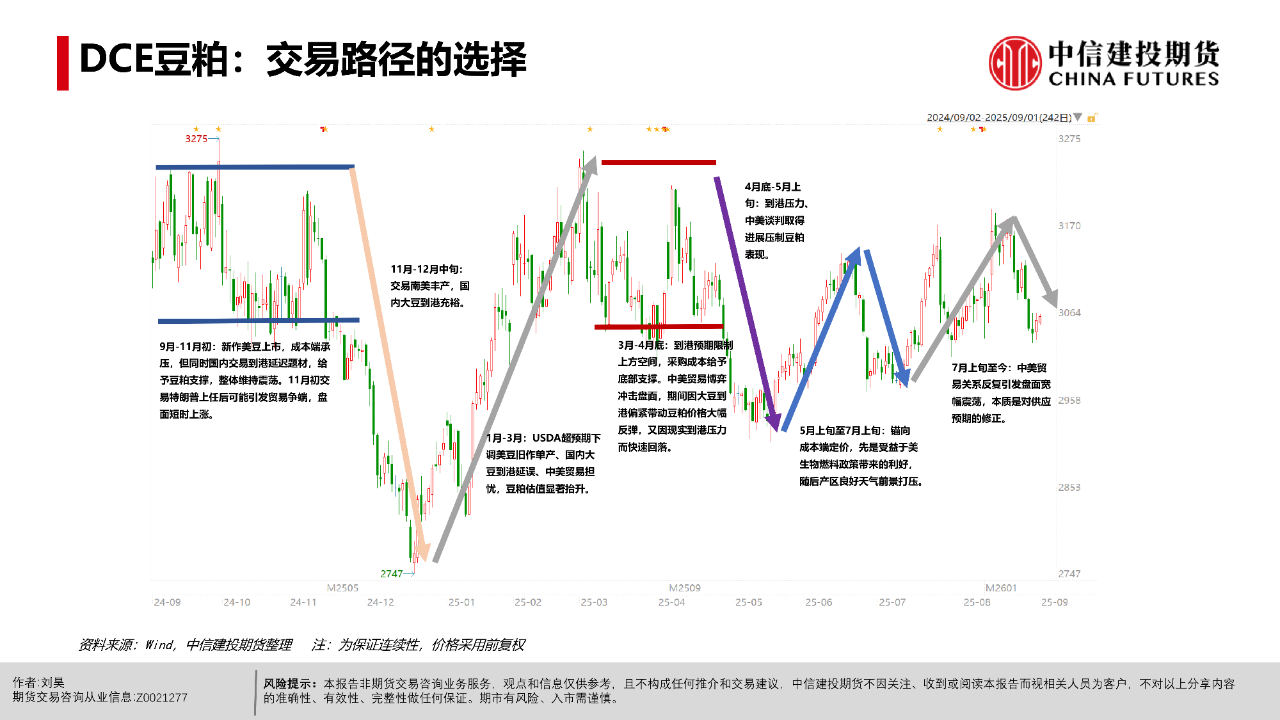

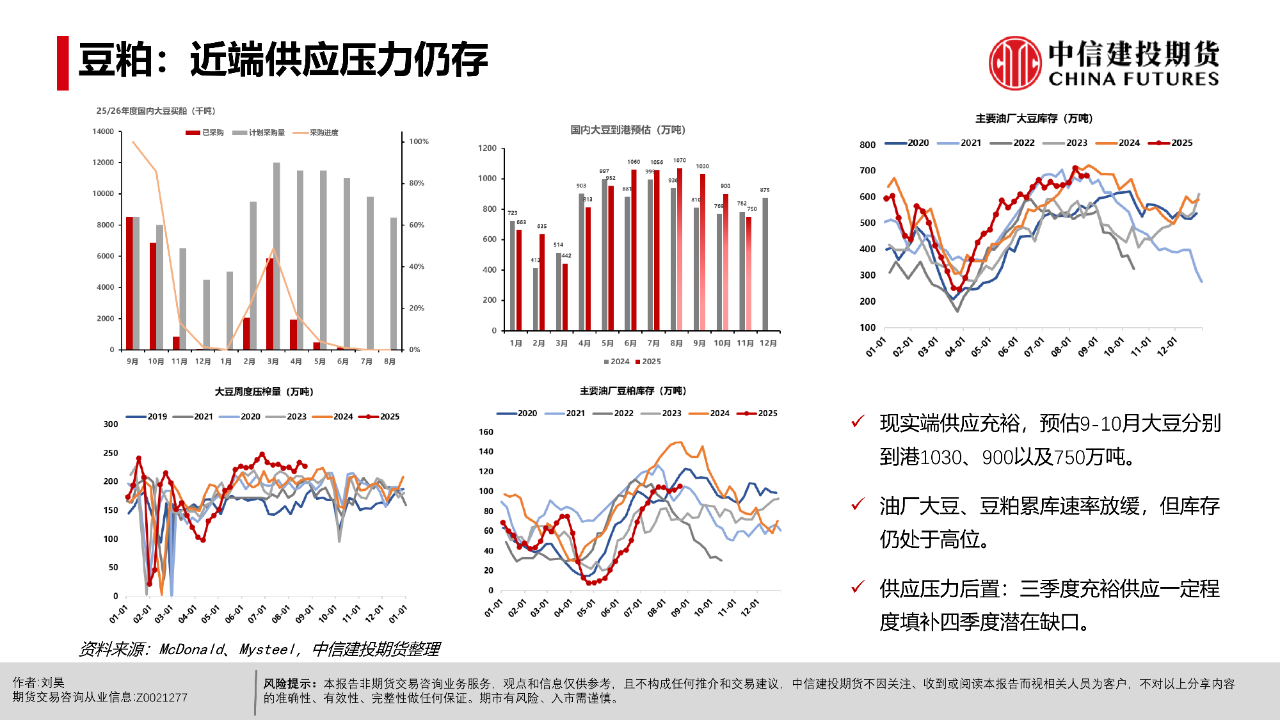

国内豆粕近端基本面无太多变化,三季度大豆到港充裕与高开机率使得豆粕与大豆累库压力较为集中,施压现货价格及基差。进入四季度后预计供应压力逐步减弱,且三季度的充裕供给将对四季度部分月份起到“削峰填谷”的作用。

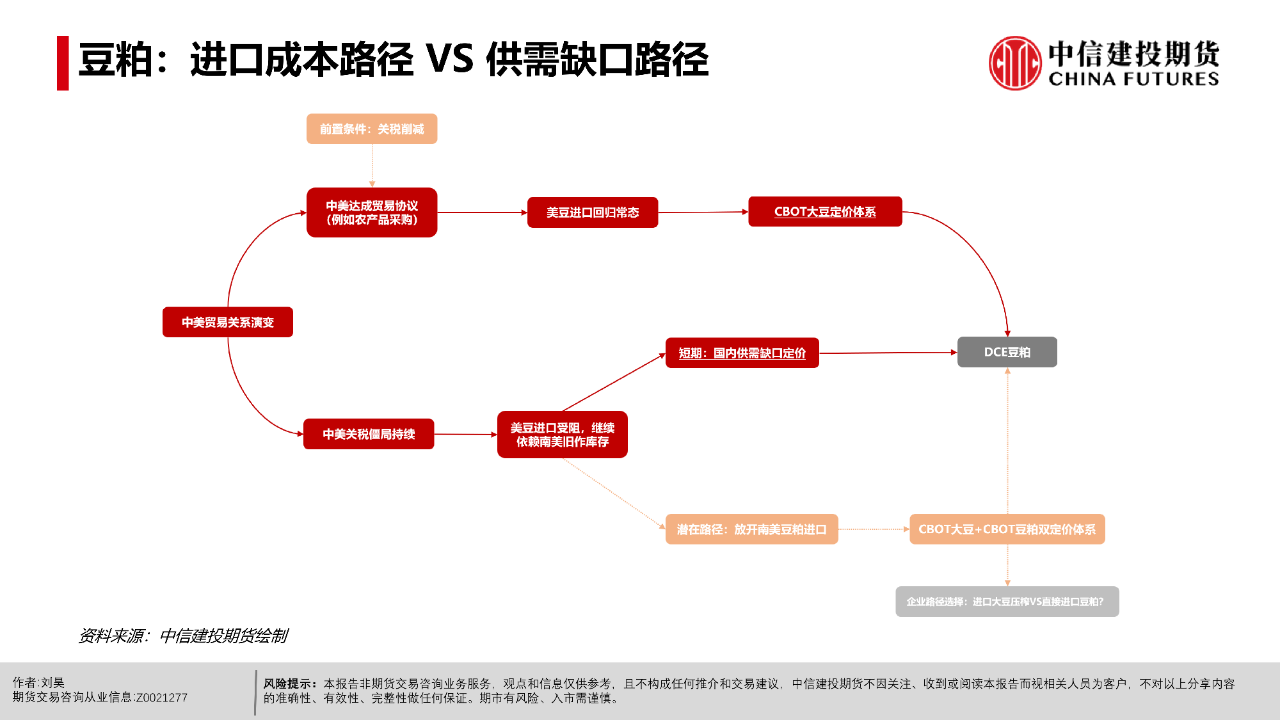

因原料溯源问题,近期阿根廷豆粕进口叙事淡化,市场开始转向关注美豆进口重启与中储粮进口大豆拍卖。若未来中美两国重启大豆贸易,一方面美豆进口增加国内大豆供应,另一方面,CBOT大豆与美湾CNF报价上涨推升进口大豆成本,盘面走势可能先抑后扬。但由于缺乏供应紧缺叙事,上方空间将受到全球大豆供应宽松格局制约,直至南美种植季天气出现新的问题。

若中美在9月达成关税削减并迅速转化为美豆采购合同,按美湾至华东/华南45-50天(美西船期一般按1个月估算,但数量较少)的常态航程估算,首批美湾船期预计在11-12月到港;若11月才达成贸易协议,首船则需要在次年1月后到港。因此,即使贸易协议尽快达成,贸易修复对国内供应的实质性影响更可能在年末至明年一季度体现。