七禾网注:嘉宾回答仅代表其本人观点,不代表七禾网的观点及推荐。金融投资风险丛生,愿七禾网用户理性谨慎。

王衣谷(实名:王葛建)

上海裕孚投资管理有限公司负责人,2010年进入期货行业,2014年开始程序化交易。程序化趋势交易者,坚持复利投资、坚持长期主义。

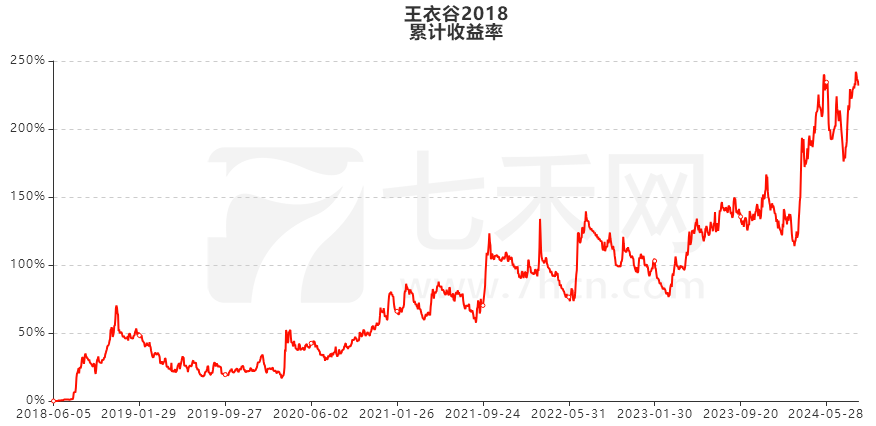

交易11年,9年盈利,2年亏损。十年累计净值22,平均回撤控制10-20%。

精彩观点

市场变得更有效率了,交易变得更快、更短。整体交易水平大幅提升,竞争更激烈。

作为交易员,既要坚守正确的东西,也要与时俱进,跟上时代前进的步伐。

形成了以长中短趋势为主、其它策略为辅的交易架构。

在真正成熟之前,会走一些弯路、经历一些煎熬,这个过程是痛苦的。

市场没有“圣杯”的,更多的是不断迭代的、积小优势为大优势的“普通策略”

做这件事情(基本面量化)的初衷,是想在量化策略里,融入基本面信息,提升确定性和优势,减少资金曲线回撤。

策略组合时,长线策略的回撤比较大,资金配置时打个折扣。短线策略回撤小,就会满系数配置。争取每个策略的回撤水平是接近的,这样组合起来效果最好。

各周期、多类型都配置一些,应对行情的不确定性,增加交易稳定性。

大部分趋势交易策略,底层有两个大的规律支撑。一个是交易群体的心理规律,比如上涨时的贪婪情绪,下跌时的恐惧情绪,几乎千年不变。另一个是,K线统计意义上的规律性(比如横有多久,竖有多长)。

可以把交易底层逻辑,总结成三个层次。A顺势趋势交易;B截断亏损盈利奔跑;C胜率*盈亏比优势;三个概念,范围关系是A<B<C,A最具象、C最抽象。

交易有三个层次的东西,策略、方法、信念,类比于剑、剑法、心法。交易要取得竞争优势,也需要这三方面功夫。

我们也对市场比较“敬畏”和“顺从”,有些品种怎么做都不能盈利,原因也无法知晓,就放弃掉。

真正的“稀缺品”是“交易机会”。如果你在回撤尾端,被迫减仓,在行情来临时,你的仓位是轻的,利润就会抓得很少。长期看,你是一直在重复“重仓回撤,轻仓抓行情”的过程。应该倒过来,轻仓回撤,加仓抓行情,只有在有行情时,吃到足够的利润,才能支撑你熬过漫长的震荡。

账户配置阶段,要对回撤有充分估计,留有余地。在回撤极限时,你要对策略有信念,认识到市场是博弈的,要比市场大部分人更有韧性。当市场处于极限状态时,行情到来的概率就会增加,略微的加仓都是可取的。

我们依附市场生存,要像牧民爱惜草原一样,爱惜市场,感激市场赏我们一口饭吃。对市场多一份敬畏心、多一点慈悲心。不要做伤害市场的事情。

慢就是快,我坚持复利思维、长期主义。把风险控制放在第一位,追求交易的长期稳定性。不刻意追求高收益,市场给多少,就拿多少。

七禾网1、王先生您好,感谢您在百忙之中与七禾网、东航金融进行深入对话。距前一次与七禾网的对话已经过去9年,这9年中,您对交易以及市场有没有新的感悟和理解?

王衣谷:市场变得更有效率了,交易变得更快、更短。整体交易水平大幅提升,竞争更激烈。

我刚进市场的时候,程序化交易起步不久,一些简单的策略,可以比较舒服地盈利。到现在,博弈更激烈,这些策略要改造升级,才能适应目前市场。

但交易的理念方法等,还是没有太大变化,十年前对的东西,现在也是正确的。比如顺势交易、截断亏损、盈利奔跑等。

作为交易员,既要坚守正确的东西,也要与时俱进,跟上时代前进的步伐。

七禾网2、这9年时间里,您的交易理念、交易方法有过哪些变化?

王衣谷:经历了由简到繁,再简的过程。

我最早开始做的是长线趋势交易,后来对回撤不满意,就开始追寻更“好”的策略。探索过套利策略、高频策略、基本面策略、事件驱动、人工智能等等等等。每一个细分赛道,都有一些收获,但都没能结出硕果。

在实盘交易上,就表现出不稳定。策略一会儿偏长、一会儿偏短,一会儿有其它类型策略。

2021年,我想明白了一些事情,不能这样做。我要追求的是“长期稳定”的策略,不是“最好”的策略,要做减法!我把各类小的策略和那个方向的研究,都放弃了。把精力重新聚焦到“程序化趋势交易”上来。

我在中长线趋势策略的基础上,补充了短线趋势策略。形成了长中短均衡配置的趋势策略架构。这些趋势策略,有不同的定位,资金曲线上有一些互补。

为了防止震荡期,趋势策略发生集中式回撤,补充了一些异构的策略。比如对冲策略、股指策略等。这些策略能贡献利润,同时又不会在震荡期同时发生回撤。

这样就形成了以长中短趋势为主、其它策略为辅的交易架构。这个交易构架使用后,交易呈现出稳定和可控性。人的精力消耗也少了,交易也做得比以前好了。

七禾网3、据介绍,您2010年进入期货行业,积累经验、探索方法。做了14年的期货,您最大的感受有哪些?

王衣谷:痛并快乐着吧。

这是一个上限很高的工作。你可以管理很大规模的资金,复制性很好,不受限于个人时间精力。你也可以工作到岁数很大,职业生涯很长,工作也比较自由。

这也是一个下限很低的工作。如果你在这行业,混了多年,没有走向盈利,你会啥也得不到。这些经历和经验,甚至都不能帮你找份工作。

在真正成熟之前,会走一些弯路、经历一些煎熬,这个过程是痛苦的。我有两个比较有深刻的弯路。一个是程序员出身,写了太多“代码”,很多代码都没用了,精力应该放在寻找策略上。另一个是,探索了太多类型的策略,应该尽早选择好策略赛道,持续耕耘。市场没有“圣杯”的,更多的是不断迭代的、积小优势为大优势的“普通策略”。

但这些弯路和煎熬也是必须的。需要这些过程,对策略方法进行提升,对理念进行总结完善,对自身心性进行磨炼。这个市场集中了太多“优秀”的人,你要在这些人群里,走出来,不容易的。

七禾网4、您表示,交易11年,9年盈利,2年亏损。2017年亏损是没行情,2019年亏损是探索基本面量化。就您看来,基本面量化,存在哪些难点?

王衣谷:基本面我不太专业。做这件事情的初衷,是想在量化策略里,融入基本面信息,提升确定性和优势,减少资金曲线回撤。

前后尝试了两三年时间,后来认识到,这不是我的强项,就放弃掉了。

主要难点有:

1、工作量大。跟踪品种情况,消耗很大精力;维护品种的库存、利润、基差数据,工作量也比较大。

2、寻找逻辑困难。要寻找这些基本面数据和价格之间,存在哪种关系,比较困难。很多“观点”,在数据验证时,时而有效、时而失效,无法稳定地输出确定性。有些逻辑又比较深奥,需要对产业有较深理解,门槛较高。

3、基本面信息和程序化交易衔接困难。基本面信息往往是周期跨度比较大的,而程序化交易周期往往比较小,两者不太兼容。尝试过多种配合方式,都没有好的效果。