现货供给较为宽松 谨慎看待PTA上行高度

2023-06-29

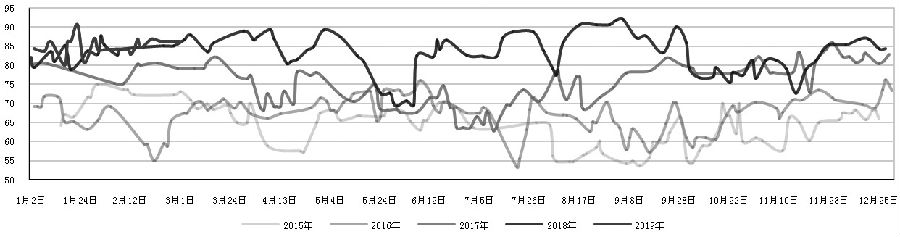

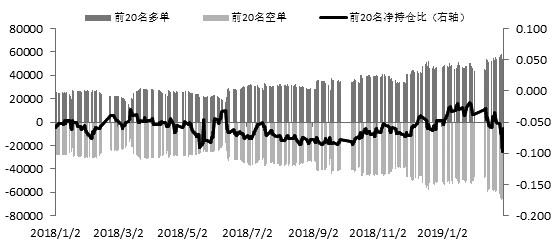

短期供应宽松与成本支撑减弱共振2019年年初至今,在成本端原油和PX价格抬升背景下,PTA期现货价格大幅上行后横盘整理。近期,下游聚酯涤纶工厂逐步复工,装置负荷率上升。目前PTA现货供给比较宽松,供给与需求整体处

供需面较为宽松 玻璃谨防倒春寒行情

2023-06-29

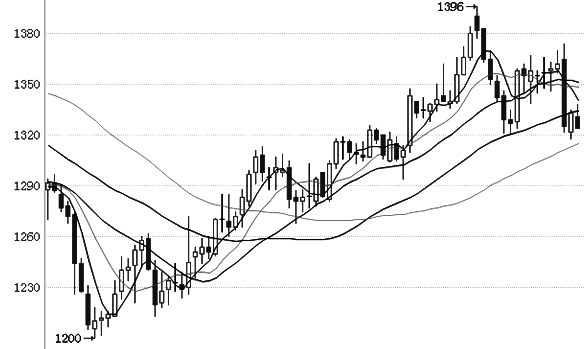

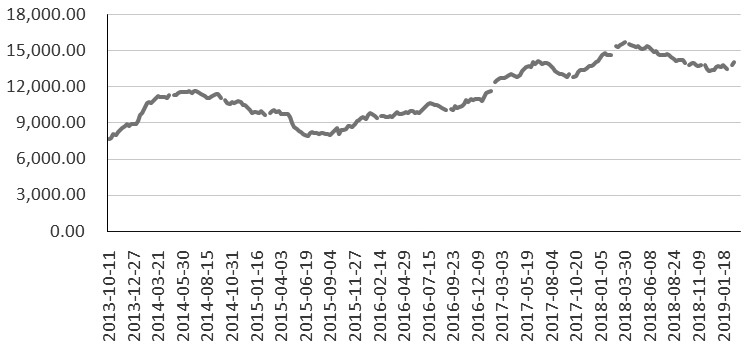

去库存任重而道远A 现货挺价难以提振市场从长周期来看,玻璃现货价格重心自2015年以来逐步上移,一方面是在环保压力下,原料价格提高,企业运营成本大幅抬升;另一方面近几年房地产市场异常火爆,玻璃需求面转好。平

纸浆1906: 需求尚弱、价格反弹高度有限

2023-06-29

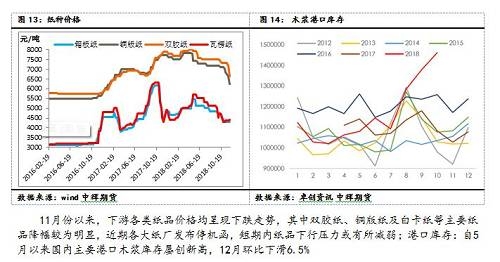

综述与观点:纸浆1906: 需求尚弱、价格反弹高度有限一周综述:上周,SP1906周五收盘价为5580元/吨;现货方面,截止,2.22日国内江浙沪地区乌针价格为 5630元/吨,周度环比持平,基差50元/吨;阔叶浆方面:鹦鹉、阿

资金市场监测:隔夜利率快速下行

2023-06-29

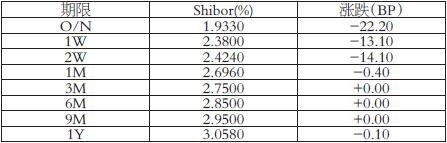

3月4日Shibor利率市场五跌三平,中短期利率大幅下跌,中长期利率保持不变,两会即将召开,市场静等政策信号,资金需求略微降低,资本市场流动性较为充足。代表性利率的7天Shibor下跌13.10个基点至2.3800%,环比上周

陈畅:关注现阶段50ETF期权的操作机会

2023-06-29

A股结构呈现类牛市状态随着全国两会的召开和科创板消息的落地,周一开盘A股继续上冲,上证综指成功突破3000点,补齐2018年6月15日至19日跳空缺口,上证50盘中一度突破2900点,补齐2018年3月22日至23日跳空缺口。但午

赵晶:期指短线回落风险增大

2023-06-29

受到上周末科创板细则落地等政策性利好推动,周一市场高开后一路快速上扬,上证综指盘中最高涨至3090点,之后券商及白酒股走弱,指数逐步回落,最终收报3027.58点。期指三个品种继续全部上涨,其中IC表现突出,主力

毛磊:三大驱动因素决定大盘后市走向

2023-06-29

期指近期无疑已走出了小牛市。面对行情延续性的问题,我们认为需要从政策、数据和外部环境三大因素进行分析。当前,经济托底以及改革提速持续提升风险偏好。经济数据不存在大幅、持续性走弱的可能。外部环境尚处于稳

菜粕需求依然看好 低库存态势延续

2023-06-29

上周国内菜粕行情较为低迷,菜粕主力合约1905呈现下跌态势,最高价格2175元/吨,最低价2104元/吨,周收盘2115元/吨,周跌幅2.22%。国内现货方面,截至2月22日,沿海菜粕平均成交价2180元/吨,较前一周略微下跌,现货

利好有限 追多菜油需谨慎

2023-06-29

上周五,菜油期货结束振荡,大幅上行,远月合约创出上市以来新高。展望后市,目前国内油脂供应充裕,而需求处于阶段性淡季,菜油期货上涨高度有限,追多仍需格外谨慎。油脂油料库存充裕虽然今年没有临储菜油抛售,但

铁矿石上涨驱动力减弱

2023-06-29

基本面并未改善受1月下旬巴西淡水河谷(VALE)发生溃坝事件影响,市场担忧全球铁矿供应大幅削减,铁矿石价格急速拉升,1905合约冲至657.5元/吨的高位。但随着2月20日VALE将重新获取Brucutu矿区Laranjeiras尾矿坝的运

咨询在线客服